【邱志昌專欄】如何使通膨迅速降溫?!

首席經濟學家 邱志昌 博士

(嚴肅聲明:本人從未在 Telegram 等社群,建立「飆股聊天室」,探討「飆股基因」等。本文鄭重聲明,該社群冒用本人肖像,請馬上自行刪除、並自負法律責任。)

壹、前言

Fed 紐約聯邦儲備銀行,於 2021 年 7 月 8 日公開宣告,將於 7 月 12 日起逐步釋出該機構手上公司債,回收一些資金。2020 年 3 月為救援 COVID-19 疫情對經濟負面影響;在降息與無限量 QE 政策中,也撥出部分資金,買進股票指數型基金 ETF 與公司債,激勵當時崩潰、及陷入經營困境的企業。歷經一年多以來,Fed 的 QE 政策透過銀行體系,所釋放給市場資金高達每月 1,200 億美元,已足夠對企業緊急救援。截至 2021 年 5 月底為止,紐約聯邦儲備銀行分別買進 86 億美元公司債 ETF、與 52 億美元公司債。整個無限量 QE 方案,預計從 2020 年 4 月疫情開始、將至 2022 年底結束。但由於短期通膨顯著,Fed 已在今 2021 年 6 月啟動,每天以 5,600 多億美元額度,在貨幣市場以債券附買回方式,收放平日氾濫資金。紐約聯邦儲備銀行近期也跟進,宣告要將當時買進共 138 億美元資金回收,也就是反手賣出這些有價證券。這也意味著 Fed 這次無限量 QE,似乎已到達需要更冷靜思考,要慢慢收縮的邊緣。Fed 是不願升息,但如果 Fed 依然如此放任,那如何喝止山雨欲來的通膨?

貳、金融專家皆知:喝止原料期貨價格飆升就可重擊通膨預期!

所有股價上揚法則,就是追著產品期貨價格一齊跑!從股票操作專業邏輯很清楚,當鐵礦砂價格開始由底部翻揚之際;循著產業景氣循環的不變性,抓住產業類別與個別上市公司,所仰賴生產與銷的重要關鍵原料,預期它的價格發展。當外部變數如 QE、或是產業本身供需失衡,誘發這些相關原物料價格上揚,便是股價由低檔上翻揚觸媒。銅是半導體原料,影響晶片生產成本;晶片價格也會因銅價格上揚而調高。而國內廠商與銅製品有關上市公司,即為高雄第一伸銅科技公司、簡稱一銅。其主要業務為:與銅相關的銅箔基板買賣、銅製品與以銅材料之積體電路引線架製造買賣貿易等,如圖二、一銅公司基本面所描述。

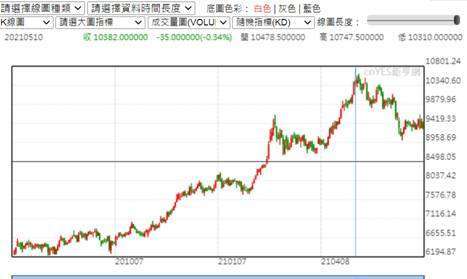

因此國際銅期貨價格飆升,也領先下游產品原料成本趨勢,產品售價水漲船高,轉嫁給最終商品給經銷商後,最後由消費者埋單。引用這個邏輯清楚見到,如果想操作買賣一銅公司股票投資,或是投資相同產品上市公司股票,則可以國際銅價趨勢為指引:一、借助產業專家對於銅價的預測。二、蒐集歷史資料與影響銅價相關變數後;運用統計迴歸分析、或是人工智慧 AI 大數據特徵變數,預測國際銅價未來最大可能走勢。三、相關產品的股價,將會沿著銅價走勢路徑亦步亦趨;如圖二、國際銅三月的期貨價格,在 2021 年 5 月 10 日突破 10,000 美元 / 噸,之後開始顯著回檔。以上這三項情勢對應第一銅股價則是,2021 年 5 月 12 日股價為 76.6 元 / 股,成為近十多年以來第一銅的最高股價。若以 2021 年 3 月 29 日的 29.08 元 / 股計算,其股價上揚幅度為 2.63 倍;最高股價 V.S. 最高銅期貨價格。在鉅亨網股市 Talk 中,從一銅上市公司,股價與月營收的比對就非常清楚見到,銅的期貨價格與一銅股價之間統計相關性 (Correlation) 相當顯著;這三者關係密切。

雖是股價與銅三月期貨價格,關係如此密切;且以銅價與公司營收比對,也多是正向關係;但一銅 2021 年第一季每股盈餘卻只有 0.3 元 / 股。預估第二季獲利、因為銅價持續上揚,因此獲利每股盈餘應該高於此數。但是由此也可以見到,當通膨發生、原物料價格上揚時,相關公司營收與獲利也會被預期提升,因此公司價值、即股價也會同步飆揚;這不僅出現在這次鋼鐵類股之上,也出現在 2021 年第二季,狂漲的運輸類股之上。其實如果這家公司生產產品,與其期貨價格關係緊密,則後者的上揚、將會帶給上市公司顯著獲利。2021 年的大多頭行情,除了電子半導體產業外,不少所謂傳統產業,其股價、營收與產品期貨價格,多存在這種邏輯;例如運輸類經營業績,就與國際海上遠洋貨櫃運輸價格,上海航運交易所的「集裝箱指數」(SCFI) 相對稱,長榮、陽明、萬海海運貨櫃運輸價格與此相關;而同一類股的裕民、新興航運公司獲利,則與「波羅地海運費指數」緊密正相關。而且塑膠石化類的營收與獲利,也與乙烯等中間原料的價格有關。

由此可見,如果要喝止通貨膨脹,應該首先能影響,這些產品的期貨價格趨勢。而眾所周知,期貨合約區分為現貨避險、與多空投機賺取價差。而操作的特色是運用槓桿,因此如果放寬槓桿成數,收取較少額度保證金,則屬於投機賺價差買賣操作趨於熱絡。在周遭環境多在激勵短線交易之際,這些買賣行為將會加熱。如果諸多基本金屬的價格多在上揚,則會催化短線投機價差交易;因此如果要管理或是控制,銅價格不合理的上揚,則在交易市場上、就要提高所有商品,期貨交易保證金;則會讓投機交易降溫,銅等基本金屬資料、及乙烯等石化中間原料價格,也多會停下來向上奔馳。

叁、鋼鐵、運輸、石化與電子類股價與產品價格邏輯也多如此!

星星之火不可燎原,面對通貨膨脹最奏效殺手鐧,就是貨幣緊縮政策。芝加哥貨幣學派就直指,所有通貨膨脹多是貨幣現象,因此要喝止已然發生的通貨膨脹,唯一方法就是收縮貨幣供給量。尤其是面對成本推動,如果最後生產者無法、將成本轉嫁給消費者,則生產者的榮景也只是先盛後衰,甚至只會曇花一現。反之,若生產者可以順利將成本轉嫁給消費者,則生產者的福利會持續增加。當然生產與消費者兩者,雙方有互生共存關係。消費者的工資所得是來自於生產者,生產活動暢旺、總體與個人工資所得增加,則產品價格上揚將不會使消費衰退。因此在面對成本推動通膨時,景氣轉變的主要關鍵,在於工資是否也跟進增加;而成本上揚幅度,不至於大幅侵蝕工資所得。以目前美國 CPI 年增率,與失業率降低的情況判斷,由於對失業者的補貼替代率高,因此降到自然失業率速度緩慢;工資需要提高才能吸引失業者重返職場。但問題是廠商提高工資雇用人力,仍將會持續推升成本通膨。

這次 Fed 的無限量 QE 政策,促使原物料價格大幅上揚,其中包含鋼鐵生產原料鐵礦砂、銅、鎳的價格等。這些工業原料的價格上揚,一方面來自於下游廠商的需求,一方面則是來自於過多資金追求,一時無法迅速增產的物資。在疫情的影響下,就業市場呈現不均衡、供需傾斜的現象。最重要的是,當 Fed 一開始撒出無限量 QE 之後,所有生產者馬上預料到,這將是一場史無前例的通膨。

工業原物料供應商主動提高售價,而下游的生產者也因為經銷商,想要迅速囤積最終商品,而願意接受上揚的原物料價格。這樣開始點燃通貨膨脹的火花,現在這場撒大錢抗疫情大戲,變成推升物價的最大動力,唯有先行停止對於價格上漲的持續預期,才能讓就業慢慢展現成果,也能讓工資上揚。要喝止對於物價上揚不斷的預期,唯有進行物價管制,就如同中國大陸當局介入鐵礦砂價格的批發價,美國白宮在 2021 年 7 月 8 日,終於忍不住介入國際與國內海陸運輸價格,在供需嚴重偏頗之際,動用政府權力進行有效干預。但是這種干預需要配合,適度實際手段才能奏效。例如動用國營事業的供應管理,如同台灣中鋼其每季的出廠盤價的報價,多有照顧中下游鋼廠的責任。以中鋼的日 K 線圖檢視,該公司股價在 2021 年 5 月 10 日,一度達到 45 元 / 股、爆出 59.8 萬張成交量。從近期的成交量觀察,有量縮逐漸築底的趨勢。這是由於中鋼廠盤價是以平盤開出,若第三季的廠盤價繼續上揚,則股價將會在盤整之後,還會再反彈上揚。

肆、結論:現在就是成本推動型通膨!如何適度降溫下來呢?

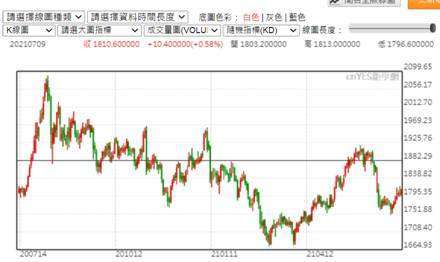

以提高保證金提高期貨價格炒作,喝止產品價格的持續炒作,是控制通貨膨脹的手段之一。但最關鍵的是,如何讓火熱原物料價格降溫?台股加權股價指數是否將再攻一大波?最主要關鍵在於:電子產業的晶片與宅經濟的產品需求,是否持續暢旺?原物料價格是否繼續上揚?如果兩者仍然存在需求缺口,則目前可能還難以辨識這次到底是何種型態通膨。但截至目前的經濟情勢,很顯然是每個部門,屬於產品原物料的期貨價格多顯著大漲。但保值的貴重金屬,黃金期貨價格卻仍在 1,810.6 美元 / 盎司左右盤旋,再參照股價的類股反映、營建股價也並未飆升,股市情勢顯示的是成本推動 (Cost Push) 通膨。這也是與當時 2008 年,全球金融海嘯後的 QE 執行,效果不一樣的地方。當時黃金期貨價格大幅攀升,消費者保值能力與意願相當顯著,如圖七、紐約黃金近期期貨價格為 1,810.6 美元 / 盎司,是短期空頭趨勢。

若果真是成本推動,則對未來的經濟發展,其實是只有短期正面效果,最後對於經濟發展適得其反。目前除中國、歐洲與白宮多已介入,對鐵礦砂、運費價格炒作進行干預。我們認為,原物料價格的飆升已經到達,需求者可以接受的上限;再狂飆上去,消費者難以受、反而傷害經濟復甦。產業景氣永遠是循環起落,不會有永遠起不來的產業,除非它已失去生活效用;也不會每天多是日正當中、因為也會因為供給過多出現高檔下滑。其實很多企業,多是自己最大競爭者;生產擴張行為,多為在景氣最高峰時進行,最後下場高額折舊成為未來獲利拖油瓶。各別產業各有不同變化差異,要消彌成本推動通膨,除對每產業原料買賣交易,提高期貨交易多單合約保證金外;釜底抽薪方法還是要在不升息下,適度收縮 Fed 無限量 QE 金額,因為就是它引發這次通膨的始作俑者。

(提醒:本文為專業學術研究,非投資建議書;不為引用本文為商品行銷投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

鉅亨贏指標

了解更多- 講座

- 公告

上一篇

下一篇