【投資熱搜解讀】通膨巨獸現身!投資人如何應對?

鉅亨網新聞中心

讀完本篇,您將了解:

1、通膨聲浪再起!這次是真的嗎?

2、市場震盪大、不投資又怕吃掉購買力!投資人該怎麼做?

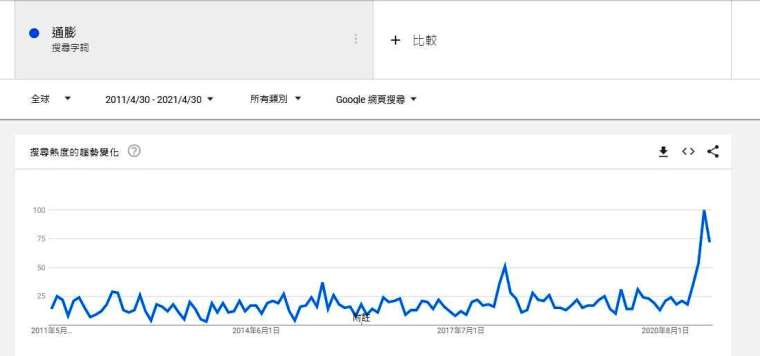

國內外景氣回溫、國際貨運成本續增、玉米大豆小麥以及大宗商品等陸續傳出價格大漲或翻倍的消息,『通膨』巨獸似乎正蠢蠢欲動?根據『Google Trends 搜尋熱度』顯示,關鍵字『通膨』自 2020 年 11 月開始出現大量搜尋量,更創下 10 年來新高 (註 1),大眾對『通膨』風險的擔憂似乎日益增加,Fed 是否被迫提前升息的言論也逐漸蔓延。(註 1:資料來源 Google Trends,統計自 2011 年 4 月 30 日至 2021 年 4 月 30 日)

目前的通膨壓力究竟有多大?根據統計,涵蓋能源、金屬、農產品等大宗物資綜合行情的彭博商品指數(Bloomberg Commodity Index)今年以來已上漲 20.27%,近一年更已大漲 54.22%(註 2);根據美國勞工部 5 月 12 日公布的四月份 CPI,年增率已升至 4.2%,為近 12 年來最大漲幅,遠遠超越市場預期。註 2:(資料來源 Bloomberg、截至 2021 年 5 月 12 日;https://www.bloomberg.com/quote/BCOM:IND)

對此,貝萊德智庫分析,美國近期通膨上升主要來自三大因素:

- 低基期效應:去年此時正是疫情最嚴重的時刻,導致基期偏低。

- 暫時性供應鏈中斷:受疫情影響全球供應鏈中斷,導致交付時間拉長、原物料短缺,使得中小企業必須漲價。

- 報復性的消費需求:疫情期間,經濟活動管制下的消費者需求遭到壓抑,部分服務業供不應求,短期價格壓力增加。

而這些因素可望隨著全球疫情改善、經濟活動正常化而緩解,通膨壓力也可望減輕。Fed 也多次表示,在美國經濟活動和就業動能都已增強下,通膨壓力僅是暫時的,並不斷重申在「升息腳步暫時落後通膨走勢」(behind the curve)的政策框架下,短期內也不會有升息的可能。

通膨紛擾 資金輪動快速 別把雞蛋放在同一個籃子

雖然近期通膨飆升可能是短期現象,但由於市場雜音仍多,不只波動加大,產業輪動也極為快速。回顧第一季各類資產變化,週期性股票如能源、工業、金融… 等類股表現強勢,而去年領漲的科技股則面臨修正壓力。若投資人沒有即時做出調整,或做好資產配置,很容易因為急速變化的環境,讓荷包大幅縮水。

面對通膨紛擾及資金輪動快速的環境下,想要趨吉避凶、抵抗波動,最佳的行動原則即是「別將雞蛋擺在同一個籃子裡」!

與其跟隨市場情緒,或是企圖抓住產業輪動,不如選擇多元分散、靈活布局的多元資產基金,透過分散佈局各區域、各資產類別與產業,不但能有效降低資產波動,更能掌握上漲動能及擴展收益範圍,靈活面對多變的市場環境。

但,坊間多元資產投資商品五花八門,投資人該如何選擇?貝萊德相信下列兩大布局方案,能幫助投資朋友擁抱長多題材、同時戰勝波動:

方案一:搭配 ESG 策略 擁抱長線題材

當市場長期認同一項主流題材,不但資金會持續匯聚,資產價格也可望不斷推升,而近期火紅的「ESG 永續概念」,就是具備長期趨勢的題材。不僅於此,通常符合「ESG 永續概念」經營的企業,往往基本面較佳、財務風險也較低,更能應對嚴峻考驗,資產價格表現也較具韌性。且在全球愈發重視下,貝萊德也預期,ESG 投資浪潮可望延續數十年,成為未來資金移轉的重大趨勢,是非常值得長抱的投資主題。

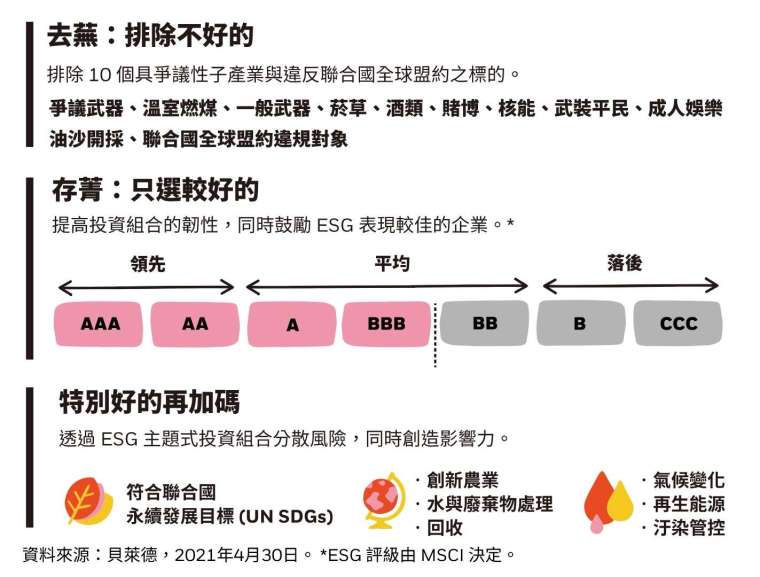

貝萊德 ESG 社會責任多元資產基金 (原名「貝萊德社會責任多元資產基金」) (基金之配息來源可能為本金),就是將 ESG 策略納入投資流程的多元資產基金,透過「去蕪」、「存菁」、「再加碼」三步驟替投資人打造 100% 的 ESG 核心資產配置,讓多元資產具備長線題材,更是全台灣第一檔 ESG 多元資產境外基金 (註 3)。(註 3:全台灣第一檔從投資流程到基金名稱都導入 ESG 概念的多元資產基金。)

面對震盪的環境,透過 ESG 加值的多元資產基金到底有什麼好處?

除了 ESG 評分高的企業有機會在市場震盪時表現較佳外,值得一提的是,此檔基金加碼配置的 ESG 優質標的,由於這些標的與傳統股、債板塊不同,有機會在類股輪動的市場下,提供替資產帶來韌性。

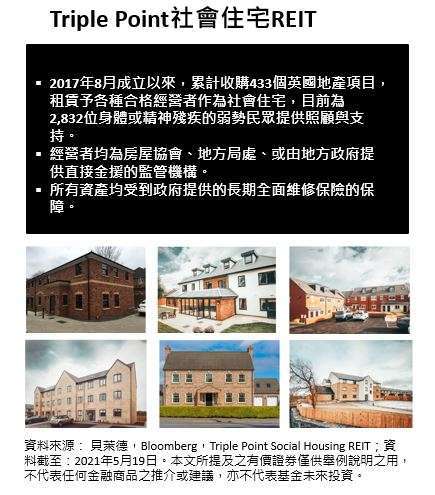

舉例來說:面對近期通膨上升的環境,此檔基金持有的 Triple Point 社會住宅 REIT,是於英國提供弱勢族群社會住宅租賃服務的公司,由於營運方均為房屋協會、地方政府、或由地方政府提供直接金援的監管機構,且資產均受到政府提供的長期全面維修保險的保障。因此能帶來長期的租金收益來源。不只有助於社會,更替資產組合帶來良好的分散性。

透過 ESG 加值的多元資產基金,不只站在長期趨勢、更有機會抵禦波動,相當適合投資人長期配置,而對於擔憂通膨風險與市場震盪的投資人來說,更是核心配置的優質選擇。

方案二:投資架構不受限 靈活應對多變市況

除了掌握 ESG 的長線題材外,多元資產搭配不受限的投資架構則是另一個不錯的選擇!

當市場充滿各種變數與壓力,各類資產價格也隨之波動起伏,此時,優秀的資產管理者能透過靈活調整股、債、另類商品等各類資產比重以趨吉避凶。而不設限的投資策略更能大幅增加彈性。不只能夠有助於抵禦風險,展現平衡型基金「剛」強的穩固核心,更能適時靈活調整投資配置,以「柔」軟多變的配置,抓住最佳投資機會,讓投資人提前因應多變市場。

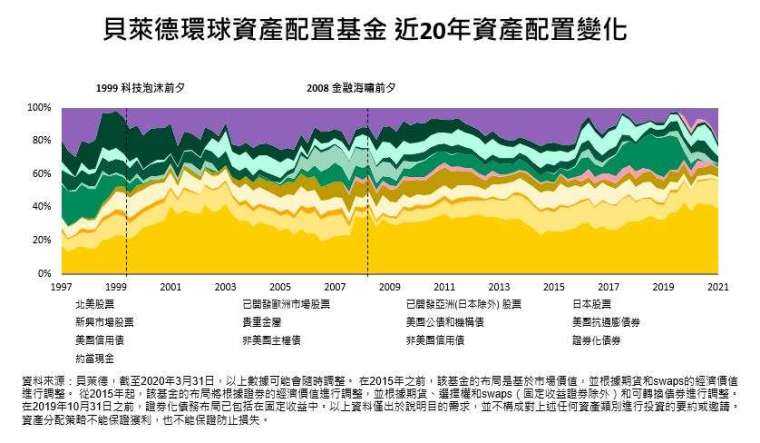

老字號的貝萊德環球資產配置基金即是投資架構不受限制的多元資產組合,此基金不但分散布局各式資產類別、國家、貨幣、產業與證券,更可投資一般投資人無法直接購買的標的物 (像私募股權)。透過多元靈活的配置,成功經歷過往金融大泡沫的洗禮。以 1999 年科技泡沫為例,在風暴席捲之前,該基金管理團隊便透過價值面判斷,調整美國大型成長股、並增加防禦資產;2008 年 3 月在金融海嘯崩盤前夕,也即時減持股票、並增加現金部位;正由於基金的投資架構完全不受限制,透過資產比重的快速調整,掌握投資機會。

經歷第一季通膨飆升及資產輪動快速的市場環境,更可看出此檔基金快速調整、靈活操作的特性:除了股票部位有微幅調降,固定收益部位占比更由 21% 大幅調降至 15%,拉高類現金資產的比重。不只有助抵禦通膨上升導致的債市逆風,更能為股票部位適當避險。在不確定的環境下,手握現金較能伺機尋找投資機會。值得注意的是,運用各類資產的特性,整體資產的存續期間,也由 1.9 年,降至 - 0.1 年,可望降低升息的風險。

<小知識:存續期間用來衡量債券價值對利率變動的敏感度。一般來說,債券的存續期間越高,其價值在升息時的跌幅就越大。因此,若預期市場即將升息,便可透過「負存續期」策略,抵禦升息風險,抵禦升息風險,並提高潛在報酬。>

通膨巨獸何時現身,沒有人能準確預料,但市場的紛擾可能讓人無所適從,所以你我都必須提早做好準備。透過擁有長線題材的多元資產配置、或是靈活配置不設限的多元資產基金,可望協助投資人,達到資產持續成長的目標。

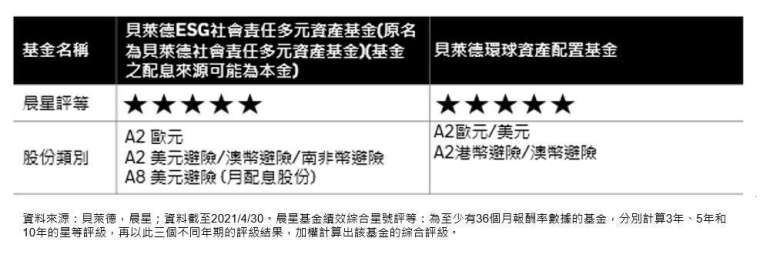

鉅亨精選基金:

貝萊德證券投資信託股份有限公司獨立經營管理。臺北市信義區松仁路 100 號 28 樓,電話:0223261600。本文所載之任何意見,反映本公司資料製作當時情況之判斷,可能因其後的市場變化而調整。投資人不應視為投資決策依據或投資建議。基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。本文提及之經濟走勢預測不必然代表本基金之績效,基金投資風險請詳閱基金公開說明書或投資人須知。有關基金應負擔之費用(境外基金含分銷費用)已揭露於基金之公開說明書或投資人須知中。投資人可至公開資訊觀測站 (http://mops.twse.com.tw) 或境外基金資訊觀測站 (http://www.fundclear.com.tw) 中查詢。投資新興市場可能比投資已開發國家有較大的價格波動及流動性較低的風險;其他風險可能包含必須承受較大的政治或經濟不穩定、匯率波動、不同法規結構及會計體系間的差異、因國家政策而限制機會及承受較大投資成本的風險。當該基金投資地區包含中國大陸及香港,投資人須留意中國市場之特定政治、經濟與市場等投資風險。依金管會規定,目前直接投資大陸證券市場之有價證券以掛牌上市有價證券及銀行間債券市場為限且不得超過境外基金資產淨值之 20%。(穩定)配息股份,基金的配息可能由基金的收益或本金中支付。任何涉及由本金支出的部分,可能導致原始投資金額減損;且基金進行配息前未先扣除應負擔之相關費用。在未扣除費用之下支付股息,可產生更多可分配的收入。然而,從本金支付的股息可能等於投資人獲得部分原始投資金額回報或資本收益。所有支付股息均會導致股份於除息日的每股資產淨值立即減少。有關基金由本金支付配息之配息組成項目表已揭露於貝萊德網站,投資人可至 https://www.blackrock.com/tw 查詢。收益分配金額由經理公司或基金董事決定,並預計定期檢視收益分配水準。惟如經理公司或基金董事認為有必要(如市況變化足以對相關基金造成影響等)則可隨時修正收益分配金額,故每次分配之金額並非一定相同。投資人因不同時間進場,將有不同之投資績效,過去之績效亦不代表未來績效之保證。© 2021 BlackRock, Inc. 版權所有。任何其他商標均屬其各自之所有人。MKTGH0521A/S-1657317

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 台股三萬點邁向新常態,新一代主動式高息ETF強勢出擊! 00999A野村投信獨門高息3D策略,掌握台股「零時差」

- 美伊戰火衝擊全球震盪 資金急尋股市平安燈 00961年化配息率逾14% 勇奪3月高股息ETF冠軍

- 【台股操盤人筆記】地緣噪音不改AI革命,鎖定台股黃金兩年

- 野村投信:美國關稅政策轉向,台股護城河依舊、台灣AI躍主力

- 講座

- 公告

上一篇

下一篇