鉅亨網編輯江泰傑

光學產業今年仍然是消費性電子中主流產品,且仍具有很大的創新空間。自智慧手機搭載鏡頭以來,從後置發展到前置,從單鏡頭到多鏡頭,這些硬體創新除方便消費者拍照錄影外,更直接帶動光學產業的蓬勃發展。

需求端

智慧手機是鏡頭最大的應用市場。2019 年以來,手機鏡頭升級成為智慧手機一大賣點,多鏡頭方案在新機型中大量被採用。

以華為的旗艦機種 Mate 30 Pro 為例,其採用後置 40M+40M+8M+3D 感測的四鏡頭方案,前置則採用 32M 的鏡頭,意指每出貨一支 Mate 30 Pro 就能帶動五顆鏡頭的需求。而除了高階機種搭載走向四鏡頭外,中低階手機去年也開始配置四鏡頭,如紅米 Note8 Pro。

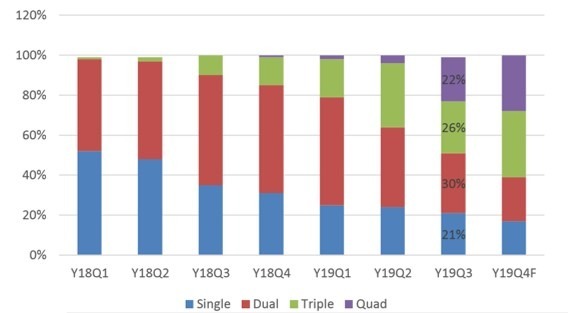

根據群智諮詢數據顯示,2019 年第三季智慧手機後置鏡頭出貨比重中,雙鏡頭比重達 30%,三鏡頭為 26%,四鏡頭為 22%,四鏡頭比重不論是與第二季相比還與去年同期相比,均大幅提升。

同時在多鏡頭需求的帶動下,去年第三季手機鏡頭感測器出貨量達到 13 億顆,年增 14%,遠高於智慧手機出貨量的漲幅。

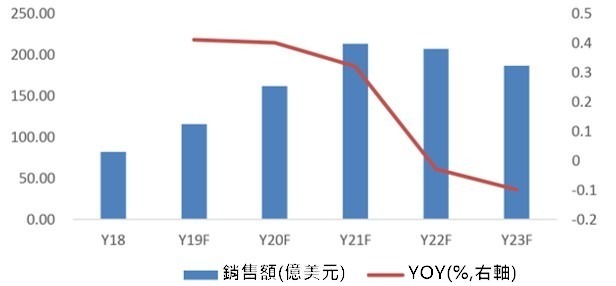

在多鏡頭及高像素鏡頭的需求的帶動下,全球手機 CIS 市場規模有機會持續高成長。機構預估 2019 年全球智慧手機鏡頭感測器銷售額可達 116 億美金,年增 41%,2020 年則可達 161.5 億美元,年增 40%。

除了手機,安控與汽車領域也是未來鏡頭市場重要成長來源。在安控市場中,根據 Grand View Research 的報告指出,隨著各產業對於安防產品的設備支出增加,預估到 2025 年全球安控市場規模將達 2924 億美元,CAGR 可達 9.4%,其中,視訊監控是佔據全球安控出貨量最大的部分。

至於在汽車方面,自動駕駛概念的興起是最重要的鏡頭需求爆發點。根據全球各自駕車的搭載數量來看,少則配置 6 顆鏡頭,最多則是通用汽車執行的無人駕駛計程車 Cruise 自動駕駛計劃,其搭載 16 顆鏡頭,可以看出一旦自動駕駛開始滲透至汽車市場,將可為鏡頭產業鏈創造新商機。

供給端

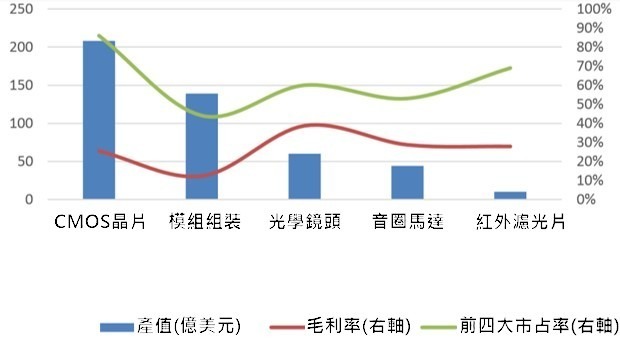

鏡頭各組成零件依市場規模從大到小分別為:CMOS 感測器、模組組裝、光學鏡頭、音圈馬達、紅外濾光片等。

以產業平均毛利來看,光學鏡頭的毛利率最高,龍頭廠大立光毛利率接近 70%,模組組裝最低。而 CMOS 感測器晶片是鏡頭最核心的元件,占鏡頭成本占重高達 52%,是鏡頭零組件中產值最高的領域。

由於鏡頭需求超預期成長,CMOS 晶片代工、封測擴產速度遠低於需求增幅,使得 CMOS 價格居高不下。至於其它零組件,如光學鏡頭、音圈馬達、紅外濾光片,及模組組裝等各領域雖受惠於手機鏡頭顆數大幅成長,但根據各產業產能、擴產、技術壁壘、競爭格局各不相同,每一領域受益幅度略有差異,漲價影響也各有不同。

CMOS 晶片:CR4(排名前四大) 市占達 86%,CR8 則逾 90%。市場高度集中,龍頭廠議價能力強,平均產品價格易漲難跌。

紅外濾光片:CR4 為 69%,CR8 則約 76%。中國廠市占在全球位居主導地位,水晶光電全球市占第一約 27%;五方光電則市占 16%。

光學鏡頭:CR4 達 60%,CR8 約為 76%。產業龍頭大立光以 35% 市占領先,舜宇則以 10% 市占追隨其後。

音圈馬達:CR4 達 53%,CR8 為 77%。主要由日、韓廠掌控,產業前三大 Alps、Mitsumi、TDK 均為日廠。

模組組裝:CR4 為 44%,CR8 則約 64%。市場相對分散,技術門檻較低,競爭壓力大。這領域中國廠優勢大,與國際大廠差異極小。

綜合來看未來鏡頭需求主要來自手機、安控、自動駕駛這三大應用,特別是手機市場已準備朝向後置五鏡頭擴展,今明兩年將是後置五鏡頭高速滲透期,為鏡頭成長創造新動能。

而零組件方面則以 CIS 最具「漲」相,主要就是供需出現缺口。技術壁壘高,產業三巨頭 SONY、三星、豪威擴廠速度慢,再加上手機像素升級之下,成為該產業獲利最豐厚的重要因素。

上一篇

下一篇