風雨欲來!中國上演「雷曼劇本」可能近了

鉅亨網編譯陳秀宜

中國監管機構在 5 月 24 日接管包商銀行之後,貨幣市場一度出現流動性緊俏的問題,儘管中國人行祭出了多項政策,流動性問題暫時止住,不過這項接管的舉措,已使金融市場的信心受到打擊,且從幾個面向來看,中國很有可能重演美國「雷曼事件的劇本」。

「雙頭危機」是中國銀行現正面臨的風險,包括:同業之間的違約、企業的違約,兩邊的風險雙雙提高。

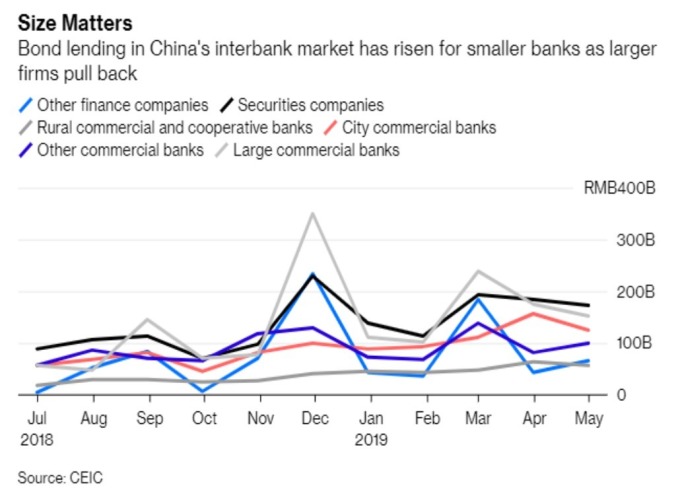

根據 Rhodium Group 表示,在包商銀行遭接管後,銀行間的信任度下降,同業之間的放款,現在正面臨著違約或者壞帳的風險,這是 20 年來首次出現的問題。同時,隨著銀行之間逐漸面臨流動性壓力,企業的融資成本也在攀升當中。

另一個風險在「券商」。

因流動性緊縮,中國推出了一項神奇的措施:要求大型券商扮演類似銀行的角色,支持中小型銀行的流動性。方法包括:券商被要求發行可擔保的金融債、增加短期的融資債額度、減輕非金融機構的融資壓力。

會推出「券商支持銀行」的神邏輯政策,是因為中國當局認為,大型券商對信貸的了解程度,會比其他不知名的小銀行來的好。

但著名財經專家 Anjani Trivedi 點出這項政策的大問題。第一,券商並非銀行,沒辦法辦理存款,更不可能因此生出很多錢來。第二, 4 年前中國會發生股災,原因之一,就是因為當年券商發行過多的高收益 OTC 融資產品。如今推出這項倚賴券商的政策,等於間接鼓勵券商再做同樣的事來生錢。

還有一項風險是「中小銀行」。

儘管中國人行將貸款限額上調約 3000 億人民幣,以支持小型銀行的流動性。然而,由於小型銀行本身的擔保不夠,經營風險又大,大型銀行根本沒有太多意願蹚進這灘渾水。

當然,中國人行可以直接「降準」或「降息」來增加流動性,支持銀行體系。但問題是,中小銀行也無法直接獲益,仍需透過大型銀行,這將讓政策效果可能打折扣。

整體來說,中國金融體系之間已經「環環相扣」的綁在一起,防火牆不足,若發生危機恐釀成骨牌效應,宛如當年美國雷曼事件一般延燒。況且,中國的問題可能更加複雜,包括不透明的影子銀行等等,中國人行的下一步該怎麼走,將備受考驗。

- 富過三代的秘密武器 家族辦公室是什麼?

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇