鉅亨網 首席經濟學家 邱志昌博士

這篇文章經過多種相關經濟、與金融量化指標比對,並且借用股市、債市、與貨幣三方該有的正常關係;運用 IS-LM 曲線圖研究發現,Fed 有誤判未來美國經濟成長之虞,也僵化了緊縮貨幣政策的執行方式。Fed 一再認為,在進行緊縮貨幣政策時,也是運用事先宣告的「可被預期」方式,這對於金融市場與企業經營是最適合的。這在過去柏南克當主席時代,股、債、市乘 QE 呼嘯而上時,的確無人能攖其鋒。但這種符合「理性預期學派」的做法,其效應卻不盡然完全能遵從其理論所述的理想。Fed 缺乏創意、沒有彈性運用的結果,還用過去推展 QE 時慣性方法,在進入緊縮階段時再同出一轍;原本應該為資本市場完全接受。但因現在 Fed 本身對經濟、通膨的判斷多有其突發奇想觀點,因此這種「理性預期學派」的手法,已無法竟其功了。Fed 在 2018 年 2 月底突然提出,CPI 年增率目標要調高到 2.5% 以上;通貨膨脹似乎箭在弦上?鮑爾言下之意,為了喝止通膨、Fed 已經管不了股市或是債市大幅波動了,資本市場大家各人顧性命自求多福。

Fed 的判斷是正確的嗎?一、所有的人多會希望,這是需求拉動型態的通貨膨脹;但是這只是僅止於期望?GDP 成長顯著、物價溫和上揚,公子與王子繼續過完美快樂生活。但光是以 GDP 的成長而言,在美國經濟結構分佈就非常傾斜了,變異數就很大了,其中以科技產業大放異彩,但其它不少產業仍需扶植;產業發展結構差異程度非常大,企業「貧富不均」現象也是嚴重。二、衡量通膨的經濟指標是消費者物價 CPI,但通貨膨脹必然折損購買力,保值不讓購買力打折指標是房地產、金價。房地產是否有再大漲的未來?這從台灣目前現象就不必急著探討了;剩下最敏感指標就是黃澄澄的金價了。這篇文章認為,在 2017 年底之前半年、金價不是因為保值需求而上揚,而是衝著美元指數的下跌而雄壯威武。三、再者表達有效需求的原油價格,它的強勢也並非是需求面使然;它是因為預期 OPEC 要減產。兩者這次上揚,是表達經濟復甦與通貨膨脹的假象;Fed 有可能被數字騙了。如果 Fed 還是以目前 GDP 與 CPI 年增率設定目標,前者為 2.5% 至 3% 之間、後者為 2.5% 以上目標。以此去執行它的緊縮貨幣政策,其後果就是 CPI 年增率不會維持 2% 太久;不久後通膨呼聲消聲匿跡。而若還是維持現在的溫和狀況,則 Fed 還進行三到四次升息,則美國經濟復甦幅度將下降,速度也會趨緩。四、因此若 Fed 還是無法洞悉現實、或是透視全局、僵化且不更弦易,則美國經濟有落入衰退風險。因為在理論上的菲力普斯曲線是,犧牲物價可以提高就業率,藉由勞動力的增加推升經濟成長。但經濟現實的發展是成長先行,物價落後補漲;這結果就是股價先漲。而當理論通膨兌現時、股價已經大功告成,要由高檔回檔大跌了。五、未來若經濟衰退、則其量化指標會先是股市大跌;2018 年 3 月 2 日道瓊盤中再度暴跌,收盤小跌、中期進入整理就是顯著案例。若此則美元指數在 2018 年中衝上中期壓力區 96.15 點,預估公債殖利率在下半年也有可能回落到 2.41% 以下;以上這些多是需求型通膨的演練。如果是停滯性通膨?那美元指數可能升得更高,債券殖利率不跌卻反向衝上 3% 以上。

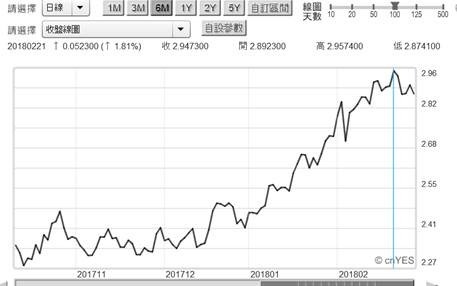

這篇文章最核心的論述是,借用了油價與金價的最大可能發展,發現到 Fed 對景氣復甦與通膨,可能有誤判通膨結構之虞。但屆時 Fed 與美國經濟學家,多不會承認是自己誤判;會把責任歸咎於強勢美元。認為在利率評價的假說下,多次調升利息、並且積極縮表的美元,本來就該強勢。而未來美元出乎預料之外的強勢,其實就是 Fed 縮表規模擴大、升息速度雖沒加快、但升息幅度過大了。由此延伸討論,在哪個時候美股與金融市場災情,會反映這種強勢美元?2018 年 1 月 27 日美國股災就開始了。Fed 是 2017 年 9 月開始縮表,而到 2018 年 9 月時候,縮表規模將擴大為每月 200 億美元。因此此一誤判對於債券災難,將可能落在 2018 年第二季末、暑假期間殖利率達到高潮。因為在 2018 年第三季時,油價與金價的表現方向很清楚;債市先行反應。而股價回應這兩個指標的味道更濃,依照效率市場邏輯概念,實體經濟並未走向強勁成長事實,這會在 2018 年第四季水落石出;這也是第三季有價證券會有效率、明確表現出股價下跌、美元反彈到高點、美債殖利率下跌顯著的預估理由。將此再反向驗證,則殖利率的上揚、代表並非景氣如預期強勁;資金從公債市場撤出的理由是,貨幣市場利率上揚。

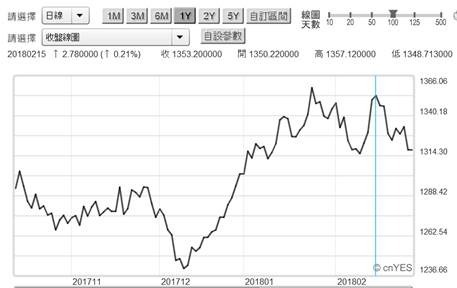

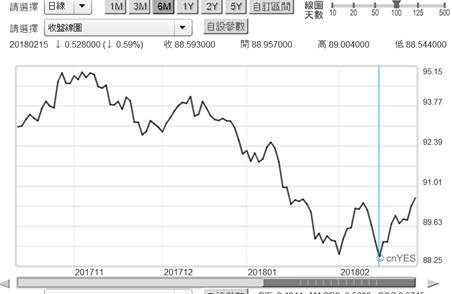

另外一方面,美元指數將以 2018 年 2 月 1 日,與 2018 年 2 月 15 日為雙底,展開它睽違已久的反彈格局。這會是反彈?還是反彈後再次回落?或是強勁不回頭地回升?對於不同投資者,它的期待或是預期是不同的。這些預期多可以列舉幾百個理由,但多脫離不了主觀。一、認為美元指數就此緩慢反彈者,機率會偏高;因為這種預期是最安全,也是最穩健的預估;認為區間整理的,也不會差到哪邊。因為在 2 月 1 日之前,它的走勢本來就不強。預測區間整理是最安全,是最能保護評論者自己名節的。二、目前應該是以預估大跌或大漲機率最小,就是因為這是最為顯著的;因此這一類的觀點機率最小。因此大漲與大跌的機率反而不會最小,而會是最大。而要判斷它會往大漲方向走,還是往跌的方向去?這要由股債市未來最有可能發展推定;短期的美國道瓊工業股價指數,偶而來個殺盤的戲碼一再重演,依照正常股債轉換邏輯,債券殖利率下跌、價格上揚機率較高。因為資金由股轉債,因此在上述 2018 年第三季期間之前,債券殖利率大跌、美元指數大漲機率增高。三、這個短期 Short Run 會有多久?一季?一個月?而它的反彈幅度會有多高?反彈到 91.01 點?反彈到 92.39 點?反彈到 93.71 點以上?如果以過去一連串的 Fed 貨幣政策宣告,其中以 93.71 點到上述 95 點的概率會是最高;因為那是介於 Fed 縮表,及 2017 年最後一次升息宣告、利多出盡之前。每次緊縮對於殖利率多是利空,但對美元指數是為利多。最近一次,美 10 年期公債殖利率最高點在 2 月 21 日,殖利率為 2.947%。這一天是鮑爾主席在國會做證的前夕,鮑爾作證認為,美國的通貨膨脹率、CPI 的年增率應該由 2% 提高為 2.5%。這一記全部金融市場多錯愕的悶棍,打昏了股市、並且推漲債券價格。

如果以期間對照,當時美元、美債、美股的倫理已逐步正常化。在美元指數上揚同時,美國 10 年期國債殖利率由近 3%、即攀升到 2.98% 後,大幅回落到 2.27% 的機率增高。在縮表與預期強烈通膨之下,債券殖利率變成中期大多頭行情,大家拚老命賺取政府公債利息;那風險性資產的股票成為過街老鼠?這意味著,美元、債券、股價的強烈變化是;美元大漲、債券價格大漲、股票大跌。即使是 2.5% 的 CPI 上揚?威力會有如此猛烈?除 Fed 對通膨結構誤判之外,內在真實原因是未來經濟成長的失落。或是其它地緣政治、或非經濟利空。若用油價的趨勢表達有效需求,則在 2017 年 6 或 7 月起,油價突然呈現的一直線上揚;價格一路由 44.07 美元 / 桶,直衝 71.28 美元 / 桶,這種需求使得華爾街凱因斯學派相當振奮。但是再度由金價檢視,則情況卻有差異,因為金價的上揚是 2017 年 12 月才開始;這是在 Fed 升息宣告後。這樣的形態其實是,即使油價是針對有效需求,但金價卻是針對美元弱勢;換句話說,多是因為美元弱勢引發的油價與金價上揚。

最讓我們無法接受的是,2% 的 CPI 年成長率就是將要發生需求型態的通貨膨脹,金價短期上揚非出自保值誘因。再進一步則顯示,油價的上揚可能也是來自美元、貨幣因素使然;根本不是景氣復甦。換言之,大家多被弱勢美元呼嚨了。只是弱勢貨幣搞成美國的暫時輸入性通膨,根本不是需求推動通膨。因此當美元由弱轉為強勢之後,輸入性通膨會消失;但已強戒備的 Federal Fund Rate 卻已提高,在這種情況下,IS LM 模型上的 IS 曲線,是不會像右上方移動的。它與 LM 曲線的交叉均衡,Y 與 I 多不會是穩定的;Y 不會如預期強勁、I 也不會大漲。

(提醒:本文為財金研究分享,運用財務理論與時事分析,文中有諸多是假設性議題、對股債市無多空立場;說明與判斷標的多無任何推薦與貶損,只為研究用,不為任何引用本文行銷或投資背書。)

上一篇

下一篇