〈鉅亨主筆室〉2013、2018?最後引爆美債危機?

鉅亨網 首席經濟學家 邱志昌博士

壹、前言

對所有證券價格分析多要以,預期因素效應做為預測。不管利多或是利空事件,多不會等到「發生日」才對價格發揮效應;該要發生利多或利空效應,通常多是在「宣告日」之前就發生了。而在發生當時、由原本「內部訊息」成為「公開訊息」時;敏感的反應,通常多不是從事件的利多或利空被公開討論開始,反而是顯眼的價格上揚、或是下跌喚醒投資人、價格趨勢被矚目。最後當利多出來時、價格已經在高檔;而利空襲擊時,價格已經在低檔。由這樣邏輯去看待債券、美元指數、及全球各重量級國家股市;可在股價下跌時,知道後面可能會有利空事實、是買進時機;在股價上揚中,知道後頭會有利多將兌現,是調節持股時刻。不利的事實發生時,是股價跌近谷底之際,應該逆向買進。利多兌現時,股價飆高到峰頂之際,應該逆向調節賣出。

進一步要捕捉到價格趨勢的先機,必需從價格發現工作做起。例如外匯投資者必然理解,是美元指數走勢領先「利率評價理論」;不是「利率評價」可完全預測匯率趨勢。短或長利率或「購買力評價」理論,必需配合當下匯率循環起落;理解當時與未來基本面背景與可能發展,才會有較高機率準確預測美元指數。就如在美元指數極端危機論一文,文中運用短期與長期波浪詮釋與預期發現了,95.11 點與 90 點為短期美元指數兩個極端值;且短期波浪可能先由上而下跌破 90 點,中期波浪則由谷底 85 點以上翻揚、穿過 95 點;整個中期就是技術分析論中的「破底翻」。

投資者如何運用這些分析,去執行投資策略?美元指數下跌,表示新興國家貨幣升值;這是長期將要去美國投資企業,分批買進美元、儲存購買力機會。但也是新興國家股市,短期將再度翻升時。美元指數就在 2018 年 1 月 20 日,美債務上限問題凸顯後、到達短期底部區;這是對於未來需要美元的企業,第一次 PICH 買進機會;它可以讓企業用便宜資金,買到全球最大貨幣。用共同基金投資術語,這是一次逢低買進機會;是不是能還有更便宜?繫於下一次美國參議院,是否繼續否決美債上限調高法?對美國債務上限被拒危機,長期對匯率與金融股債市影響,可藉用 Modigliani-Miller Theorem 定理。必需留意定理中,其重要前提或是假設 Assumptions;並可借用過去歷史經驗幾大重要變數,剖析變數間變動邏輯。

貳、匯率趨勢反應經濟體債務結構:美元弱勢原來是美債問題造成!

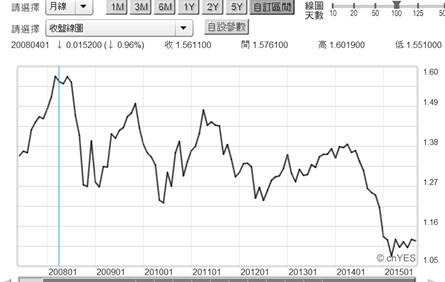

2018 年 1 月 16 日,美元指數下跌到、近一年多以來最低點 90.33 點;1 月 17 與 18 日,美國眾議院通過美國債務上限,但參議院卻否決再提高赤字額度。美元弱勢匯率,原來就是債務結構量化指標;其實就是與當時 2008 年歐洲主權債務危機,歐元兌換美元匯率持續下跌翻版。是因為美國債務上限問題促使美元指數,由 2017 年川普上台後美元不斷轉弱;但不是川普喊貶美元的。美元強弱是決定於實體經濟因素,不是定奪於政治強人。而在弱勢美元可帶動美國企業獲利預期下,促使股價指數上揚。但目前此項事件已經兌現,所有與此有關的變數將逆轉;這包含弱勢美元指數將觸底反彈,而美股將會進入短期回檔。這種逆轉幅度在未來短、中、長、期,會進一步會如何演變?這要看未來美國債務餘額問題,是否會這樣繼續走下坡。值得空方注意的是,美國是「債務上限問題」;並不是「主權債務危機」。這與希臘或是歐洲主權債違約有很大差異。債務違約發生之前,該國匯率會持續性貶值。主權債務危機是匯率長期貶值,且造成的貶值幅度相當大;例如歐元匯價,在愛爾蘭、西班牙、與葡萄牙、義大利、塞浦路斯延續性債務與金融危機下;歐元貶值一度達到 50% 以上。

如圖二,2008 年 4 月中的 1.6019 兌換 1 歐元,貶值到 2015 年 3 月達 1.0459 美元兌換 1 歐元。如果美元指數在這次事件兌現反彈後,還是弱勢如歐元當時趨勢;則那就是美國將由「債務上限問題」朝向「美國主權債務危機」了,不只是「債務上限問題」而已;美國要會有多少次的債券餘額破表後,才會引爆為主權債務危機?可從美元指數與債券殖利率,雙雙配合演變中透視。如果美元指數反彈後再破底,再反彈後再破底:而公債殖利率不僅達到 3% 以上,還由此緩緩往 5% 與 7% 方向上揚,這就是空方最愛的主權債務危機。在此危機下,股市絕無上揚空間。這種長期的期間需要多久?由歐債的經驗看,最快大約需要 5 年時間。在這 5 年期間中,美元指數會階梯式下滑;就像懸崖一樣。

叁、這是財政懸崖一環!2013、2018、2023、最後引爆主權債務危機?

由 2018 年 1 月 17 日,道瓊工業股價指數開始出現反映,盤中震盪走低大跌。道瓊當時態勢,表明這項法案如無法通過,對金融市場有風險。風險從哪裡來?由美國 10 年期政府公債價格趨勢檢視。就投資組合效率前緣線,貨幣美元的風險最低、美國 CME 期貨合約風險最高;債券等同貨幣,是風險最低的有價證券。「債務上限」問題是否會演變為「主權債務危機」?一、債券的發行者是否有信用危機?就是美國是否會由債務上限問題,演變為主權債務危機?這先得判斷美國政府主權信用等級,是否繼續下降?所謂「繼續」是指對應於 2013 年第三季,歐巴馬主政權時;「政府債務上限」法案也曾被否決過,公務部門曾停止運作 14 天。「上限」的規定是,未償還債務餘額必需要小於 GDP 規模;也就是負債總額不能大於資產,就是公司資產負債表股東權益、淨值不能為負數。假如「美國」是一家公司,則它現在的淨值是為負數。這如果是在台灣股票交易所,該公司不是已經進入重整,就是被以財務不佳要求下市。

二、這麼高比率的負債,牽動了這個經濟體很多未來負向發展。首先是美國主權信用等級會被繼續調降,未來發行國債發行成本將增加。目前美國信用等級為 AA + 穩定,這是 2013 年 6 月標普信評給予。此次上限被否則後,美國政府部門要重新開張,可能需要付出增加發債成本的代價;政府發債將瀕臨 10 年期 3% 左右票面利率。這一部分代價很難由消費稅、或企業稅中回收。如果將美國所有企業價值、視為美國國家總市值,則根據 1950 年代 MM 定理:公司價值與資本結構無關。資本結構就是資產、負債與股東權益配置狀況;則美國股市股價指數是不應受,該國資本結構變化影響。這在 2013 年第三季政府部門停擺時,股債市反應的確如此;美國債上限破表政府關門時,是買進美國公債大好時機。2018 年這一次是否也是歷史會重演?當時對股價指數沒有影響,債券殖利率到達高檔區後反轉下降。還是同樣事件、在不同時空背景中,會出現不同情節?

三、如果根據上次經驗,2018 年這一次事件也應該如此。但這有很大討論空間;MM 定理的先提假設是,企業如果多有同樣的獲利能力,則其資本結構不影響總市值。就一個國家而言,獲利能力就是 GDP 成長率。如果未來 GDP 成長率多不受影響,則將驗證 MM 定理適用於 2013 年,也適用於 2018 年;就是美國股市還會再創新高,未來金融市場不受影響。但如果 GDP 數據不吻合此一發展,則 MM 定理理想假設將遭到破壞,會出現違反 MM 定理狀況。就是股價指數會下跌,而債券價格繼續下跌、沒有人再敢買它。由 MM 定理假設的檢視,成為判斷美國這次債務風險,是否會對股債市造成殺傷力。

四、MM 定理中有兩個重要關鍵假設,第一個是無稅狀況;第二個是無破產稅、信息對稱;第三個的是沒有交易成本、第四是最重要的個人與公司的借貸、資金成本、利率多一樣。從長期金融情勢發展預期,若此則機會是不會站在多頭這邊。因為在第四項中的第四因素,利率對於個人與企業經營成本正在改變中;2013 年底是 QE 的末期,而現在與未來是反向的升息、縮表。個人與企業的資金成本,多要面對未來利率調升;而議價能力較低的個人,他要負擔的利率較高,個人與企業利率是不一致的;這可能會是引發股市回檔重要關鍵。從市場實際演變檢視;股市投資者並未將該事件視為利空,道瓊股價指數在此事件前一再上揚,有著把它當成利多味道。

肆、結論:是短期利空、也是長期螺旋式、間斷性利空之一!

由經濟學家立場,GDP 規模無法超越債務上限,就是一個經濟體債務風險;長期惡化之後,就是 Fed 前主席柏南克所稱「財政懸崖」。但就金融投資者去看,不管債務上限破表、還是違約危機,多是一個投資好機遇。因為國家財政永遠不會違約,在國家財政破產時買進政府公債,多是投資公債絕佳買點;即使是 2012 年希臘主權信用危機也是如此。長期美國政府「債務上限問題」還會多次上演,隨著每次債務餘額不斷破表,超過 GDP 規模 100%、再超過 GDP 規模 110%,如此持續螺旋方式下去,最後終將不可收拾;這就是執行 QE 的柏南克,想要在 QE 結束前拉高 GDP 成長率重要原因。短期美國債務上限問題,是買進美國國債另一次好時機;但長期卻是趨於不利。比較分析美國國債破表與希臘主權債務危機,可見到準備貨幣與獨立貨幣政策,與新興國家貨幣本質上的不公平。在歐債危機中,德國藉由歐元貶值而獲得出口貿易競爭力;希臘卻無法透過歐元貶值去解決它的債務問題。美國債務餘額增加 10%,美元指數本身下跌 10%;債務餘額實質上可能沒增加。這就是完全開放的魅力,所有國際經濟利空,多可以透過匯率的完全浮動調整;因此美國不斷強調,各國匯率變動必需要完全浮動。但問題是每個國家的經濟實力,是否多足以像美國這樣,能夠建立這項機能?

(提醒:本文為財金專業研究分享,運用財務理論透視分析美國債務上限,無任何多空立場;說明與判斷皆非投資建議,只為研究舉例用,不為任何引用本文行銷或投資背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇