記憶體產業恐是兩樣情

鉅亨台北資料中心

DRAM 供不應求態勢依舊,南亞科、華邦電持續穩健獲利不成問題;NAND 第二季止穩,第三季供給吃緊,群聯、創見、廣穎下半年表現仍可期待。

【文/李純君】

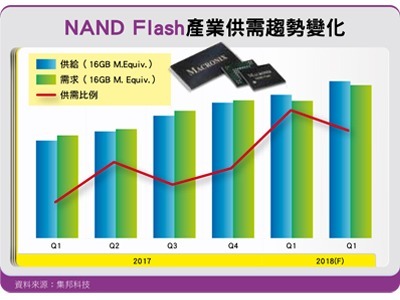

2017 年,整體記憶體產業不論 DRAM 或 NAND Flash,都度過了一個黃金好年,那麼 2018 年可否持續榮景呢?綜合目前業界的看法,DRAM 熱度可望延續,供不應求態勢依舊,但 NAND 部分,恐怕就不會那麼樂觀了,由於大廠 3D NAND 良率大躍進,供給過剩問題已經提前在 2017 年第四季引爆,至少 2018 年上半年恐怕都不會太理想,最快 2018 年第二季供需平衡,第三季再度供給吃緊,屆時產業由悲轉喜。

DRAM 無新增產能

首先就 DRAM 部分,以大方向來說,2018 年在 Fab 端並無新增產能,頂多就是製程從 2X 奈米推進到 1X 奈米或是 1Y 奈米,帶動位元的成長。市調單位集邦科技更直接表示,2018 年各 DRAM 廠資本支出計畫都傾向保守,新增投片量約 5~7%,這些新增產能都來自現有工廠產能的重新規劃與製程轉進。

此外,集邦也提到,隨著智慧手機記憶體容量升級,以及伺服器、資料中心需求強勁,2018 年 DRAM 需求將成長約 20.6%,供給端方面,預估將提升 19.6%,為此,就整體面來看,2018 年整體 DRAM 產業供需持續吃緊無虞,也因此,2018 年各大 DRAM 廠商,包括三星、SK 海力士、美光,甚至是台灣的南亞科、華邦電持續穩健獲利不成問題。

但目前在 DRAM 端有兩點要留意與觀察,第一、雖然 2018 年整體 DRAM 端無新增 Fab 的產能出來,但是三星有意在平澤(Pyeongtaek)興建第二座 12 吋廠,SK 海力士也將在無錫興建第二座 12 吋廠,這兩大廠的新廠產能最快 2019 年才會開出。

只是韓媒持續報導,三星將在 DRAM 端持續擴大產出的消息,不斷動搖市場對 DRAM 產業的信心。韓媒不斷提到,三星在平澤廠區的半導體廠是兩層樓建築,二樓無塵室將近完工,這些空間將投入 DRAM 的擴建,但根據記憶體業者的透露,這兩層樓中,有一層是投入 3D NAND 的擴產,至於另外一層樓中,有意置入月產能五萬片的 DRAM 產線,只是設備商也透露,三星還沒下單採購設備,因此所謂新增五萬片的 DRAM 產能想在 2018 年就開出,真的很困難。

伺服器記憶體合約價續漲

第二個觀察點是,DRAM 種類繁多,包括 Commodity、Specialty、Mobile、Server 等 DRAM,因為彼此間有產能排擠效應,究竟在 2018 年,哪幾種會最缺,價格漲幅最大,市況還不明朗,因為國際三大 DRAM 廠,三星、SK 海力士與美光,尚未揭露 2018 年的產品組合。

但市調單位集邦科技已經提前預測,2018 年最缺的會是 Server DRAM。集邦認為,資料中心的伺服器需求與日俱增,2018 年伺服器記憶體的成長率將達 28.6%,續居記憶體各大產品線之首,帶動價格上漲,主要原因包括第一、Intel 與 AMD 新伺服器平台轉換推波助瀾,以及第二、北美網路服務業者如 Google、Amazon Web Service、Facebook 與 Microsoft Azure 在新資料中心建案上的需求。

而光是 2018 年第一季,伺服器記憶體合約價將再上漲約 5~8%,屆時主流模組報價方面,一線廠 32GB 伺服器模組將達 300 美元大關,二線廠更會高於此價格,使得 2018 年第一季度價格將會維持在相對高點。

2018 年 NAND 產業怎麼看?業界多估「先下後上」,而與 NAND 產業連動性最高的群聯董事長潘健成估第一季價跌需求增,第二季報價回穩,第三季供不應求。而其實,因 3D NAND 良率終於快速上升,尤其 64/72 層 3D NAND 紛紛量產,並已優先應用於 SSD 產品線,120GB 的 SSD 在 2017 年 12 月中旬就跌破 2017 年年初的起漲價,通路商開始大舉拋貨,報價下看 30 美元。

來源:《財訊快報》 理財年鑑第 201801 期

更多精彩內容請至 《財訊快報》

- 掌握全球財經資訊點我下載APP

文章標籤

鉅亨贏指標

了解更多#空頭均線下殺

- 講座

- 公告

上一篇

下一篇