融創2800億台幣鯨吞王健林資產 萬達酒店狂飆1.55倍

鉅亨網新聞中心

主樂視後,融創中國 (1918-HK) 主席孫宏斌又大手筆購入中國首富王健林的資產。萬達商業、融創中國昨 (10) 日聯合公告宣佈,萬達將 13 個文旅項目的 91% 股權轉讓給融創,代價為 295.75 億元 (人民幣,下同),並由融創承擔項目貸款。同時,融創房地產集團以 335.95 億元收購萬達 76 個酒店項目。兩項交易的總代價為 631.7 億元 (約 725 億港元)(約 2840 億元新台幣)。

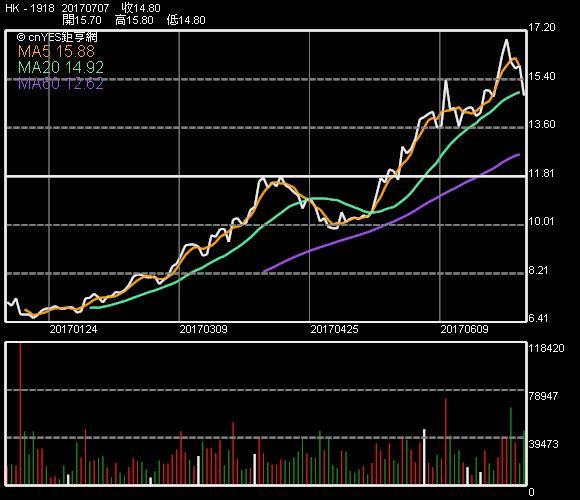

融創中國昨開盤前停牌,而萬達酒店 (0169-HK) 一度狂升 1.55 倍,見 1.48 港元的高位,全日收報 0.85 港元升 46.55%。不過,融創停牌前市值約 500 多億元,對這筆「蛇吞象」交易,分析師普遍看法負面,認為或令公司債務惡化。

綜合星島日報、香港明報、文匯報報導,根據萬達官網,萬達將以註冊資本金的 91% 即 295.75 億元,轉讓 13 個文旅項目的 91% 股權予融創,並由融創承擔項目全部貸款;融創另以 335.95 億元,收購萬達旗下北京萬達嘉華等 76 家酒店。13 個文旅項目中,西雙版納、南昌、合肥和哈爾濱已開業,其餘 9 個還在開發中。

雙方同意 7 月 31 日前簽訂詳細協議,交易後文旅項目仍用萬達品牌,規劃、開發、設計建造和運營管理亦由萬達管控。

值得留意的是,融創須承擔所收購項目的現有貸款,雙方將於月底前簽訂詳細協議,酒店管理合約將會繼續,直至合約期屆滿。至於文旅項目的品牌、建設、營運管理及規劃內容則維持不變,兩家公司亦會在電影等多個領域進行戰略合作。

大陸《財新網》引述萬達集團董事長王健林表示,交易完成後,計畫於年內清還大部分銀行貸款,屆時負債比率將會大幅下降,並指完成交易後兩年,租金收入將超越地產收入。

萬達減持地產項目有助集團回歸 A 股上市,原因是現時大陸房地產的新股發行,幾近處於停滯狀態,故萬達不想被納入地產板塊。

孫宏斌表示,融創持有逾 900 億元現金,收購將會以內部現金支付,今年該集團售樓收入有望超越 3000 億元。根據融創 2016 年年報顯示,截至去年底,融創總負債 2577.72 億元,淨負債率 121.5%;而在 2015 年同期,融創總負債 960.89 億元,淨負債率僅為 75.9%。

融創去年至今已進行逾 10 宗收購,耗資逾 1300 億元,收購項目不只限於地產項目,今年初更動用 150 億元拯救陷入財困的樂視。此外,市傳樂視本月中旬舉行的股東會,孫宏斌有機會正式執掌樂視網,出任集團董事長。

受上述消息刺激,萬達酒店昨日股價一度炒高至 1.46 元,飆升 1.5 倍,其後升幅收窄,收報 0.85 元,升 46.6%。

協縱策略管理集團聯合創始人黃立冲直言,融創為增加土儲而進行的很多收購不成功,可能亂了陣腳,但文旅酒店項目投資長回報慢,運營現金流弱,融創接盤後,會對資金鏈造成較大壓力,可能導致債權評級和融資等不利接踵而來。

星展唯高達執行董事兼研究部主管吳淑燕認為,商業和酒店並非融創強項;包括永續債在內,融創淨負債率已達到 185%,加上現金中大部分用來購買萬達資產,未來獲取住宅用地或需要加碼舉債,進一步增大公司風險,對收購看法比較負面。

標準普爾分析師 Dennis Lee 表示,融創去年已大量購地,雖然孫宏斌曾表態步伐會放緩,以降低負債,但從今年買地、投資樂視與鏈家的動作來看,公司仍然很激進,加上是次收購增加槓桿,預期融創年內債務情况將惡化。至於是否考慮調整公司信用評級,仍有待公告詳細交易方式。

目前融創以 7912 萬平方公尺土地儲備,在全國房企中排第 6,萬達以 7332.6 萬平方公尺排第 7。

- 富過三代的秘密武器 家族辦公室是什麼?

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇