【朱挺豪專欄】中國下半年觀察:A股基金,該買?該賣?

朱挺豪

今年 6 月 20 號中國 A 股即將 4 度叩關 MSCI,且自去年 6 月叩關失敗,MSCI (Morgan Stanley Capital International)與中國官方就資金面及金融監管面進行討論及改革。而今年 MSCI 提出的新方案,可望有效解決境外資金流動性的問題,眾多投資機構樂觀預估此次中國 A 股納入 MSCI 指數的機率增加。

本篇文章前半段將聚焦兩點分析 A 股入摩機會,後半段則探討中國的金融市場概況,並藉此提供投資人我對下半年中國經濟的看法:

1. MSCI 新方案出爐,資金流通性有解

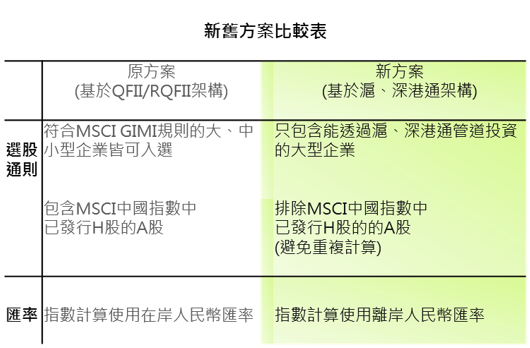

前 3 次 MSCI 拒絕中國 A 股的主要原因之一就是資金流動性問題。而在 2016 年 12 月時,中國宣佈深港通正式啟動,搭配滬港通,預計外資可透過這兩個管道直接投資約 1,480 家在上海及深圳掛牌的股票,且沒有額度、合格許可的限制;而今年 MSCI 針對中國 A 股納入 MSCI 指數提出的新方案 (見下圖),將原本基於 QFII/RQFII 的架構改為專注於滬、深港通的架構,此舉將有效降低之前境外投資機構對於投資資金流動性的疑慮,使中國 A 股今年納入 MSCI 新興市場指數的機率增加。

2. 中國金融制度須符合國際常規

身為新興市場的中國,在完善金融制度的路程上,仍有一長段路要走,在「入摩」過程中最被 MSCI 質疑的有兩點:1) 自願停牌制度、2) 金融商品預審權。

中國企業可透過停牌制度避開股票下跌的風險,為此 MSCI 曾表示疑慮,而經過中國官方停復牌制度的實施,目前已將停牌數降回到 2015 中國股災前的水準。然而 MSCI 表示,目前中國仍有超過 100 家股票停牌,比例為全世界最高,並期許這個數字能持續降低。就金融預審權部分,MSCI 與中國官方已進行討論,但遲遲未有定案,若 MSCI 在中國官方不放棄預審權的情況下將 A 股納入 MSCI 新興市場指數,對於追蹤 MSCI 指數的 ETF 會造成影響,中國官方若不針對此問題提出解決方案,勢必會對於 A 股入摩形成阻力。

3. 2017 下半年中國經濟展望與投資建議

然而無論 A 股是否被納入 MSCI,都只是消息面的曇花一現,對於中國股市長期的走勢影響有限,投資人應聚焦於會影響股市中長期走勢的基本面為主。以下將透過資金、國際貿易及各市場比較,分析我對於今年下半年的中國市場的想法。

●金融整頓將持續,資金面仍緊縮

近期中國政府積極整頓國內金融機構槓桿操作,期望能將整體國內負債比例降至健康的水準,然而在各部門、機構縮緊資產負債表的同時,不可避免地會衝擊到經濟,我們從分析中國的領先指標及民間消費數據也的確看出經濟成長減緩的情形。

領先指標部分,採用驚奇指數,彭博資料顯示 4 月份的驚奇指數下跌,表示市場對於未來經濟樂觀的程度降低;而民間消費部分,4 月份中國新登記汽車銷售下降 18.1%、住宅銷售量連 3 個月下滑,也都顯示民間消費力道減弱;由於資金的緊縮以及上述數據的走弱,我認為,中國下半年的經濟成長率將持平或者出現小幅修正的狀況,

●出口數據有望轉佳,對股市具支撐

出口對中國企業盈餘及經濟成長貢獻卓著,當出口年增率轉佳時,中國股市往往表現優異。中國出口年增率於今年 1 月首度由負轉正,當月中國股市年漲幅也從前月的 -2.8% 升高至 19%。考量美國經濟穩定成長、歐洲經濟復甦速度加快,加上進行中的一帶一路政策,中國出口年增率可望延續目前改善趨勢,我認為逐漸轉佳的出口數據,可望緩解因為資金緊縮對股市造成的衝擊。

●股市本益比低,中國基金仍具吸引力

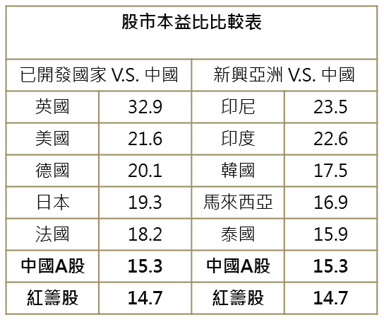

這波金融整頓的過程,由於資金面縮減,讓仰賴國內資金的中國 A 股受到衝擊,但也使中國股市相對便宜,由上表可看出中國股市 (A 股及紅籌股) 的本益比無論是與已開發國家股市或是新興亞洲股市相比,都處於相對划算的價位,建議投資人可在本益比較低時,配置中國基金。

總結來說,由於資金仍然處於緊縮狀況,預期中國經濟在下半年將持平或走緩,但最主要的原因是去除債務槓桿的關係,對房、債市影響較大,股市影響較輕,且若出口持續改善加上目前中國股市本益比相對低,建議投資人可逢低佈局,靜待這波結構性調整結束,並期待中國經濟的下一波循環再起。

■多空因素怎麼看?》中國 2017 下半年投資展望 專題報導

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 講座

- 公告

上一篇

下一篇