【林洸興專欄】中國下半年觀察:經濟轉型大戰

林洸興

2017 上半年,中國 A 股依然是全球股市裡表現倒數的市場。不過這並不等於中國的經濟越來越糟。因為眼前中國股市展現的頹勢來自政策主導,刮骨療傷是痛苦的,但也帶來了一些新的希望。

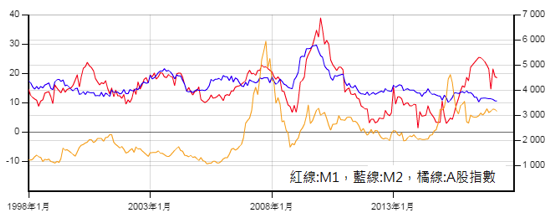

5 月時有報導指出,中國的 M2 貨幣乘數來到 5.33,創下 1997 年以來新高紀錄,這數值有點不可思議!目前中國的存款準備率是 18%,根據經濟學的公式計算,貨幣乘數上限應該是 5.55,考慮到中國銀行還有一個 75% 存貸比的不成文限制,不合規的表外金融,超貸相當嚴重。因此每逢季底,銀行都要到處籌措存款因應檢查,每次高層發動嚴格監管去槓桿時,金融市場就哀鴻遍野。4 月下旬以後的 A 股、中國債券、中國商品期貨大跌,就是新任銀監會主席上任後,嚴格清理銀行理財產品,造成大量資金被迫平倉從股市與期貨市場抽離的結果。

除了政策直接要求各種不合規的投資產品去槓桿以外,中國人行也緩慢地收回基礎貨幣,希望帶動整體去槓桿,並壓低房價。但初期這些表外金融尚未收縮前,就會呈現出 M2 這種畸高的現象。如果中國政府的意圖是成功的,中國的「銀行體系縮表」會比美國聯準會縮表更快、影響更大。

從貨幣政策來看,A 股與中國經濟是偏悲觀的,但是中國政府也不笨,早已準備了充足的財政刺激手段因應。這次不像 2008 推出的四萬億刺激政策那麼無腦;目前的建設規劃非常有針對性,那就是大家早已談論很久的一帶一路與雄安新區建設。這兩個案子可以帶來大量的投資,但不會演變成無節制的隨意放貸,同時也不會造成無用的產能過剩。引導投資往周邊國家與新興產業走,這些投資未來能回收,也能成為較長期的經濟原動力。

從政策面來看,今年中國將召開一中全會,選出新的常委。在金融市場上最重要的工作是維穩,不要出大事。下半年起,原本雷厲風行的各類監管預計出手會放緩,免得廣大的投資人心情惡劣,大致上 Q3 可以用較樂觀的態度看待中國金融市場。

不過所有擠泡沫的行為,本身就是風險,還是要密切觀察成敗。中國是國家資本主義形式的經濟,國企央企對政策具有強大的掌控能力。只要國際局勢沒突然惡化,中國自己的去槓桿調整,最終成功達成目標可能性較大,但關注風險的發展仍然有必要。

指標一:中國的國債 ETF 與國債期貨大跌

中國股市爛翻天的情形已經持續多年,造成當前近 20 兆的公私募理財產品,主要集中在固定收益與一級市場。股市崩盤影響的是股民的心情,但債券如果大跌,衝擊的就是整個金融市場。

去年 12 月至今兩波大跌,原因都是監管,前一段是阻止隨意炒股的保險公司發行萬能險 (類似台灣的投資型保單),今年的跌幅則來自要求銀行贖回買入不合規的保本理財商品 (這些保本都是小公司的承諾,當發生系統性風險時可能無法兌現,會變成銀行的超額損失)。當國債出現過大跌幅時,原本健康的投資產品與金融機構都會受到牽連,最終會難以收拾。中國經濟最大的風險來源永遠是人民幣,但今年已度過美元升息的初期衝擊,預計下半年美元若趨貶時,人民幣就不是風險,此時就該把中國的債券市場視為主要的風險源頭。

指標二:非金融的高股息股票大跌

指標股篩選方式為:

- 根據 A 股市盈率排序由低至高 (最低的都是銀行股,不選,因為受控盤意圖影響)

- 排除銀行股,排除市值 500 億以下的股票。

根據上述篩選原則,可選出大秦鐵路 (601006-CN)、上汽集團 (600104-CN)、格力電器 (000651-CN) 做指標。這些就是當前中國證監會最希望導引資金進入的高股息股。中國希望將市場大量短期炒作資金導引到價值投資領域,手段可以說無所不用其極!(去年的線下新股抽籤規則就讓大量資金成功進入藍籌股。) 這三支股票如果出現巨量下跌、資金外逃現象,那就表示政策意圖可能失敗落空!

如果這兩件事都沒發生,那下半年即使看不到任何經濟數據上的好轉,依然會是投資中國的好時機,原因是政策扶植。

人民幣預計是緩升,美國沒加速升息的條件,就不會貶破 7;但過度急升也會損害經濟,非中國政府樂見。在基金的選擇上,選非 H 股、直接投資中國的基金都是好主意,反正國際的投資偏好本來就傾向權重與價值股,剛好能受惠。進出時機的選擇上,進場時機可以選 6 月底資金最緊張的時刻,到了 11 月換屆選舉時,應該就是維穩的終點,到時就需要評估這些投資是否該撤退了。

■多空因素怎麼看?》中國 2017 下半年投資展望 專題報導

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 【林洸興專欄】美國經濟或許真的變弱了

- 【朱挺豪專欄】中國下半年觀察:A股基金,該買?該賣?

- 美股資金大逃離!219億美元撤出股票基金、油價暴漲引爆通膨憂慮

- 巴菲特真的 「戰勝了市場」嗎?巴隆解析Alpha與Beta:超額報酬是否可被複製?

- 講座

- 公告

上一篇

下一篇