鉅亨網 總主筆 邱志昌博士

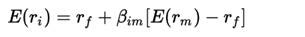

APT 模型 (Stephen M Ross,1973) 終將媲美 CAPM 模型。當被動式投資成為主流之後,以總體經濟模式為主的 APT 模型,其實用性會趨近資本資產定價 CAPM 模型流,而它必然與全球國際金融有關。從 CAPM 到 APT 到 ICAPM 之後?未來會有更新穎方法,設計證券定價模型。有價證券「定價模型」(Pricing Model) 是為,資本市場每種商品的投資準則;市價高於理論價格,則應賣出證券、反之則買進。具有定價理論的模型,才能區別市價是否具備投資價值。這與有價證券「標準化」邏輯一樣,商品格式要「標準化」才能活絡次級交易市場;不然例如股票面額不一、投資如何活絡?綜觀過去半世紀以來,有關證券「資本資產」訂價多是以「無風險利率、總體經濟變數、股價報酬率」等三項因素為主軸;以此配合統計與數理發展出一系列訂價模型。但這些模型在現實市場投資中,似乎只能詮釋個股已發生的股價、或實際報酬率變化;無法預測未來指數與股價報酬率。「資本資產」(Capital Asset) 是指金融市場中有價證券,有別於「實質資產」(Real Asset);如房地產、及不動產等。

傳統學術財務理論似乎一開始就迴避了,對股價指數或個股股價的預測理論發展;或根本就是只敢放馬後炮,將預測完全交給「技術分析理論」去掰,只提出一些面對預測的邏輯。一個是「醉步理論」(Random Walk Theory),第二個是「效率市場理論」(EMH,Efficiency Market Hypothesis )。前者認為股價變動根本沒法猜,它跟人喝醉酒後的走路方式是沒兩樣的;只是沒人會去對它做酒測?這就與學者 Little(1962) 提出的論述相同。他認為有證據顯示,上市公司「實際盈餘」也是醉步走法;對每家公司未來盈餘成長的期間預測,最高可信度只有兩年。

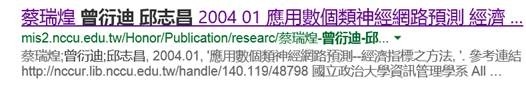

1964 年以無風險利率、系統性風險溢價報酬的「資本資產定價」模型 (CAPM) 出現後;1972 年以總體經濟各因素為自變數的「套利定價模型 APT」跟進;最後跨世代的 CAPM 模型、即 ICAPM 模型也出現於 1973 年。資本資產定價模型 CAPM,雖然是一個「市場均衡」模型;但是它無法事前預估當一個 Impact 衝擊時,對市場均衡的影響程度有多大。ICAPM 是跨世代 CAPM 模型,他與單一期 CAPM 不一樣,因為單期不是金融資產本身有到期日,就是投資行為人有到期日:短期持有後把股票賣掉那天就是到期日。有價證券除股票之外多有到期日;如政府公債、公司債與衍生性金融商品。股票「到期日」取決於公司與股東;要不是公司先倒?就是股東不玩了把股票賣掉?其實 Merton 提出來的 ICAPM 模型,基本上是要將所有資產對應到,總體經濟中各種特定風險中。如油價 V.S. 航空股票,食品業 V.S. 大宗物資,塑膠與化學工業 V.S. 石油,金融業 V.S. 利率等;各種類細部分解的總體變數,這些變數風險向量加總就是「系統性風險」或稱「總風險」。

但事實上在學術研究也有其偏好,在財務學術訂價模型研究,原本分類為多元發展;基本上是以線性模型,資料區分為縱斷面 (時間序列) 與橫斷面 (各種變數)。但自 J.Macbath 開啟線性迴歸橫斷面分析,驗證出與股價相關假說後;以各種股票股價時間序列,橫斷面或是兩者具備的 Pannel Data 堆疊資料作為驗證,成為定價模型的主流。學者做這些驗證後獲取了單因子 CAPM、三因子與四因子模型研究成果。這三種模型多是運用個股股價序列資料,去做橫斷面 Cross Section 分析。

雖然也是使用線性分析,但 1972 年時 Stephen Ross 就另闢天空,運用各種總體經濟變數,如失業率、工業生產指數、物價成長率等為自變數 (Independent Variable),以「期間資產預期報酬率」為應變數 (Dependent Variable),建立「套利模型」(Arbitrage Pricing Theory)。應變數由,無風險利率固定項目 Constant Item,加上其它自變數、各種經濟變數與其係數乘積。APT 與 CAPM 模型區別在於:一、前者是開放式的變動、而為後者強調均衡模型。APT 並不需要「市場投資組合」,也就是代表全部價位指數不必存在;但 CAPM 則要、因為它的假設條件是均衡。二、1988 年 Cutler 與 Poterba 及 Sumners 以向量自我矩陣理性預期模型,運用七種經濟變數做出 APT 模型:(一). 實質股利.(二). 工業生產.(三). 實質貨幣供給.(四). 長期利率.(五). 短期利率.(六). 通貨膨脹率.(七). 股價指數波動幅度。

2016 年 1 月 19 日,日本央行宣告負利率政策前夕,QE 的天兵天將柏南克博士極盡所能,曾想要說服日本央行總裁黑田東彥,發行永無到期日的日本政府國債;再把日本 QE 推進到更寬鬆境界。還好黑天大哥沒聽柏南克胡說八道,否則日圓可能又回升回到 100 兌 1 美元內。把日本央行自 2012 年底以後臥薪嘗膽、勿忘在莒、畢生努力的寬鬆貨幣政策效果全功盡棄、毀於一旦。但柏南克還是不死心,繼續向各國力推「無到期日債券」。「無到期日債券」當然就是,沒有本金償還的到期日;但每半年或一季等固定時間還多要發放債息。這種永無到期日債券,表面上對購買者是一勞永逸,反正就是領取債息領到爽;但發行者不會這樣讓你這樣的。發行者的目的最重要是要在,公司財務資金調度上沒有到期壓力;它目前財務與經營狀況並不好,但它在發行時也會設定提前贖回條件,見好就會回收的、別窮高興。到目前為止全球有永無到期有價證券?美國國債最長為 30 年期。以債券存續期間,無到期日公債的存續期間是 1+(1/YTM),風險大小取決於殖利率、就是公債價格的高低而定。如果它的殖利率遠比 30 年期公債要低,如果美國 30 年期公債殖利率是為 2.9%,則若假設無到期日公債殖利率為 2.5%,則其存續期間為 41、以此類推;41 的存續期間不算小吧。

如果資本資產也與實質資產一樣,大家多想把股票當遺產留給領 22K 的子孫們,則實務界的現實發展將會使跨世代的 ICAPM 模型開始抬頭。ICAPM(Intertemporal Cappital Asset Pricing Model) 模型是 1973 年 Merton,繼 1964 年 Sharp 的 CAPM 模型後延續。Porta 與 Lalonishok 與 Shleifer 與 Vishny 等學者多認為,多數財務學者會同意將簡單投資策略,建立在一些簡單的比率或模型之上;如淨值市價比 BP,盈餘市價比 EP,及現金流量對市價比 CP。這些比率的運用長期多會產生較高報酬,這些論述敘述是多元的,這與 1992 年 Fama and French 論述相關,就是這些較高報酬多基於報酬是對風險補償這種觀念。 三因子也是延續了 1973 年 ICAPM 模型,投資組合是建立在 Mimicking 投資組合上,這種 Mimicking 投資組合意思是,在投資組合內的有價證券,一部份是與油價有關。有的跟利率有關,另一部份是遇通膨有關。在這種投資組合中,它的報酬與風險就決定於各種 State Variables 狀態因素、或變數中;例如生產或是消費者的機會等。還有 LSV 在 1994 年時也提過,有證據顯示高的 BP 與高的 CP,對於系統性風險是有反制效果;CP 是現金流量對股價比率。

換言之就是在系統性風險時候,選股可運用高的 BP 與 CP;LSV 認為高 CP 與 BP 對報酬的特質是,具有投資者行為 Behavioral 與機構操作特性的。就是因為市場行為反應失控與及機構因素,因此價格被低估 Under Price。還有一個特別的解釋是:市場預期的錯誤會是價值股票的價值來源。一般預期錯誤的模式多是,以過去幾年成長率去預估未來;尤其是一般投資人。這證據在 1962 年由 Little 所提出,他認為其實公司盈餘也是接近於、隨機漫步 Random Walk;他在文獻中提及,最多只可預估到未來兩年盈餘。而股票價值是會隨著時序,它的盈餘慢慢被見到;因此 Value 股的報酬率時序型態是,Slowly realize V.S. Superior return。這剛好與題材性 Glamour 的股票相反。價值型股票之所以有超額報酬,是因為它本身在盈餘宣告事件中;市場在事前對盈餘的預期是錯誤。相關文獻中也提及有關價值與題材型股票,兩類投資人對盈餘的預期的時間型態 Time Pattern。依照驗證結果,一般這樣發展多約需五年時間的觀察樣本。

在做這種分析時,就是盈餘宣告對價值與題材型股價影響,是建立在兩種分類之上,一種是 Fama French 的 CP 分類,一種是為過去成長率分類上如 LSV1994 年文獻所述。投資組合是以 t 期為主,但會計資料年度則是 t-1,市價也是建立在 t-1。如果是價值型那將會與 BP 有較高的 Inconsistent,但如果是與題材性有關,那是在低 BP 有一致性。根據 LSV 分類,未來只有兩種股票,一種是成長趨緩或是衰退,另外一種是成長快速。尤其是如果這些股票是過去五年有較低成長,而且看起來他們的現金流量很少,這些股票往往卻就是價值型股票。

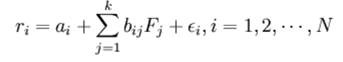

如果要以總體經濟對股價指數、或是股價報酬率進行驗證,則可以運用類神經網路;也就是近期風行的 AI 人工智能技術之一。在 2014 年本文就與化工與資訊專家,運用人工智慧類神經網路仿效 APT 模型,運用自選多種總體經濟時間序列,去預測估計股價指數模型;如圖二,本文陪襯另外兩位專家學者朋友,擁有「應用數個類神經網路預測」。

運用類神經預測股價指數,需要有專家選取對所預測標有關的經濟指數,最有相關的時間序列、這是要有市場實戰經驗的。將它們一起丟進預測模型中、可預測到股價指數的確實數字。不同專家所選取的時間序列不同,預測出來的指數也有會有差異。例如最近影響台股加權股價指數的時間序列,必然為新台幣兌換美元匯率;但若專家運用模型不取,新台幣兌換美元匯率時間序列,反而運用人民幣兌換美元;則前後者預測出來結果必然不同。因此人工智慧不是全部多由類神經系統自己搞定,是專家經驗的運用與類神經系統之間的互動,這佔據了預測重要成敗關鍵。類神經這種因人而異預測結果,說明了之前不斷強調,為何日圓兌換美元貶值,會推升日經 225 股價指數?而新台幣兌換美元升值,卻是台股指數上揚動力;升與貶值效果迥然不同。這樣的基本差異是根據經驗,其實是經濟體差異使然。日圓是為全球準備貨幣之一、有鑄幣權;而新台幣則無此權利,因此日經 225 股價指數需要的是經常帳強;但台股需要金融帳資金熱錢推升。這些差別必然可透過,類神經自我學習 Deep Self- Learning 顯現出來。剛開始運用類神經系統預測股價指數時,會經歷一段摸索期;但對總體經濟與股市互動越深,尤其實戰經驗越成功、則摸索期會越短;因為類神經本身具備自我往回深度學習功能。

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

上一篇

下一篇