〈鉅亨主筆室〉起來!不做空頭奴隸的股市!

鉅亨網 總主筆 邱志昌博士

壹、前言

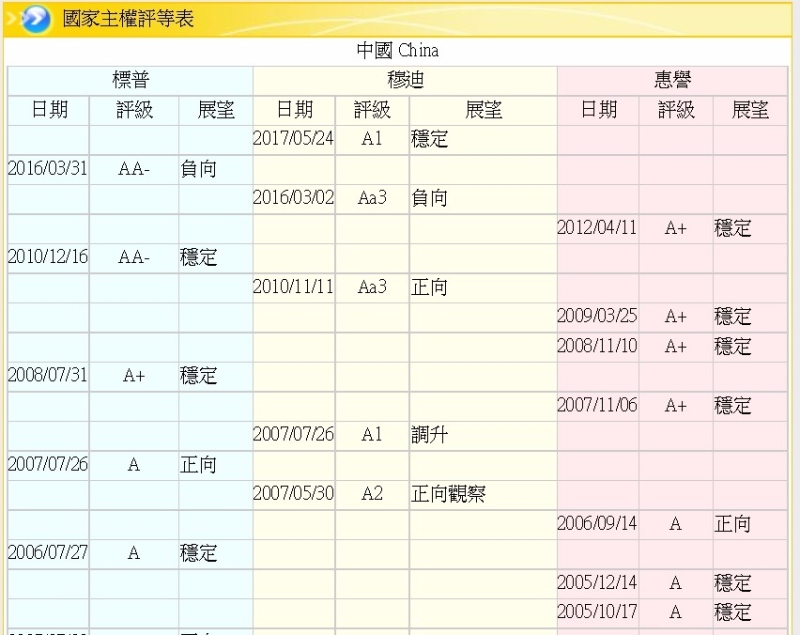

起來!不願意做為空頭奴隸的股市同胞們;把我們的資金構築多頭新的長城。信評不大砍?股市不飛揚?「主權等級」是一個國家「債務信用」;國債與公司債一樣,多是依照本息償債能力,區分為投資、垃圾與違約三大等級。而在這個三大等級中,又以 A、B、C 等做為代號。BBB + 等級以下的是為「垃圾債券」;因為這些債券現在價格多很低,未來到期兌現總本息報酬率高;因此被稱為「高收益債」(High Yield Bond)」。等級低債券殖利率一定較高,債券價格一定很低。馬凱爾五大定理說,固定收益有價證券價格與殖利率呈現逆向關係;若市場利率上揚,則債券價格必然下跌。依據這些至理名言,那在美國 Fed 多次升息、甚至揚言要收縮資產負債表威脅下;全球債券價格多該應跌到頭昏眼花、鼻青臉腫才對?但現實發展卻剛好完全相反。如圖二,鉅亨網上的「美林高收益債券價格指數」,就硬生生地從 2016 年 1 月開始百花爭鳴、一路長紅,迄今還意猶未盡、欲罷不能;2014 年底的所謂「高收益債崩盤」,現在回顧起來卻又成為最佳長期買進投資機遇。人的度量到哪邊,成就就在那邊;做金融投資眼光要長、度量要寬容、不要小鼻子、小眼睛;唯知易行難,會說的通常做不來、如本文。在葉倫的緊縮政策下,高收益債竟然如日中天、強強滾!

貳、別不懂裝懂?美國三大信評知不知道中國到底有多少債務?

這莫非是「美國隊」打假球?升息與縮表多是玩假的?2014 年 11 月停掉 QE,2015 年 12 月 24 日升息後,高收益債券對 Fed 任何升息威嚇多沒在怕?葉倫及 Fed 官員講的話越重,這些垃圾債券殖利率就跌得越兇、價格還演出狂漲派對。看來如果 Fed 沒有再更新穎、出其不意的「步數」、如「反 QE」或是「反反反 QE」政策;想要撂倒這些垃圾債狂歡是相當困難的。類似這種日顛夜倒狀況,最近也可能會發生在中國股市身上;簡單大膽地說就是,惠譽砍了中國信評後上證股市即將上揚?在財務槓桿玩得不亦樂乎下,中國企業已快樂不思蜀了;美國三大信評機構終於有人看不下去、或不願意再看下去。惠譽信評研究群朋友們在 2017 年 5 月 24 日,用了兩隻腳把中國主權等級給踹下去,調降了中國主權信用評等;由原來的 AA - 負向等級砍成一個 A 穩定。

這真是遲來的正義啊?自 2012 年中以來、中國「信貸危機」與「完美風暴」,已成為全球投資銀行、經濟學家開會的「標準議題」。至少每年瑞士達沃斯金融投資論壇,多要呼口號、複習一次;就像以前台中成功嶺軍訓一樣,每天早點名口號:反共必勝、復國必成,三民主義萬歲、萬歲、萬萬歲。這一直到今 2017 年習大大參加該論壇,大家見面三分情、避險基金為保持紳士風度、才死了這一條心、沒再挑剔。本文於今 2017 年 1 月 19 日應香港貿發局邀,參加香港亞洲金融論壇 (AFF),被中國資產管理公司總裁提點了一下;從中國大陸金融不良資產債券發展去研究,也曾及時在主筆文分享過心得;發現是因為大陸在 2015 年中,各大小企業搞出了中華人民共和國建政以來最大不良債權。這才使得中國股市最近幾年,股市被蓋在棉被內被空頭揍;外面根本聽不到哀號聲。

叁、金融業瘋過 KPI 制度?現在科技業瘋 AI?最後多被宰?

我們也研究過中國理財商品,其實它們就是多層次、包裝地非常精緻的金融不良債權。一層包著另外一層,包裝招數要比日本禮品還帶勁兒。包裝紙的層次多到拆不完,真是嘆為觀止;吃塊日本餅乾拆了三道包裝,口水多已經流滿地。除非哪家企業不長眼睛惹惱國務院,企業負責人被「雙或三、四、五規」、才會讓該公司吃自己、倒台去;不然大陸四大國銀所有企業金融不良資產,全部由多家資產公司負責清理埋單。最近美國這些信評公司,終於看懂了老共「以新問題處理舊問題」的高招;它就是在 13 多億人口消費市場中,兵來將擋、水來土掩。管你什麼鄂爾多斯有幾千、幾萬、幾百萬棟沒住人的鬼屋;河南雄縣新首都的建設計劃一講出來,鬼多變神了。瘋狂購樓的嘉年華會驚動中共黨中央,李克強趕緊從國務院內跑出來喊卡。人口多、國家治理強就是有這好處;我們不好意思猜,大陸可能不會太鳥這些、美國什麼信評不信評的。總統蔣公說自己的國家自己救,中國自己的債務還要別人來計算?我的債務還要大家幫我算?這未免也太瞎了?莫非官員多是迷糊蛋,哪個縣市沒撈到「前瞻」800 多億元肥肉的,縣長出來吠到快抓狂了;這還一問三不知。台灣的立委是越問、火越大,「前瞻」被搞到多快變成「後仰」了。

就像近期最熱門產業議題 AI 一樣,大陸在 AI 跨越的速度令人訝異;騰訊、聯想、華為,BAT 多可以與美國 IBM、亞馬遜尬車。搞到最近終於有人出來品頭論足說;台灣可能只有落後兩個科技世代,一個是互聯網、一個可能就是 AI。其實台灣也並非吳下阿蒙,早在 20 多年前本文曾與清大曾博士、政大資管蔡博士,研發出類神經總體經濟預測國家專利。對 AI 的向前深度學習後,再從其中邏輯演變透過節點連結,再向後預測邏輯總算有點皮毛可參考;家有敝帚、享之千金。但十多年過去這份專利還是專利,多還沒人去鳥它。台灣產業就是卡在不敢使用創新技術;大概除了跟自己命有關實用醫學外,自己長期研發的理論、多不敢成功落實於高端科技產品中。且自從有了「小卻幸」後,創新就甭提了;何必那麼辛苦?實幹、苦幹到最後去立法院辭職查辦?還不是大家多差不多?「穩定安於現狀,卻幸壓倒了一切」。

回首昔日如果自己不想長進,結果就是任人宰割。台灣金融業多曾被一家,著名美國管理顧問公司用 KPI 制度操到流鼻血,付出大把鈔票、還對人家哈腰?但試問現在「金融股的台積電」您在何方?真正以知識與新創理論賺錢的銀行,多可用指頭算得出來。最近證券經紀商終於知道,為什麼台股萬點還有營業員,上班時間修剪指甲。過去短線到只想賺投資者手續費,股市天天有明牌、天天要研究員報明牌?忽然喊買、又忽然喊賣,最後客戶終於被搞到神經衰弱。這種搞法只需要一位小學生去當研究員就可;不長進的業務主管,搞出最低級的衝業績方法。金融業以前瘋 KPI 訓練?現在科技業瘋 AI。這次換成台灣企業要去找 IBM 或微軟、亞馬遜,這結果可能還是一樣無言結局,最後還不是如音樂大師李泰祥說的「原來的歸原來、往後的歸往後」。台灣不是沒有科技研發人才,而是企業主管是否了解 AI,而且真的對人才有突破性栽培與利用?捨得給他幾億資源去動用?最重要是一級主管腦袋是否夠強而「有種」?別誤會,是科技技術的種子。一個 LKK 的主管、連程式 Code 多看不懂還能搞 AI?年輕人總是感嘆能力強有何用?年紀才是職場倫理?總經理說,小夥子您懂得什麼?是啊他們多不懂奉承拍馬屁?臉書的祖柏克才幾歲啊?講究資深倫理的、多是老化到快衰敗的國家,日本終於在「終身雇用制度」下俯首稱臣;夏普賣掉給我們郭董、東芝拍賣也掛出 On Sell、Next?國家競爭力是拚能力不是拚年紀,產業經理人要有 Sense 將博士論文期刊,高端科技理論落實活用在產品上,做不來就趕快退休去。有時真的是同志扯後腿、不是敵人能力比我們強多少。

肆、結論:就等中國股票型基金報酬率穩定增加?

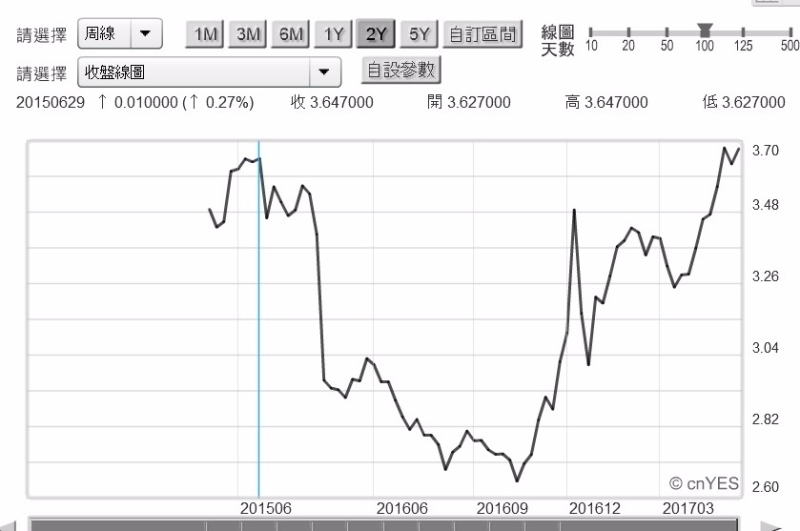

由於過去一陣子國際投行,風聞中國金融市場資金吃緊,上海金融隔夜拆利率上揚趨勢持續,又加上信評朋友放這馬後炮,這又會與 Fed 升息下高收益債一樣;可能不是利空罩頂、而反而是利空出盡。因為量化指標會說話,由中國 10 年期公債殖利率曲線圖趨勢變化,可見到自 2015 年到現在,殖利率曲線圖呈現一個很大的 V 字形態。V 字形的左右是高點,時間可追溯到 2015 年 6 月底,殖利率由高達 3.647% 開始一路下跌。不健忘的話,中國上證股價指數最高點就在當時,之後真的是「股跌債漲」。就資本市場 Sell-Side 口頭禪,操債券基金經理人,開口閉口多是景氣不好買債券;做多債券就是要說景氣爛。這與股票操盤對景氣看法永遠沒交情;景氣不好,那股票還有何搞頭?由中國上證股價指數 K 線圖,與它的債券殖利率對照研究,就可預見股價指數該有 Mean Reversion 空間,就是保守點的反彈、或是樂觀的回升。因為在過去近兩年來,股價指數被最龐大金融不良債權壓著打,而信用評等公司卻一路等到債券殖利率跌了又漲、漲到一個臨界點後才大動干戈、踹了兩大腳;這一踹可能反而會把股市往上推。信評機構對中國降低主權信用評等,短期等同是對中國債信利空出盡信號;信評機構弟兄們如果還要繼續看空下去,那就看中國房地產是否會像目前加拿大房市一樣崩跌。但別忘了雄縣新首都之後、中國又已開過北京一帶一路論壇大拜拜、後面還有廈門金磚國家會議?

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 〈鉅亨主筆室〉地表上「最頹廢的貨幣」?!

- 〈鉅亨主筆室〉「主動式投資」被打趴了?!

- 美伊戰火衝擊全球震盪 資金急尋股市平安燈 00961年化配息率逾14% 勇奪3月高股息ETF冠軍

- 美股資金大逃離!219億美元撤出股票基金、油價暴漲引爆通膨憂慮

- 講座

- 公告

下一篇