【林洸興專欄】小鮮肉贏大選 將鋪平歐洲升息道路

林洸興

法國大選塵埃落定,馬克宏當選,沒有黑天鵝。下一個歐洲的重大事件是德國大選,預計梅克爾執政不易被撼動。政治的紛爭告一段落後,歐洲將面臨的重大變數將是 ECB 啟動升息!

從過去的經驗來看,歐洲央行對通膨的戒心,一直遠遠高於美國 Fed。現在德國的通貨膨脹率已經來到了 2%,雖然從 ECB 的眼光中看,不存在過高的疑慮。但是別忘了:美國通膨雖然也接近 2%,但美國早已啟動升息,目前利率大約是 1%,而歐洲還在不合理的負利率水準!

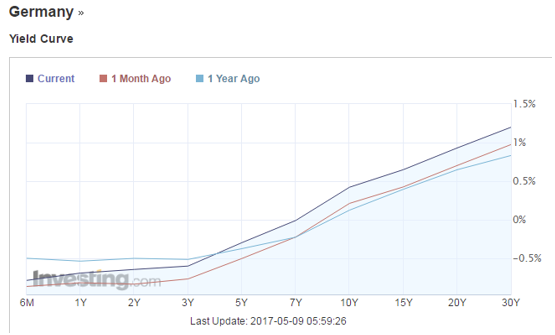

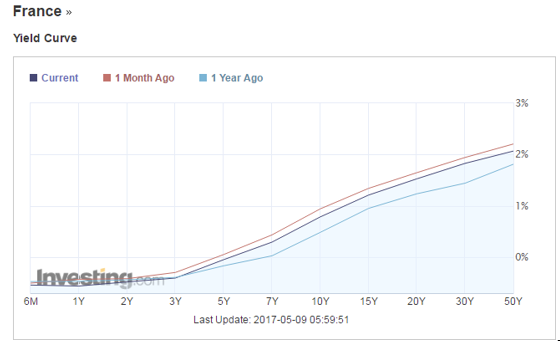

上面兩張圖是德國與法國的殖利率曲線,各位可以發現長期利率早已拉升。法國不升反降的原因是先前大選風險拉大的德法利差,現在轉向回歸正常。德拉吉是義大利籍的經濟學家,他對過去 6 年來的歐債風險非常了解。當德法利差在擴大時,如果央行做出任何升息暗示,都等於是火上加油增加風險。不過當這問題解決時,讓官方利率回歸貼近市場殖利率,將會是較穩健的策略。

歐洲的狀況比美國複雜許多,在 2012 以前,不但有先執行了 LTRO,還有好幾個對希臘債務的延長計畫,之後在 2015 年執行 QE,每個月買 600 億,QE 已延長到 2017 年 12 月。不過歐洲還有另一層寬鬆政策: 負利率。因為有負利率的存在,歐洲央行未來執行緊縮的過程,應該與美國的步驟有所不同。

美國先停止 QE,才開始升息,但歐洲可能先解決負利率,才停止 QE。

負利率本質上並沒有促進借貸寬鬆的能力,畢竟銀行除了考慮利益以外,放貸還會考慮風險。因此負利率只會逼存款轉移到有風險的投資上 (比如說買當初沒人要的歐豬債券)。負利率還會降低銀行吸收存款的能力,預計歐洲央行的確可能在 6/8 日改變說詞,暗示結束負利率,9 月執行。市場原本早已開始猜測歐洲將緊縮的可能性,不過 4 月底 ECB 會議德拉吉說詞否認了這個可能性。當時間越來越接近下次開會,或是近期有歐洲官員發表談話,甚至 5/11 召開的 G7 會議都可能改變市場氣氛。

歐洲升息氣氛開始出現時,歐元就能轉變回多頭走勢。一般升息最領先的徵兆是 12 個月的 Libor 開始轉向。這就是未來一個月必須密切關注的指標。

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 講座

- 公告

上一篇

下一篇