鉅亨網 總主筆 邱志昌

人要成功其實也不必刻意學習他人優點;上帝造人、菩薩養人,智商本來就有差異。每個人要走的路、要受的苦多不一樣;不要跟自己過意不去。只要非常清楚知道自己缺點,而且耐心有心改過來、就絕對不會虛度今生今世。要照見自己缺點的確不易,但從多方面交叉比對就可見到。這波新台幣匯率如此強勢,背景與原因眾說紛紜;從中國地方政府對台商大查稅,到 OECD 的 CRS 全球稅務資訊交換大盤點;還扯到美國央行 Fed 升息利空出盡等。財務金融驗證講究量化證據,沒明確數字最好別製造網路垃圾。風險高?到底有多高?股票市場是用 VAR 風險值衡量,在最不可能的水準下發生下的「最大風險值」;債券就用 Duration(存續期間) 衡量;證據在哪裡?事實就在那裏!

本文以鉅亨網下列幾項,貨幣匯價資料與曲線圖進行交叉比對;使用圖形訴求是為抓時間點,抓時間點目的是為驗證當時事件;扭轉局勢與趨勢通常多有,影響深遠的事件 Events 陪伴共生:一、新台幣兌換人民幣匯率。二、人民幣兌換美元匯率。三、美元指數。四、泰銖與印尼盾等兌換美元匯率。五、這四種匯率指標起落循環時間點事件。六、台股與上證股價指數 K 線圖。七、2016 年人民幣兌換美元匯率大貶、中國資金大外逃事件。八、本文缺乏台灣外匯市場,每天交易買賣美元資料。

在這些資料指標觀察研究後,本文發現造成近一季以來,新台幣匯率強勢主要原因為:一、中國人民幣部份外逃資金、流入新台幣與眾亞洲貨幣中;不管這些資金是屬於台商企業或個人,也不管它是透過什麼管道,人民幣轉換為新台幣趨勢顯著。至於這些資金是否含大陸企業,或是由第三方免稅天堂進來,非本文研究主題。二、新台幣兌換美元匯率強勢與美元指數無關;美元指數主要對應貨幣主要是歐元。三、歐元兌換美元匯率佔美元指數權重約 56%,美元指數弱勢是因為歐洲景氣正在緩慢復甦中。歐元兌換美元匯價由貶值,轉為盤整或是升值循環;美元指數浮載浮沉非干新台幣強勢。但美元兌換新台幣與亞幣「俯首稱臣」,長期遠因還是來自於 Fed 結束 QE、美元升息循環、乃至於 Fed 縮減資產負債表計畫。四、本文之所以如此判斷原因是,比對了新台幣兌換美元匯率與泰銖、印尼盾及除人民幣外亞洲貨幣。這些東南亞貨幣在同一樣本期間中,與新台幣匯率同步咄咄逼人、步步攻堅。中美兩大經濟體目前現狀,後者貨幣政策緊縮利空出盡,前者因信貸風險拉高、資金大流動外逃。五、人民幣為何外逃?本文懷疑是起因於 2015 年 4 月前後,陸企引爆的中國 1949 年建政、及 1989 年改革開放以來,第三次也是金額最龐大的一次信貸危機?此為本文研究匯率外,不經意獲得另一個值得研究議題。如果真是這樣,則中國會藉 2017 年 5 月啟動的「一帶一路」基礎建設,穩住下滑的經濟成長率;否則如何在未來全球資金使用成本升高下,去槓桿壓力增加、硬著陸機率升高。中國智庫對此情勢演變掌握,應遠優於本文、他們是內部人。

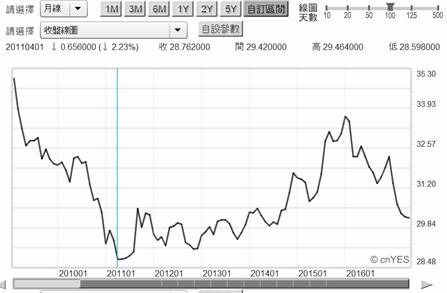

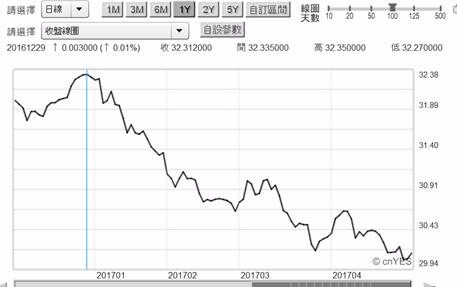

亞洲貨幣匯率多像新台幣這樣強勁?在 2016 年 12 月 15 日、Fed 二次升息後,以大利空出盡姿態;披星戴月、日夜攻堅?由新台幣兌換美元月曲線圖,在 2008 年後最強勢新台幣,時間點出現在第二次美元 QE 宣告後;即 2011 年 4 月初、價位為 28.59 兌換美元。回顧當時背景,在預期最多 QE 只會做三次,最終將停止下;新台幣匯價開始回貶,最低價位為 2016 年 12 月 15 日、33.838 兌換 1 美元。但此後亞幣與台幣這次第二度回升,速度之快出乎預料;尤其是此不到半年期間,直接攻到 29.94 兌換 1 美元、過關斬將如入無人之境。

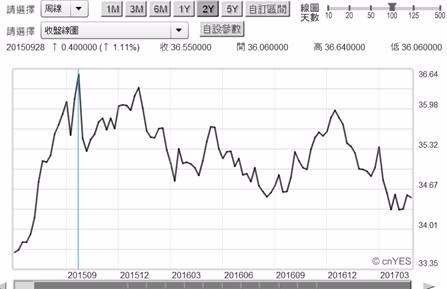

這波升值與 2011 年不同的是「速度」,多數台灣企業負責人將此歸因於,2017 年 4 月 15 日美國對貿易國匯率調查報告。但由升值型態比對,2011 年是眾亞幣群聚現象、東南亞貨幣與新台幣趨勢一致;而自 2016 年底後與這波台幣與亞幣也亦步亦趨。以台幣匯率短期趨勢,自 2016 年 12 月 32.38 兌 1 美元急升到近期、不斷試探 29.8 兌 1 美元。前半期是反映,Fed 在同年 3 月 15 日第三度升息;與美國商務部在同年 4 月 15 日,對貿易對手國匯率操縱指控;亞幣群聚走勢升值。唯本文認為,下半期間或未來若尚會持續升值原因,會落在中國金融信貸風險未除的變數中。自 Fed 將停止 QE 政策,美元指數開始起漲於 2014 年 9 月,當時指數位置為 79.775 點。美元指數起漲後,預期 Fed 由鬆轉為中性政策,觸動一波亞幣貶值;一路貶值到 2015 年 9 月中。由泰銖兌換美元匯率曲線圖見到升值趨勢,也同樣在 2016 年底後,泰銖兌換美元再次升值。

再由事件分析還會清楚見到,未來亞幣升值驅動力仍將存在;核心原因還是:一、美國 Fed 未來前瞻貨幣政策計畫,已非常清楚勾勒未來長期策略;這些緊縮貨幣政策預期效果,未來只有預料不到部份,就只剩每次升息幅度與縮表規模,出現不如現在的預期影響;在此之外 Fed 難以對美元再掀起強勢火花。二、中國經濟持續軟著陸,基礎建設開花效應心思,落在「一帶一路」覆蓋國家基礎建設中。在多邊全球貿易協議 WTO 式微,甚至暫時被美國拋棄後;區域貿易除既有的歐盟外,剩東南亞國協 ASEAN 最為聚焦。亞幣升值之背後,是為中國製造業外流到東南亞尋找低工資?中美兩國總體經濟大趨勢,形成這次亞幣中期、也可能演成長期升值重要原因。

若將比對範圍縮小為三種貨幣,則人民幣兌換美元貶值,的確觸動兩岸資金移動;大陸資金、或人民幣轉進新台幣。雖然亞幣全部升值,但至今以新台幣匯率最強勢。這是因為中國大陸也認定,新台幣兌美元被低估?檢視多數亞幣的長短期趨勢時會發現,近期以新台幣兌換美元升值屬強中之強;台幣成為金融界口中「地表最強勢貨幣」,主因應是來自對岸中國大陸人民幣青睞。人民幣兌換美元起貶於 2014 年 2 月,但兌換新台幣貶值趨勢則始於 2015 年 9 月。這個時間點也是台灣股市觸底時;最低加權股價指數 7,203.07 點。但此時間點卻也是上證股價指數急行軍後的最高點;台股與上證、一個到底、一個到頂、互動關係是逆向的。前言所述人民幣兌換新台幣貶值,就是自 2015 年 9 月開始;陸資是藉什麼管道轉為新台幣?再進到台灣股票市場中?而在 2015 年 6 月上證股災大跌後,它並未隨新興市場,於 2016 年 1 月觸底強勁回升;但台股指數就從 2016 年 1 月 19 日揚帆。最大可能原因是中國陷入,史上最大金融不良債權清理。

一、2015 年 6 月後的中國股市所隱含的經濟意義,是否就是所謂的國民所得「中等收入陷阱」;宛如日本失落 20 多年場景重現?這會是多頭最擔心害怕的噩夢,這也有待確實證據驗證;中國股市有長期處於低檔風險。但本文卻主觀認為,在這種情勢下,人民幣貨幣匯率反而有上揚可能。二、中國未來股匯市發展模式,是否與日本 1990 年的日經、1985 年的日圓步入相同模式?1990 年後日經 225 股價指數下跌後長眠一段期間,但日圓還是繼續升值不止?也就是人民幣升值之路尚未畫出據點?這多是有待確認。就金融投資的觀點,多頭倒是期盼,此時是中國最大的風險時機,有最佳的「風險溢價報酬」機遇。

概觀亞幣除泰銖外,印尼盾兌換美元匯率也在 2015 年 9 月起升值;但 2016 年底後、這一波就沒再跟進;其升值趨勢落後於新台幣及泰銖。若 Fed 政策有效,中國的確也將印尼列進一帶一路,人民幣流轉為印尼盾應是未來之必然。唯這關鍵會是中國與任何一帶一路往來,將是以何種貨幣計價去談雙方基礎建設。以歷史經驗,對東南亞國協投資最大風險有兩大項,一為政治排華、二是匯率風險;中國可運用 ASEAN 共同市場模式處理政治問題,但這些國家匯率風險卻仍然取決於美元,這還是為未來短期無可改變之事實。

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

上一篇

下一篇