【林洸興專欄】股債大跌的兇手真的是美聯儲嗎?

林洸興

美股暴跌了,雖然一天跌 2.45% 不算嚴重,但是由於過去兩個月指數處於歷史創紀錄的低波動膠著期,因此跌勢看起來特別怵目驚心,9/9 日的跌幅,更造成 VIX 波動率指數飆漲 39.9%。由於 10 年公債利率同步急漲至 1.67%,因此所有輿論都將矛頭指向 FED 的鷹派說詞引發市場大震盪。真的是如此嗎?

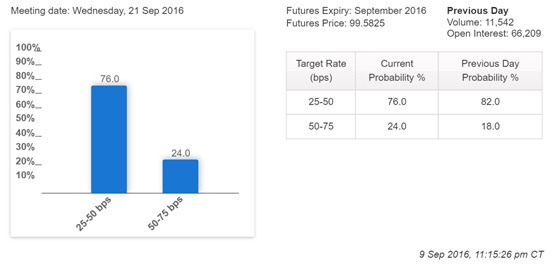

要不要升息這場爛戲,已經把全球投資人搞得暈頭轉向,過去三個月數據與 FED 官員說詞反覆已經發生許多次,金融市場已漸漸學會不大理會 FED 放話這件事。周五鷹派言論來自波士頓聯儲主席 Rosengren,雖然他過去被視為寬鬆鴿派支持者,但即使一人倒戈,要視為判定 9 月篤定升息的線索略嫌薄弱!(7 月會議是 10:1 贊成利率不變,投票要升息的只有堪薩斯聯儲主席 George) 從 30 天聯邦利率期貨估算,升息可能性依然只有 24%(下圖) 與上個月全球央行年會會後的機率差不多,【升息預期快速增溫導致股債同步崩盤】這說詞可信度不高!

美股暴跌前後 48 小時,還有一個重大事件: 歐洲央行會議。雖然利率不變,但行長德拉吉透漏了一個訊息:【預計歐洲版 QE 實施時間不會延長】。這句話有可能是真正的兇手!

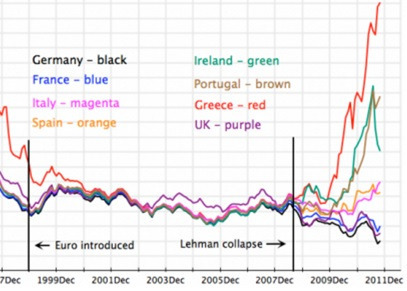

2009 年全球經濟在 7 月後看到明顯的復甦曙光,由於歐洲與德國更擔憂大量的流動資金觸發通膨,因此歐洲央行理事史塔克表示將盡快撤回額外的流動性供給 (1 年期以下短期融資)。市場預估短期融資將在 2010 年 Q1 到期,這個決定造成了歐洲體質較弱的國家利率,從 09 年底飆升,拉大了與德債的差距,最終引發歐債危機。

歐洲的經濟目前依然疲弱,失業率高於 10%,作為經濟龍頭的德國,正苦於出口不振 (對中國與美國貿易出現衰退),完全沒理由退出 QE。當前多數的歐洲國家債券利率極低,完全沒有任何實質的投資價值,利率為負,等於持有至到期不但會賠本金,票面利息還要繳稅! 支持債券價格唯一的原因就是買家認為可以用更高價賣給歐洲央行。一旦這預期消失,就會出現利率急升,債券價格急跌的現象。

【潮水退了,才知道誰在裸泳】歷經了長期寬鬆後,美國 / 歐洲 / 日本等已開發國家利率已產生了高度同步性,2015 年 4 月時美國升息預期增溫就曾經造成德國利率從 0.1% 急增到 0.9%。這次的利率上升效應可能會更猛烈一些。從短線來看,只要接近 9/21 FOMC 會議就能止跌,但如果這段期間體質弱的歐豬國家利差再度擴大,或是垃圾債利率過度上升,恐怕就是真正的亂世降臨!

9 月與 10 月本來就是最易下跌的月份,眼前的走勢也可能是正常的回檔修正,若債市與全球經濟正常,下跌反而能創造年底賺紅包財的理想條件! 從現在到美國大選這兩個月的時間,正是調整投資部位,審慎觀察的好時機。

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇