林洸興

FED在5/18公布的會議紀錄,再度讓市場對6月的利率展望出現巨大變化,升息氣氛急速增溫,根據FED fund rate計算的結果,6月會議時升息機率從4%驟升為34%。這個變化非常值得重視!

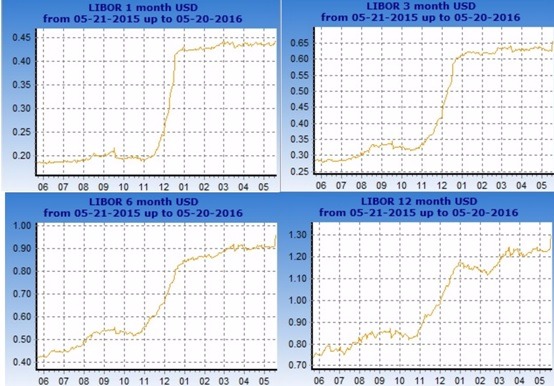

會不會升息,除了觀察Fedfund rate以外,再觀察libor變化能更精確地做判斷。全世界有超過200兆美元的衍生性商品與Libor(倫敦美元拆款利率)連動,造成這利率指標意義巨大。如果美國在一個月內要升息,1M libor反應一個月後利率水準,現在就會上揚,若是2個月後才升息,那1M libor現在就不會動,3M libor現在會漲。目前看來,升息是定局,時間是7月!

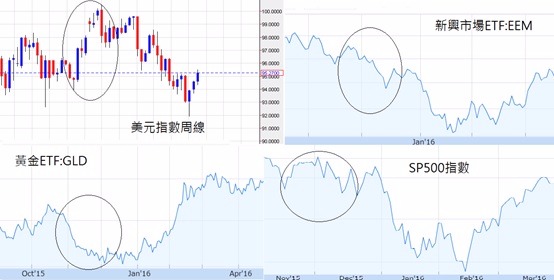

升息,影響最劇烈的時間,就是在升息前1~2個月,就是現在!讓我們先回顧一下去年12月升息,前兩個月對股匯市的影響吧。

觀察美國各類經濟數據,目的是希望猜測FED下一個動作,雖然就業數據有惡化傾向,通膨也頗低,若FED執意要升息,依然是他說了算數,升息的目的就是改變長短期利率。現在libor上升已是既成事實,雖然FED還沒宣布升息,但實質效應已經開始影響市場 !這次升息是第二次,影響力會比去年12月小,但預期心理的演變會更複雜些。

從時間來看,未來2個月足以左右升息預期變化的事件分別是:

在6月3日之前,升息與不升息的觀點可能依然勢均力敵,如果就業數據好轉,升息的氣氛與影響就會快速上升。假如就業數字不佳,只要利率上揚,接近6/16,升息的預期氣氛還是會快速轉濃。

對行情的影響,只有短期利率上升是最明確的。長期利率(10年債利率)也會升,但是幅度可能不會太大,去年底美債利率11月初到達2.3%就卡住,無法再高。畢竟通膨偏低,美元升值對經濟衝擊頗大。至於匯市,美元升值並非必然的事,匯率是兩個國家的比較值,由於德國10年利率只有0.16%。若6/2日歐洲按兵不動,德債利率與美債利率可能同步上升,最終推升歐元與非美貨幣升值。至於股市,美股初期受影響小,6月中旬後,還是可能回落。

還有一個重要的變數是原油。油價已到達48美元一桶,5/24剛轉倉為6月新合約,是考驗油價的關鍵時間點。目前受頁岩油減產,與加拿大野火讓油沙生產停擺的激勵,維持強勢。若未來一周油價能反轉向下,將有助於緩和這段升息的負面影響。

目前的評估,6/1~6/3日最關鍵。這時段若有利於美國升息,那新興股市,黃金,非美都可能出現較明確的回檔,至7月後才重現買點。至於美股是否真的健康足以支撐連續升息,需要等7月財報公布後再評估,比較有答案。反正美股的投資策略不難擬定:等Nasdaq指數比SP500強之後,再買生技基金抓補漲行情即可!

未來兩個月行情,請謹慎應戰!

上一篇

下一篇