不動產怎麼傳承最合適?一次整理臺灣常見財富傳承工具與稅賦!

大成台灣律師事務所陳哲瑋律師

一、常見迷思:財富傳承是不是財產上千萬、上億的家族才需要做?

錯!! 很多人以為財富傳承要上千萬才有規劃的必要,因而都覺得自己財產僅有不動產或是少部分現金,故而決定不去做任何規劃。然而,「財富傳承」不僅僅只是把錢交給下一代,同時也包含了日常生活我們許多想不到的面向,例如:

- 將財富以心目中的方式做好身後分配與規劃;

- 避免後代子孫為了爭產而相互訴訟多年;

- 節省稅賦;

- 預留子孫「遺產稅」;

- 預留自己年老時的醫療、看護、保健、水電、娛樂費用;

- 避免不孝子孫或配偶獲取財產、特留分;

- 保護年幼繼承人不會因為繼承財產卻不懂理財而揮霍、受親友欺騙利用;

- 避免無人繼承而使遺產淪為國有。

只要有上述其中一點的考量,其實都有規劃遺產的必要! 尤其是財產中包含「不動產」時,若不作任何規劃,最終子孫繼承時,通常會變成數人共同「共有」的狀態,導致日後因持有人多而使管理、處分決策不易;且若其中又有共有人過世,更會因又發生繼承而導致不動產共有人數再次增加且分散,使關係更為複雜,且容易產生法律糾紛。

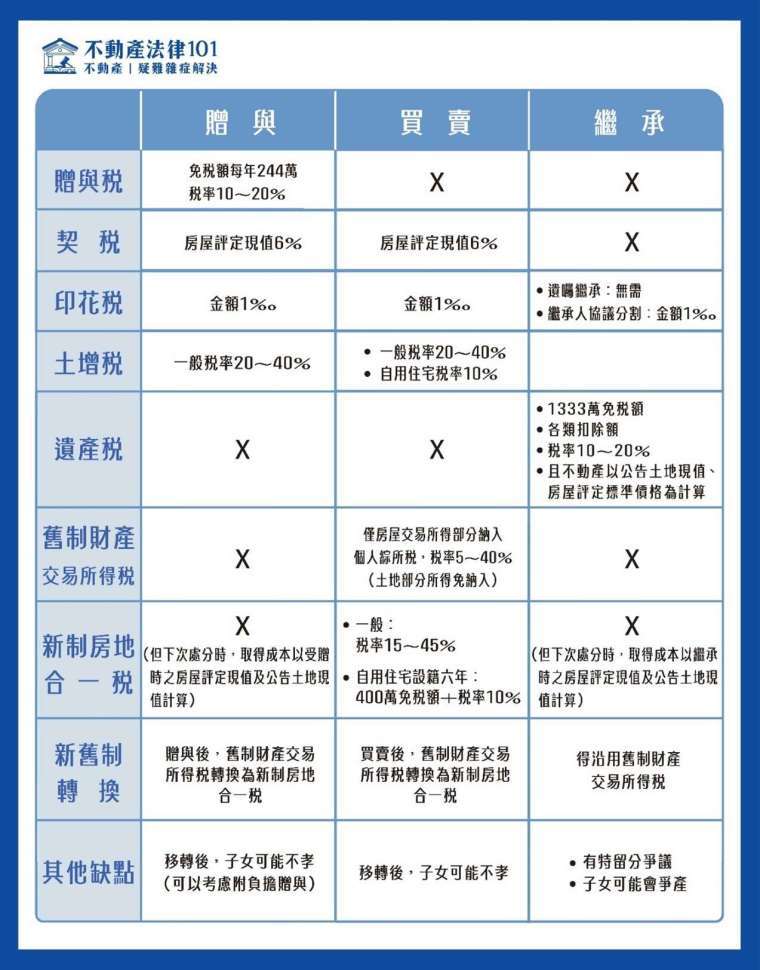

二、一張圖表快速瞭解常見不動產傳承方法懶人包:

(一)「贈與」

1. 因為贈與稅賦高,且日後適用新制房地合一稅不利,通常在一般狀況下不會建議民眾採取「贈與不動產」的方法來傳承不動產。

2. 律師建議,如果是想要提早在生前就分配、過戶好不動產,可以考慮改以「贈與現金、買賣不動產」,或是「分年贈與不動產持分」的方式來操作。因「買賣不動產」的稅賦相較於「贈與不動產」來說稍低一些,因此,可以透過「在每年贈與免稅額 244 萬」的範圍內,「分年贈與 244 萬現金」給想要過戶不動產的對象,並於累積到一定金額時,由該人直接以「買賣」的方式承買該不動產(詳後述)。

(二)「買賣」

1. 如上所述,很多父母因贈與稅賦高,而買賣贈與稅低,且日後子女若要再次移轉,也可以將買價認列取得成本,而節省房地合一稅。故在生前想要完成傳承、移轉不動產給子女時,會讓子女用「承買」的方式來移轉不動產。

2. 例如:因每人每年的贈與稅免稅額度為 244 萬元,夫妻二人加起來就有 488 萬元,因此每年夫妻贈與給子女 488 萬元現金毋庸課與「贈與稅」。贈與 488 萬元後,子女再拿這筆錢支付頭期款,剩餘款項再用貸款的方式,讓子女自己每年繳納。

3. 只是要注意的是,若子女是跟父母購買不動產,請不要用極低的價格做買買,否則會被國稅局認定是「贈與」,而被課以「贈與稅」。因此,記得要作好金流規劃,以及保留相關金流、貸款證明。

(三)「繼承」(遺囑)

1. 從上圖表可以知道,繼承是相比之下稅賦最低的傳承方式。不僅可以沿用舊制財產交易所得稅,而且還可以享有遺產稅之免稅額。

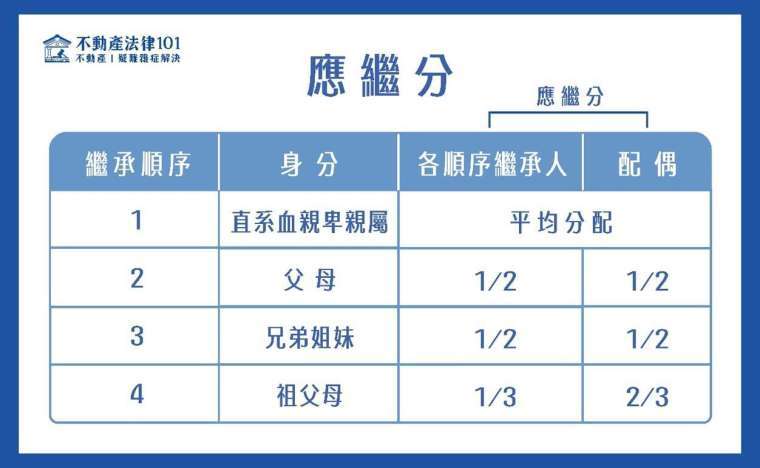

2. 然而,若是以身後「繼承」的方式來傳承,則就要考慮到「誰是法定繼承人?」、「是否要做遺囑?」、「每個繼承人的應繼分是多少?」、「每個繼承人的特留分是多少?」。

3. 何謂應繼分?

所謂「應繼分」,簡單來說就是今天在被繼承人完全沒有寫任何遺囑的狀況下,各繼承人可以分得的比例。

4. 何謂特留分?

所謂「特留分」,就是當被繼承人有寫遺囑、而不想依照前開應繼分的比例去分配時,法律仍規定每一位繼承人仍可以獲得的最低最低遺產數額。因此就算被繼承人寫遺囑,要把所有財產留給某一位繼承人,此時其他繼承人都可以跳出來表示其應受有最低限度的「特留分」數額保障。

5. 總結上述,以「繼承」的方式雖然稅賦低,但主要有另兩個缺點:第一,繼承人間有爭產的可能。第二,每位繼承人都有法定的特留分保障,因此除非有特別理由外,無法完全排除特定繼承人繼承部分遺產(即特留分)。

三、傳承結合新趨勢:房屋抵押貸款 + 安養信託 + 保險

(一) 甚麼是房屋抵押貸款?有甚麼優點?

- 是以自己名下的房產作為擔保品,向金融機構申請貸款,來滿足不同的財務需求。而依資金用途的差異,房貸類型有所不同。例如所謂「以房養老」貸款,便是將房屋設定抵押後(所有權人仍為屋主),由銀行撥款給房屋所有權人。

- 優點:有經濟來源可以供年老時生活、醫療所用,避免因生病或失能而造成生活影響。且仍維持房屋所有權,毋庸將房子賣掉或租掉來換取金錢。

(二) 甚麼是安養信託?有甚麼優點?

- 「安養信託」像是一個水庫,可以將自己持有的「現金」存入該「信託專戶」中,並由銀行依信託契約進行信託財產的管理、運用、處分,並支付服務機構的生活費、養護機構費、看護費、醫療費及其他特殊項目費用。

- 「安養信託」可以避免自己一時失慮遭詐騙或親屬不當挪用,亦可於因長者年事已高而無法自行管理、處分財產時,由銀行代為支付養護機構、看護費等費用。

(三) 保險也可以是傳承工具?有甚麼優點

保險金因具有「槓桿效果」可放大資產,且具有「非屬於遺產」等特性,逐漸的已經成為財富傳承時一定會規畫的一項工具。但保險的優缺點到底是什麼?

- 優點一:保險金給付不算是被繼承人的遺產,因此不用繳遺產稅。

- 優點二:於 3,740 萬內死亡給付,皆有免稅額。

- 優點三:可以給指定的受益人,且因保險金給付非屬遺產,故分配上也不受特留分限制。

- 優點四:因保險金給付非屬遺產,繼承人不用等繳完遺產稅後才能領取,而是可以在被繼承人過世時就可以領取,並且用以支付遺產稅或其他喪葬所需費用,而有預留稅源的功能。

- 優點五:生前使用彈性高,若一時需錢花用、診療、保健,仍得借出保單價值準備金使用。

- 優點六:為了避免身後一次性留下一大筆保險金給受益人,可能不利於受益人管理 (尤其當受益對象年齡尚小時),另可結合「分期給付保險金」或「保險金信託」,便可確保受益人妥善使用這筆錢。

因此,「保險」若運用妥當,更能協助我們達成心目中的傳承目的。然而,律師也要提醒大家,仍建議找專業的律師協助規劃保險與遺產,避免因躉繳或重病鉅額投保等狀況,而被國稅局認列為遺產。

想了解更多傳承方法與工具?持續關注鉅亨傳承學院,掌握即時資訊!https://supr.link/Up2Ow

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇