鉅亨研報

美國公佈許多經濟數字顯示成長趨勢放緩跡象,8 月消費者信心指數和 ADP 新增非農就業人數、7 月職位空缺等均下滑、第二季經濟成長率下修至 2.1% 等。美國勞動力市場和消費者信心數據弱於預期,市場認為暫停升息的可能性提升,因而提振債市的表現,美國兩年期、十年期公債殖利率下滑,債市全面上漲,投資級債與非投資級債券上漲。

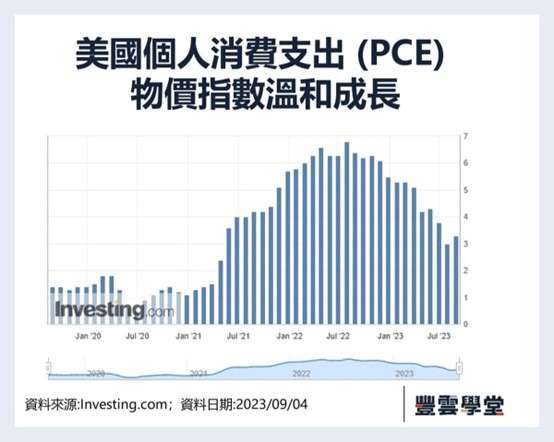

一、市場數據:消費者支出強勁

美國商務部周四公布數據顯示,7 月 PCE 年增 3.3%,符合市場預期,前值為 3%;按月來看成長 0.2%,符合市場預期與前值持平。美國聯準會 (Fed) 最青睞通膨指標核心個人消費支出 (PCE) 物價指數在 7 月溫和成長,7 月個人支出和經通膨調整後的實質 PCE 增速優於預期,顯示消費者支出依然強勁。

二、勞動市場正常化,降低緊縮政策的可能性

勞動市場的經濟數據方面,美國 7 月職位空缺數為 882.7 萬人,低於前值 958.2 萬與預期 945 萬,而辭職率均創下 2021 年初以來最低,表明勞動力需求降溫。周五美國最新非農就業報告顯示,8 月份新增就業人數高於預期,新增 18.7 萬人,高於預期的 17 萬人,此前 7 月為增加 18.7 萬人,但同時失業率反彈升至 3.8%,創一年多以來最高,高於經濟學家預期的 3.5%,而薪資成長降溫,平均時薪年增率 4.3%,低於 7 月的漲幅 4.4%。

三、市場預估暫停升息的可能性破 6 成

勞動力市場狀況正常化使聯準會政策更容易執行,並降低今年再次緊縮政策的可能性,而且美債殖利率曲線因相關經濟數據而變陡。週五數據中可以看出,潛在勞動人口又回到了勞動力中,開始找工作。時薪年增率等其他項目顯示出趨緩,顯示聯準會到年底以前應該會暫停升息。

根據 CME 的 FedWatch 最新數據,市場預計聯準會 9 月份不採取行動可能性為 93%,11 月份不採取行動可能性為 63.9%,12 月暫停升息的可能性為 61.3%。

四、10 年期公債殖利率可能處於區間震盪

本週持續關注美國聯準會發布經濟褐皮書,紐約聯準銀行、達拉斯聯準銀行總裁等多位 Fed 官員輪番發言,市場將關注利率以及經濟前景的看法。考量勞工薪資成長以及就業市場仍偏熱絡、而財政處於寬鬆、公債發行量增加等因素,預期十年期公債殖利率可能處於區間震盪。(推薦專欄:名家觀點)

► 或是想從債券 ETF 開始入手,永豐金證券的「豐存股」擁有全系列台、美機構發行之公債 ETF!

推薦延伸閱讀:

上一篇

下一篇