【晨星】月報:基金市場月報 2023年5月

Morning Star

整體基金市場表現概述

5 月份,全球金融市場面臨多空因素交雜,個別國家與不同資產類別的表現相當分歧,美國聯準會 (FED) 在 5 月初的決策會議升息一碼後,雖然投資人普遍認為接下來會暫停升息腳步,但強勁的就業數據與下降緩慢的通膨指標卻又給予 FED 持續升息的壓力,加上美國債務上限逼近增添市場不確定風險,皆壓抑了股債市的買氣。不過,因晶片大廠輝達 (NVIDIA) 超樂觀財測引爆新的一波 AI 概念股熱潮,大量資金集中湧向以半導體為核心的科技類股,帶動大型成長股 5 月份的走勢。美國股市方面,個股走勢分歧,AI 熱潮帶動科技股與大型成長股表現強勁,但中小型股與價值型股票則是在資金排擠效應下反向走跌。歐洲股市方面,今年以來屢創歷史新高的歐股面臨獲利了結賣壓,對美債危機及中國經濟復甦腳步緩慢的擔憂,讓歐洲金融股與精品行業股遭到打壓,整體來看歐洲股市在 5 月份呈現跌多漲少的局面。亞洲各國股市表現兩樣情,在美國 AI 熱潮外溢下,科技股佔比較高的日、韓、台股紛紛大漲,但陸、港股市受到中國經濟數據不佳之影響,紛紛下探今年新低。債券市場方面,雖然 FED 在 6 月暫停升息漸成市場共識,但強勁的就業數據卻推高了終點利率的預期,加上美債上限危機逼近影響買盤進場意願下,公債殖利率在 5 月大幅攀升,拖累信用債價格也一併下滑。

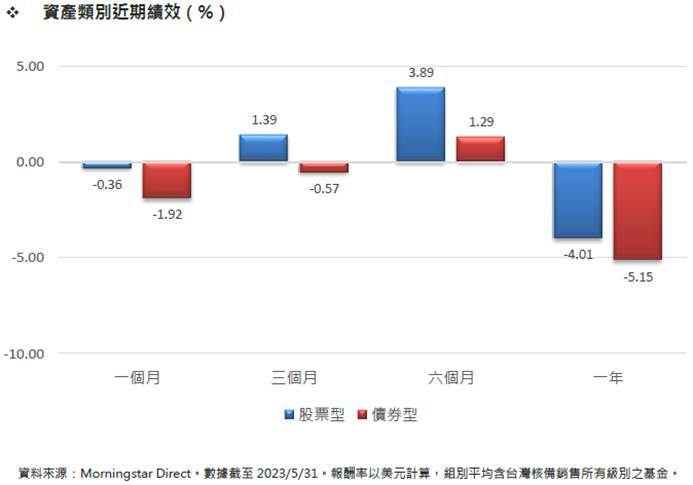

整體而言,台灣核備銷售的股票型基金在 5 月份的美元平均報酬率為 - 0.36%,而債券型基金的美元平均報酬率則是 - 1.92%。

美國股票

5 月份,美股走勢堪稱兩極化發展,整體來看投資人持續關注 FED 的利率政策動向,並預期 FED 將在 6 月暫停升息腳步,但對於之後是否進一步升息則沒有把握。另外,日益逼近的美國債務上限危機也讓投資人感到不安,使得市場氣氛偏向觀望居多,不過由於繪圖晶片大廠輝達看好 AI 演算需求將帶動該公司業績優於預期,激勵投資人搶進半導體與科技類股,帶動 NASDAQ 指數在 5 月份大漲 5.80%,並創下自去年 8 月以來的新高。相形之下,包括金融、能源等價值型股票與景氣循環股則是遭到投資人的減碼,道瓊工業指數在 5 月份反而下跌 3.49%,至於 S&P 500 指數也只有微幅上揚 0.25%,表現與 NASDAQ 指數有著明顯的落差。

就經濟指標與 FED 的利率政策動向來看,美國 4 月非農就業人口新增 25.3 萬人,失業率則是降至 3.4% 的 50 年新低,顯示美國勞動市場仍十分強勁,在此同時,供應管理協會 (ISM) 公布的 4 月製造業採購經理人指數 (PMI) 呈現連續第 6 個月萎縮,創下自 2009 年以來的最長紀錄,不過 4 月份核心個人消費支出 (PCE) 價格指數年增率則是回升至 4.7%,代表通膨黏性仍高,整體來看美國經濟呈現就業市場火熱、製造業景氣逐漸下滑,通膨緩慢降溫的局勢,而這也增加 FED 未來利率決策的困難度。在此背景下,近來多位 FED 決策官員表達出傾向在 6 月跳過一次升息的想法,但也警告通膨壓力仍高,且近來改善有限,未來仍有進一步升息的可能性。

除了經濟基本面與貨幣政策外,五月份投資人最關注的議題無非是美國債務上限即將到期,可能引爆美國債務違約的危機。雖然,白宮與兩黨國會領袖在積極協商後達成將債限延長兩年,並限縮部分政府支出的妥協方案,但兩黨國會議員當中的極左與極右派仍有各自的堅持,增添了立法的變數。所幸法案最終還是趕在期限前於參、眾兩院表決通過,在最後一刻拆除了美債違約炸彈的引信,但此問題在整個 5 月份仍為美股帶來相當大的不確定風險。

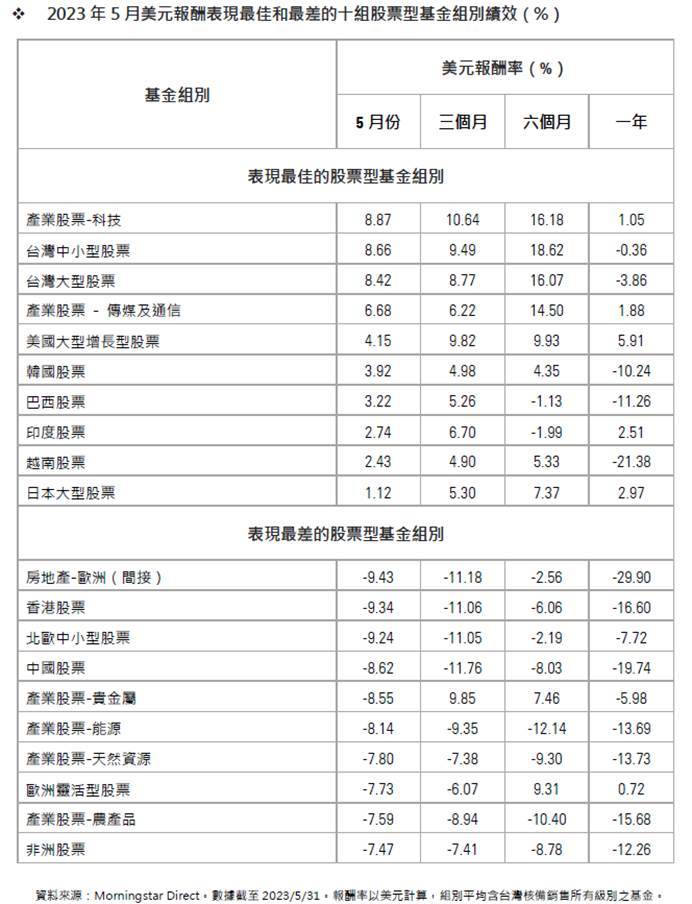

就基金組別的表現來看,美國一般股票型基金在 5 月份績效表現分歧,平均報酬率介於 - 3.59%~4.15% 之間,由於市場資金集中流向半導體與大型科技股,使得美國大型成長型股票型基金的績效顯著領先,而中小型股票基金與價值型股票基金的報酬全數落入負值,其中又以大型價值型股票基金的表現最為落後。

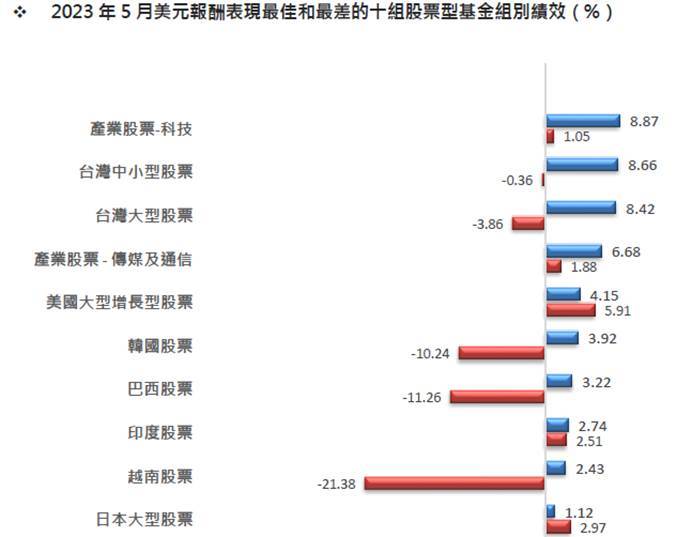

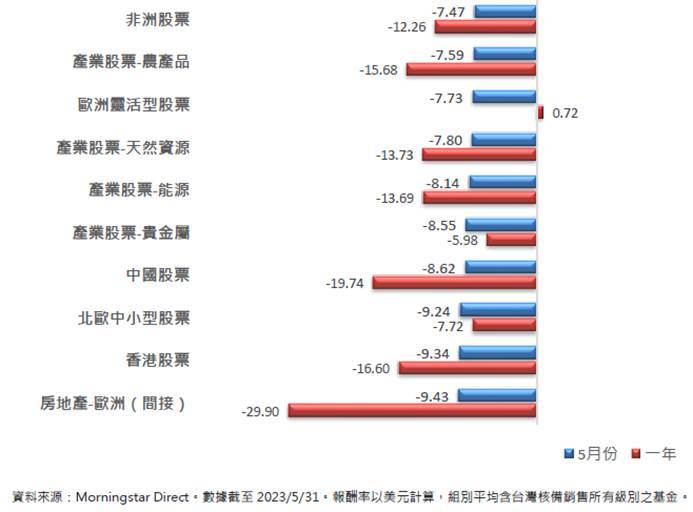

在產業型基金的部份,如同前面所述,由於輝達的樂觀財測引爆的 AI 概念股投資熱潮,帶動了半導體與科技股在 5 月份出現一波強勁漲勢,推升科技類基金的 5 月份表現,美元平均報酬率來到 8.87%,加上傳媒及通信基金亦平均上揚 6.68%,成為唯二在 5 月份帶給投資人獲利的產業型基金。相較於科技類基金的意氣風發,受到美元指數在 5 月份彈升 2.53% 的影響,商品類基金在五月份的表現則是十分弱勢,其中隨著黃金與原油價格分別下跌 1.34% 與 11.32%,貴金屬基金與能源基金在 5 月份平均虧損 8.55%、8.14%,在所有產業型基金當中績效墊底。

歐洲股票

年初以來強勢翻揚的歐洲股市,在進入 5 月份以後漲勢明顯受阻,雖然 AI 熱潮帶動各國的科技股普遍大幅走高,但由於科技業並非歐洲經濟發展的重心產業,因此對歐洲股市幫助不大,反而是在許多資金被科技股吸引而減碼金融、能源、景氣循環股下,加上中國經濟復甦腳步及歐洲經濟數據不如預期的影響,拖累了歐洲主要股價指數的表現,三大指數中的德國 DAX 30 指數與法國 CAC40 指數在五月份分別下跌 1.62%、5.24%,英國富時 100 指數的跌幅也來到 5.39%。

觀察歐元區近期公布的各項經濟指標,包括標普全球調查的歐元區綜合 PMI 由 4 月的 54.1 下降至 5 月的 53.3、德國 IFO 商業景氣指數由 4 月的 93.4 下降至 5 月的 91.7,兩項數字均低於市場預期。另外,德國第一季 GDP 也由稍早前公布的持平,修正為季減 0.3%,加上去年第四季同樣萎縮 0.5%,代表身為歐元區經濟重心的德國已經陷入技術性經濟衰退,種種跡象顯示歐洲經濟成長動能可能不如前幾個月外界所評估的那麼樂觀。另外,扮演歐洲重要出口市場的中國,在解封後的經濟復甦步調也不是十分穩定,都讓投資人保守看待歐洲經濟的前景。

儘管歐洲經濟成長動能開始放緩,但歐洲央行 (ECB) 總裁拉加德日前在一場會議上表示,由於歐元區通膨仍然「過熱」,ECB 將繼續緊縮腳步,只是升息速度將會有所放慢。除了拉加德以外,多位 ECB 官員也不約而同發表支持繼續升息的言論,顯示 ECB 的貨幣政策短期內仍然沒有轉向的可能。

觀察歐洲基金組別的績效表現,區域型歐股基金在 5 月份表現全盤盡墨,以美元計算的平均報酬率介於 - 7.73%~-0.52% 之間,其中以新興歐洲股票基金的虧損幅度相對較小,表現最差者則包括歐洲靈活型股票基金、歐元區中型股票基金與歐洲中型股票基金,平均跌幅均超過 6%。在單一國家的部份,同樣所有歐洲單一國家股票基金都落入了虧損的局面,即便損失較小的西班牙股票基金在 5 月份的美元平均虧損幅度也有 3.65%,至於績效墊底的北歐中小型股票基金,5 月份美元計算的平均損失更是高達 9.24%。

亞洲股票

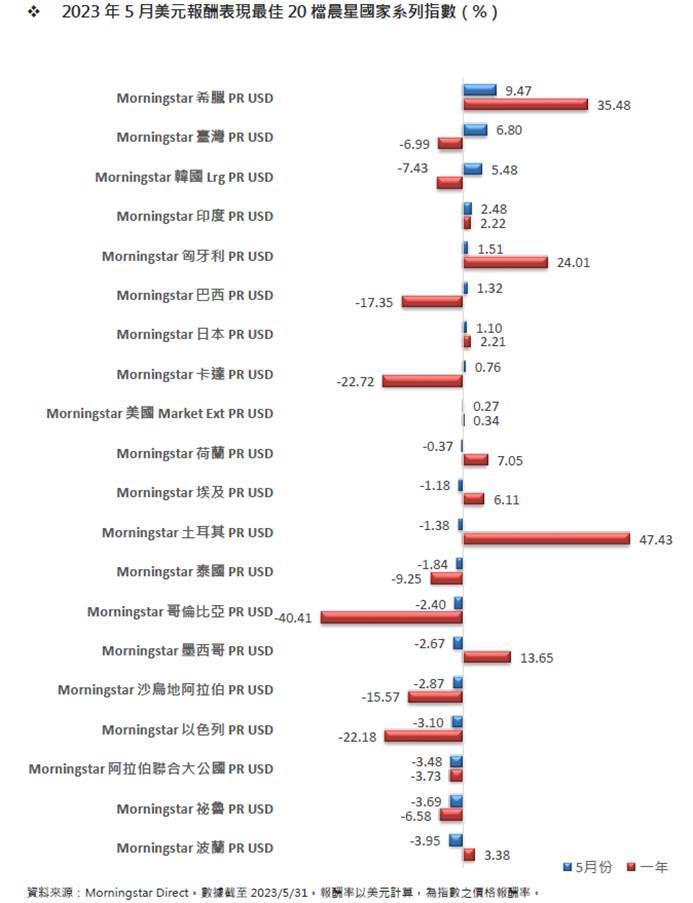

與歐美市場情況類似,亞洲各國股市在 5 月份的走勢也相當分歧,在 AI 概念股的熱潮帶動下,資金同樣集中流向半導體與科技股族群,整體股市除了科技股以外的股票表現,大多乏善可陳,而各國股市的表現好壞也取決於科技股佔比的多寡,包括東北亞的日本與南韓股市,以及台灣股市,都因此有著十分突出的漲勢,尤其是台股當中佔比高達 3 成的台積電,受惠於 AI 發展對於先進製程晶片的需求可望大增,激勵股價在 5 月份大漲超過 11%,也帶動了台灣加權指數上漲 6.42%。另外,日本與南韓股市的漲幅也分別來到 7.04% 與 3.02%,前者更是一舉創下 30 多年來的新高,成為區域內漲勢最為強勁的市場。

相較於日本、南韓與台灣股市,區域內其他市場的表現就普遍令投資人失望,其中陸股的滬深 300 指數與港股的恆生指數在 5 月份分別下跌 5.72%、8.35%,主要是因為中國經濟復甦動能不佳,根據國家統計局公布的數據顯示,受需求疲軟打擊,中國 5 月份工廠活動連續第二個月萎縮,官方製造業採購經理人指數由 4 月的 49.4 下滑至 48.8,反映疫情解封後的紅利似乎迅速消耗殆盡。除了陸港股市以外,由於投資人對中國經濟成長前景保守以對,壓抑商品原物料價格的走勢,連帶拖累東南亞地區的印尼股市與馬來西亞股市下跌 4.78%、2.04%。

5 月份,亞洲股票基金組別多數表現不佳,除了亞太區股票基金的美元平均漲幅 0.67% 為正數外,其餘亞洲股票基金則是普遍呈現虧損局面,以美元計算的平均損失介於 1.39%~6.75% 之間,其中又以太平洋區不包括日本股票基金績效最為落後。在單一國家或市場的部份,台灣中小型股票基金與台灣大型股票基金在 5 月份的美元平均報酬率高達 8.66%、8.42%,績效顯著優於其他亞洲單一國家基金。而表現最差的多為陸、港股票型基金組別,包括香港股票基金、中國股票基金、中國股票 A 股基金,5 月份美元報酬率為 - 9.34%、-8.62% 與 - 6.96%。

債券市場

5 月份,全球債市表現不佳,投資人持續評估各國央行利率政策動向及經濟景氣發展,加上美國債務上限危機帶來的不確定風險,市場觀望氣氛較為濃厚,債券價格出現修正走勢。在央行動向方面,FED 在 5 月份再度升息一碼,並釋出接下來可能暫緩升息的訊息,不過由於通膨數據下降緩慢,且美國就業市場景氣依舊熱絡,FED 提前降息的機率大幅下降,投資人甚至開始預期 FED 在今年還有升息一次的空間,因而推高美國 10 年期公債殖利率由 3.43% 大幅上揚 28 個基點至 3.71%,連帶也為信用債市場帶來壓力。

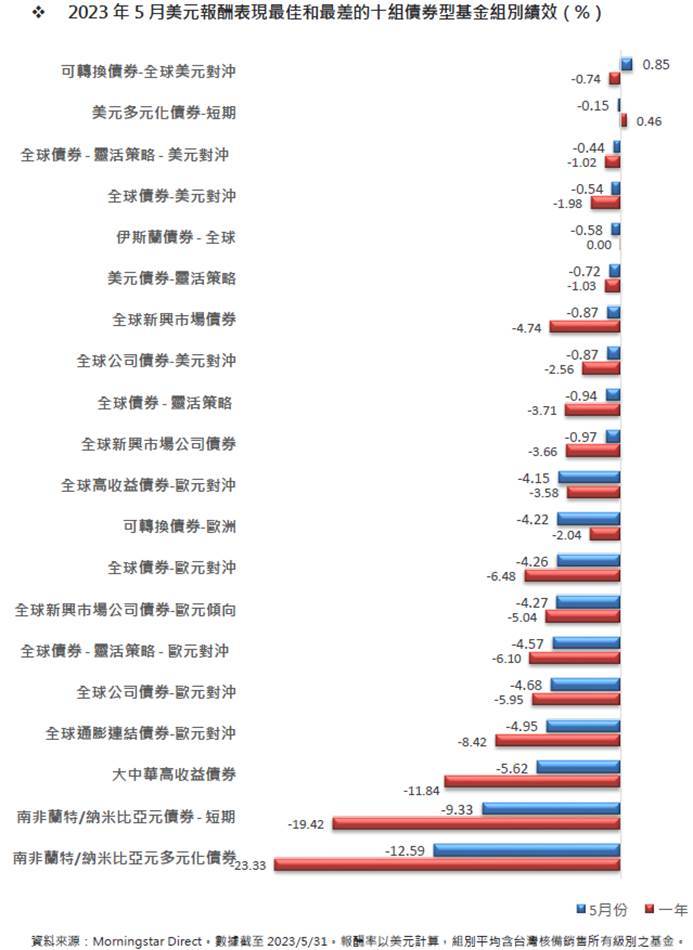

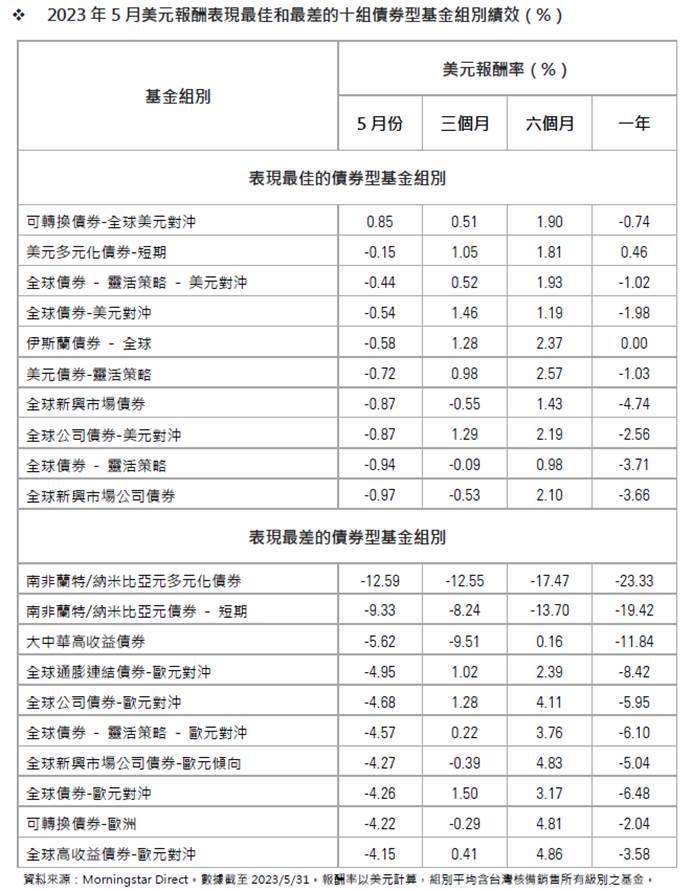

觀察不同類型債券基金在 5 月份的績效表現,在以原幣計算的情況下,表現較佳的前十名債券基金類型,有 7 種都是歐元債券基金或歐元對沖型債券基金,且都還能夠維持正報酬的局面,顯示受到美債上限危機的影響,歐元債券相較於美元債券擁有較佳的買氣。

不過若是換算成美元績效,5 月份唯一呈現正報酬的,則是可轉換債券 - 全球美元對沖基金,該組別勉強繳出 0.85% 的平均報酬,其餘則是全數落入了虧損的局面,並且在美元指數於 5 月份彈升 2.53% 的影響下,美元計價基金的表現反而普遍優於其他非美元債券基金,在美元平均報酬率最佳的前十種債券基金類型中,有超過半數都是美元債券基金或美元對沖型債券基金。

至於績效落後的基金組別,隨著美元兌南非蘭特匯率在 5 月份飆升 7.90% 至歷史新高,南非蘭特多元化債券基金與南非蘭特短期債券基金受到匯兌損失的拖累,在 5 月份以美元計算的平均虧損幅度高達 12.59%、9.33%,在所有債券基金類型當中表現墊底。此外,像是高收益債券與新興市場債券等信用債市場同樣表現不盡理想,其中高收益債券基金以美元計算的平均報酬率介於 - 1.09%~-5.62% 之間,新興市場債券基金的美元平均虧損也落在 0.87%~4.27% 的範圍。

©2023 晨星有限公司。版權所有。晨星提供的資料:(1)為晨星及 (或) 其內容供應商的獨有資產;(2)未經許可不得複製或轉載;(3)純屬研究性質而非任何投資建議;及 (4) 晨星未就所載資料的完整性、準確性及即時性作出任何保證。晨星及其內容供應商對於因使用相關資料而作出的交易決定均不承擔任何責任。過往績效紀錄不能保證未來投資結果。本報告僅供參考之用,並不涉及協助推廣銷售任何投資產品。

- 七期資金終點,The Lume資產跳板!

- 掌握全球財經資訊點我下載APP

- 講座

- 公告