【邱志昌專欄】當前美債與美元指數趨勢;有利在通膨、緊縮政策中、美國經濟軟著陸!

首席經濟學家 邱志昌 博士

壹、前言

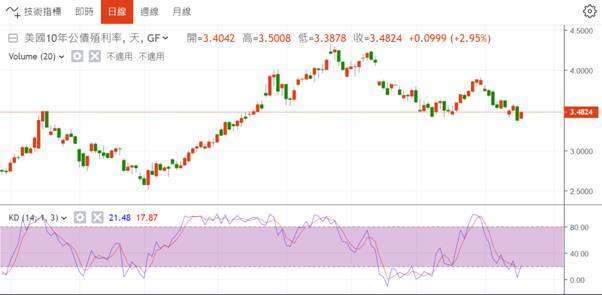

為何美元指數近期顯著下跌?且跌幅不輕,其短期對全球金融市場有正面影響。第一個讓我們想到的因素是,預期 Fed 將在 2023 年第一季,1 月 31 日第一次 FOMC 利率決策會議中,收小升息利率碼數;將由每次三碼,降低為一碼。雖整個經濟體仍處於升息狀態;但第二個因素是,FOMC 的利率領先指標,10 年期公債殖利率已領先走跌、且趨勢清楚、當然就是債券市場買盤進場力道大於賣盤。這在今年 1 月 16 日瑞士「達沃斯論壇」中,投資銀行所擔憂,美政府「債務上限與違約」議題、顯得意外;如果預期美政部 2023 年 6 月會讓公債違約,則其指標性殖利率、應該展現繼續上揚格局。

這幾年以來,摩根大通投資銀行每年多花 1 億美元,演練美政府「債務上限與違約」問題,由政黨政治轉變為金融風險,最後導致「美國債務違約」,衍生類似 2012 年「歐洲主權債務危機」;這跟台灣每年「漢光演習」一樣,無恃其不來,恃吾有以待之;無恃其不攻,恃吾有所不可攻。在這上述 Concern 下,美債殖利率卻逆向下跌,價格向上揚升;顯見 Talent 投資者趁市場預期危機事件將發生、事先逆向入市買進有價證券中,低風險、預期報酬率也低的政府公債。

貳、高利率下、熱錢已敢進入風險低、與稍高的美債、與最大晶圓股票!

既然緊縮貨幣政策已可壓抑通膨,為何高風險、預期報酬率高的股票,股價指數還在為美債問題下跌、整理?美政府 10 年期公債殖利率如此走勢,很明顯是因預期通貨膨脹氣焰,已獲得 Fed 去年 2022 年,四次三碼、一次兩碼升息、FOMC 利率達 4.25% 至 4.5% 而獲得控制。但緊縮貨幣政策也會有副作用,它會使消費者,在消費 (Consumption) 與儲蓄 (Saving) 間,行為抉擇 (Trade-off) 發生改變。消費者將因消費成本高,因此選擇低成本但效用 (Utility) 一致的消耗品、及耐久財,而將多一點收入存入銀行體系中、儲蓄領息;有效需求減少、則供給相對過多,產業界會浮現庫存。清理庫存需要:產品價格下降,消費者再青睞。目前與未來一、或二季,供需動態將處於這狀態下,直到經濟景氣領先指標:景氣領先指標、或股價指數,兩者不知不覺緩緩上揚時;庫存、減產與裁員風險才被確認轉機。當前美股特斯拉股價直到 1 月 27 日才上揚 22%,而微軟與亞馬遜等裁員信息,印證了企業對景氣衰退的忌憚,而投資機構也只敢勇於買進無風險收益債券、與全球最大晶圓代工台積電股票。

但無論如何,這對新興市場畢竟還是利多;因為升息碼數預期縮減,美元指數舒緩過去階梯式上揚走勢,反向往下反轉,目前已屆 101.94、不再強勢;這局勢造就新興市場,股市反攻機會。台股加權股價指數、在春節封關日 2023 年 1 月 19 日、攻到 15,000 點前,即為美元弱勢、外資買進傑作。唯這一波反彈從中線格局檢視,依然是一個整理的過程。廠商面臨庫存清理難處,在春節期間暫被擱置;而外資也只敢買台積電等,台股還是「一個人的武林」。但在反彈幅度顯著後,台積電的法人說明會利多信息釋放前,大部分已落實在股價上。先不問產業景氣,此時也得回頭判斷,美 10 年期公債殖利率、與美元指數預期趨勢,以做為再進一步、對股市未來的判斷依據。要預測這些指數長期趨勢,就得判斷未來 Fed 緊縮政策力道輕重;別忘 Fed 主席 2022 年底時曾預告,2023 年將持續對付通膨。

叁、將利率升過頭、2024 或 2025 年再回頭,Fed 會先試探股市承受程度!

當時 Fed 成員曾提,2023 年第一次會議、將再調高 2 碼;但當正式走入 2023 年,Fed 成員近期改口只升息 1 碼。由美債殖利率、美元指數、及台股走勢三方檢視;可短期多頭心態,對待道瓊與台股。唯大部分、預期 Fed 升息會放緩的資金,多流入保守的債券市場中,尚未大舉進入股市。投資機構需理解,目前所有上市公司,從 2022 年初至今的盈餘趨勢,仍處節節衰退趨勢;從「適應性預期」(Adaptive Expectation) 觀點,若美元指數、美債殖利率持續弱勢,則債券殖利率將續跌;從「股利折現模型」(Dividend Discount Model,簡稱:DDM)) 的觀點有利股價。然道瓊股市得面對的是,歐美經濟衰退陰霾;台股則需好消息是,庫存的清理要順利,不得有繼續聽到減產、筆記型本電腦再降價等信息。迄今只能肯定的是,整個金融市場已趨於穩定狀態,至少高機會成本的資金、已勇於在還會升息處境中,遊走於固定收益市場;這的確有利通貨膨脹、緊縮貨幣政策中、總體經濟的「軟著陸」(Soft Landing)。若以 Fed 過去所宣示過的利率目標,美國經濟可承受六次三碼升息;三碼是 0.75%、六次三碼是為 4.5%。 Fed 在 2022 年 11 月,已將利率升到 4.25% 至 4.5%,它必需要有時間觀察確認、這對通膨降溫是有效,但其判斷原則又是什麼?

一、是 CPI(消費者物價指數)、與 PCE(個人消費支出) 年增率降到目標區,且消費與生產者雙方,對物價將會再上揚的預期完全消弭;前者為年增率 3% 以下、接近 2% 的目標區,即為 Fed 的貨幣政策有效,後者則由目前 3C 產品庫存與降價銷售,及消費者有效需求降溫情況已現;這兩點多可被確認。二、是 Fed 認為 CPI 與 PCE 年增率要達到 2%,非 4.25% 至 4.5% 的利率可行,必需繼續升息;讓自 2022 年 3 月至 2023 年 12 月,利率呈現拋物線型的走勢,其頂峰可能為 5.5% 至 5.75%,或 5.75% 至 6% 間,而在 2024 年間再往下墜落、先下降到 3.75% 至 4% 間,到 2025 年時候再降到 3% 目標區。

這兩觀點多是在單純理想條件下,但生活現實變化是錯綜複雜,不會如此 Simple。2023 年美政府債務上限與違約風險,就已讓達沃斯論壇眾生膽寒;還有中國的疫情發展、與俄烏戰爭、激化兩岸關係的美國會「台灣政策法」、及美眾議院議長麥卡錫可能訪台等,多是經濟外部變數。在上述兩種方案中,其中以第二個方案、未來兌現的可能性較高,因目前物價處在高原區;由菲利浦斯曲線圖邏輯,需要失業率的增加、來做最後通貨膨脹落底的確認。Fed 預估 2023 年底失業率,將由 3.6% 上揚至 4.5%,即暗示若非生產與消費降溫因果輪迴效應,則政策干預是必要之惡。

肆、結論:股市在歷經通膨與升息考驗後,將蛻變更堅強有力!

因此,2023 年初美債殖利率、美元指數下降、保守預估、股市反彈只是短期。放遠這三項變數的中、長期走勢;美元指數在 Fed 會議日前後,殖利率與美元指數會止跌反彈,而股市進入回檔整理。如未來沒其它變數、與黑天鵝亂竄、這樣的起落循環將持續到今下半年前,市場對金融情勢,將轉變為樂觀預期;資金成本、即利率水準開始向下拋之際,股價折現率下降、合理股價理論價值上揚,股票交易將漸漸加溫;在美中科技戰爭冷卻、俄烏戰爭未核子化、解放軍仍不敢輕舉妄動等變數未發生下,股市在歷經通膨與升息的考驗後,將蛻變更為堅強有力!

(提醒:對升息宜善解、對未來要充滿盼望;非一廂情願,是要將善良當成文明常態,理性以對;本文僅為,金融學術與實務經驗融會貫通心得。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇