首席經濟學家 邱志昌 博士

一波未完、一波又起。由於受俄羅斯與烏克蘭戰爭影響,俄羅斯總統普丁揚言,如果戰情惡化到、俄羅斯一直使用傳統武器,卻得對付烏克蘭軍隊手上;歐美等國陸續提供的先進武器,則可能將把核子武器搬上戰場。而美國華爾街又言之鑿鑿,美國軍方已派出 B52 轟炸機群,飛到英國美軍基地與挪威等歐洲地區備戰,且傳聞白宮認已經動手準備「斬首行動」!戰爭演變到這種地步?那真是陷入「囚犯困境」、一敗塗地、沒有贏家!此之外,尚加上其它因素、如歐洲將要面對黑暗冬季、能源危機等、諸多國際系統風險紛沓而至;上週五晚上 (9 月 30 日) 晚上,道瓊工業股價大跌了 500.10 點、收盤為 28,725.51 點、距離歷史最高 36,952.63 點,多頭之痛已無法言語。多頭丟盔卸甲、狼狽逃竄、幾乎已達到匪夷所思地步。這種戰爭邊緣的股市情勢,讓我們想起 1996 年台海危機時,當時台灣股市一路跌的慘狀,此次的慘跌當然比當時嚴肅好幾倍;如果逆全球化發展,最後需要全球國力最強的美國,思考動用自尼克森總統時的全球非核化,則不要說全球股市、所有文明將化為烏有。美國自從 2018 年初發動「對中國貿易經濟戰爭」,帶頭開殺戒、逆全球化以來;2020 年 3 月的 Covid-19 疫情,全球產業供應鏈的破裂重組。2022 年 2 月 24 日俄羅斯入侵烏克蘭,歐美各國與俄羅斯關係嚴重惡化後,亞當斯密斯的「比較利益原則」就不斷被撕裂;若再發生核武戰爭,那將使此一原則被完全破碎,甚至毀於一旦。天下之穩定或蒼生之塗炭,在所謂民主國家中、竟然可以被兩個總統、為了政治權力、操縱到如此荒唐的地步、若柏拉圖地下有知、必定感嘆良多、淚流滿面。

其實包含核武戰爭變數在內,加股市本身經濟、與金融市場言,本文以逆向思考邏輯出發,這種政治經濟恐慌到如此境界,其實就是買進股票時機。因為如果真的發生核武戰爭,全球金融情勢極度惡化,屆時手上擁有滿滿的現金,也沒什麼多大用處;屆時全球房地產、股市,債市與所有實體產業崩跌之際,反而是一切財富重分配開始;一旦情勢結束或反轉,股價一飛沖天。

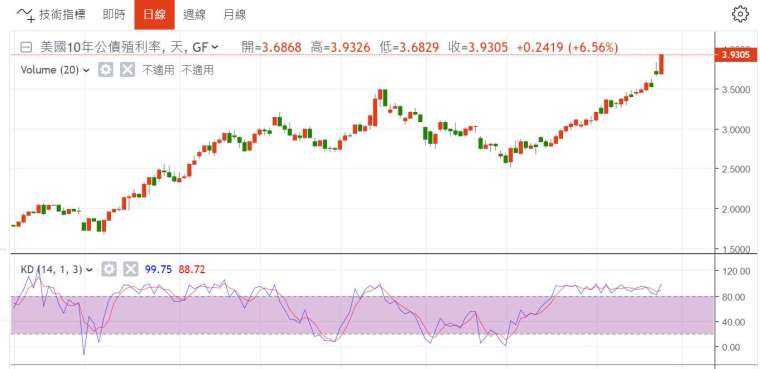

再以金融面觀之,由於美 Fed 宣告.從 9 月 21 日升息 3 碼後.美 10 年期公債殖利率從 3.5% 左右、繼續升高到 3.9305%;也就是公債價格再繼續顯著下跌。對升息的預期,如今演變這種趨勢、與股市反應本文並不意外;但未來此一指標利率,不會繼續向上翻揚。我們檢視 20 多年來,美 10 年期公債殖利率結果發現,要讓此一指標惡化到,2008 年全球次級房屋貸款危機風暴前的 5.01% 以上極其不易。回顧該項指標,從 2018 年 10 月 1 日之 3.1492%,漸漸往下跌、而 2020 年 3 月 2 日降到 0.3598%;當時 Fed 為挽救 Covid-19 疫情,Fed 將 FOMC 利率降到為零、且宣告「無限量 QE 政策」。到 2020 年 8 月 3 日、10 年期公債殖利率、多維持在 0.5% 左右,到 2020 年 9 月 10 年期國債殖利率,才漸漸上揚;又至 2021 年 3 月才盤升到 1.5%,這是多空激戰開始。除非 FOMC 利率超過 5% 以上,不然本文仍然秉持近月以來觀點,Fed 目前計畫已足以控制通膨。

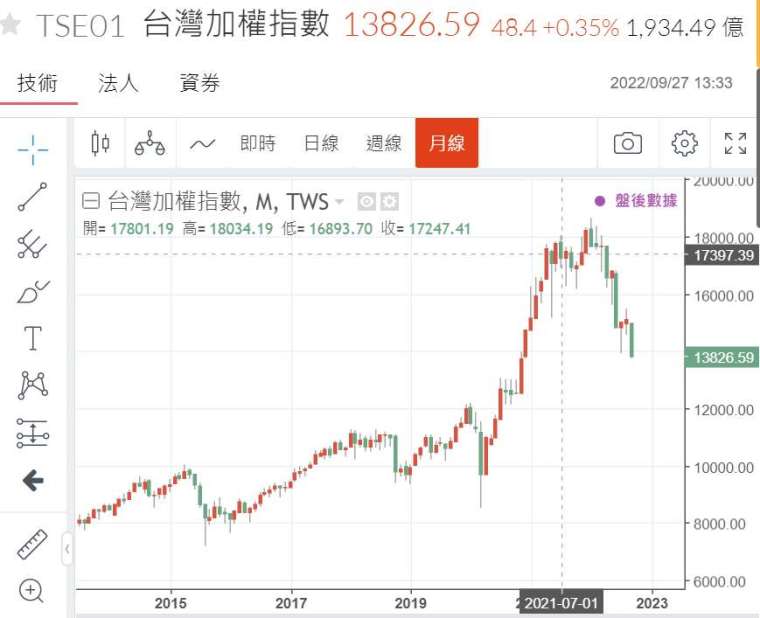

回顧台股第一次的 18,000 點,就是在 2021 年 5 月台股指數,已衝上 17,000 點,而且一度還攀上到 17,900 點、多頭攻勢逼近 18,000 點;7 月終於在 10,814.12 點,出現高檔震盪、股價裹足不前;美債殖利率起漲時機為 2022 年 3 月 1 日。此時台股加權股價指數,已從 2022 年 1 月的 18,619.23 點歷史最高點,開始往下殺、到 3 月之際已經殺破 16,000 點,股價指數跌到 15,154.37 點,幾乎已跌掉 3,000 點。

之後隨著 Fed 每次三碼的升息預期,美 10 年期公債殖利率升高到 2.9% 近 3% 之際,15,000 點的股價指數已遙遙欲墜。而當 2022 年 7 月 1 日,公債殖利率在 3% 糾結之際,股價因金融市場,再度對升息 3 碼的預期恐懼,台股指數未戰先降、事先跌破 14,000 點,達 13,928.66 點;而由於再度對 Fed、第四次升高 3 碼預期心寒,台股指數繼續向下摜壓,當美 10 年國債殖利率向上攀升到 3.5%,加權指數已跌到 13,732.32 點;至此台股股價指數已跌掉約 5,000 點了、多頭哀號不斷、體無完膚。但股價跌勢還是並未因此止住,反而又擔心外資大量離開台股;9 月 28 日央行總裁楊金龍,面對質詢答問時又說,如有必要則央行將進行資本管制。這更讓台股投資者猜疑,猜央行到底看到甚麼大隻的黑天鵝?因此當天台股一開盤大跌、終場跌掉 350.52 點,收盤指數為 13,466.07 點、再跌破 2022 年 7 月 12 日 13,928.66 點底部區。當晚電視新聞又將中國人民幣貶破 7 兌換 1 美元,詮釋為美元強勢、外資落跑、全球金融危機開幕,更讓股市跌勢火上加油。

當天盤中又傳聞,筆記型電腦與伺服器大廠廣達,寧可損失違約金 2.5 億元台幣,也不想再委託大陸企業,生產筆記型電腦鏡頭委託訂單;因為還有庫存需要清理,尚見不到未來需求所在。9 月 28 日如此傳聞、市場言之鑿鑿,雖廣達及時澄清,這非事實;但對股市傷害已成。這些紛雜信息,使美元指數曾短暫碰觸 114、與廠商庫存清理、而不得不向業者砍單等等;皆使台與亞洲股市受重創,人民幣兌換美元,貶值至 7.2、更感背脊發麻。在這些鋪天蓋地肅殺信息下,股價殺聲隆隆。於是有所謂:台灣可能將從 9 月起,外銷訂單金額「斷崖式」下跌謠傳。

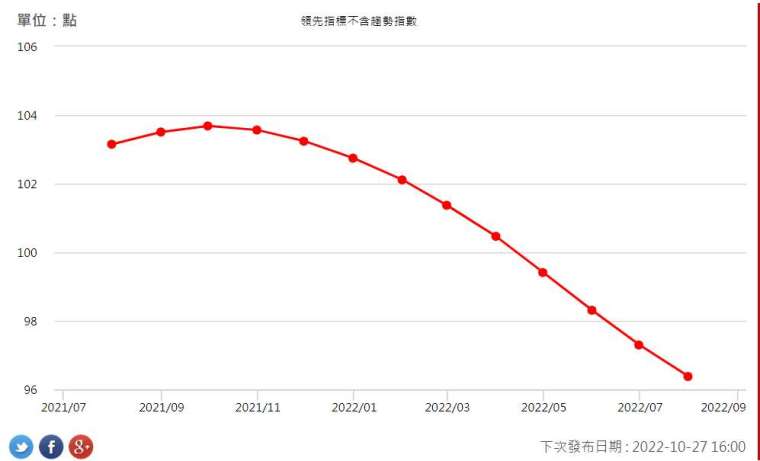

檢視這波實體經濟領先指標,最高點為 2021 年 10 月 103.68 點,而 2022 年 8 月降至 96.38 點,若依照目前衰敗趨勢與庫存、高利率壓力、美元指數上揚,實體經濟景氣似乎庭院深深、深幾許、尚未見底,宛如高空下墜風箏。

面對系統性雜亂無章風險,要進行風險拆解,才能由理解風險、進而處理風險。台灣景氣對策信號,由 2021 年 10 月的 39 點,緩慢下滑至 2022 年 8 月的 23 點,如掉下至 22 點,則信號將成為黃藍燈;降為黃藍燈、無異宣告景氣衰退,這趨勢是使實體經濟惡化聲浪升高,於是可想像接著廠商可能陸續宣布裁員、執行無薪假、最後失業率會攀升等新聞將浮上檯面;本文認為,多頭可以想像到的任何最黑暗事,件必然已經反映在股價之上,此時卻可能就是股市見底、數年難得的買進時刻。

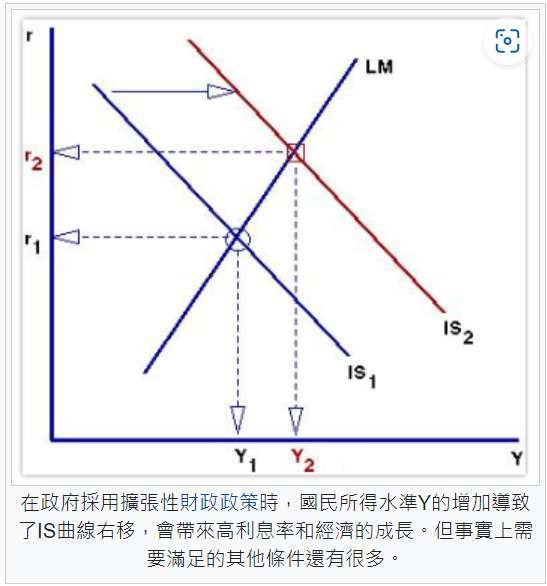

再將面相轉向產業。學術上將實體與金融市場互動分析,最為典範的是為 1936 年、英國牛津大學學術會議上,由三位學者羅伊哈羅德、約翰希克斯、及詹姆斯米德,各自提出的;最後由約翰希克斯綜合集合為 IS-LM 模型理論。若依此模型,剖析現在經濟與金融情勢,則將可以相當清楚釐清,到底會發生什麼事?未來將如何起死回生。如圖六,現在 Fed 將利率自動拉高,因此 LM 線往左上方移動;而廠商產品市場,則因為受到利率提高影響,因此也使 IS 曲線,由 IS2 往 IS1 移動。最後造成的效應、則是 Y2 往 Y1 迅速移動,國民所得下降、景氣衰退。

這種產出現象崩跌狀況要改變與扭轉,需要 Fed 自動停下升息政策,或是金融市場 (LM) 需求 (L) 下降,而貨幣供給 (M) 的數量下降數量,遠比需求面下降得要低。這就是在動態調整下,M 的減少低於 L 的降溫, LM 曲線將會自動往右下方移動。此時股價將率先反映、停止下跌。因從「現金股利折現」模型,股息未來的「折現利率」降低後,合理理論股價就會上揚。現在還在下跌的股價,碰觸到這理論股價時,就會有買盤進場。1994 年之後 Fed 並未以量 (M:貨幣供給量) 為指標,而是以價格 (R:資金利率) 為準繩,當 R 上升到剛才那種情境後,Fed 將會停止緊縮、或是減少升息碼數;則 I 固定投資適應這種情勢開始恢復,當 S(儲蓄:消費 C 的反向變數) 大於投資 (I) 時,則 IS 曲線也會由 IS1 轉為 IS2。

對依賴「間接金融」(Indirect Finance) 開發中國家企業而言,因為資金供給、大多來自於銀行體系;因此這樣的曲線移動將會是景氣復甦。但像美國企業、或是資本市場、「直接金融」(Direct Finance) 蓬勃發展國家,會發生類似這種情勢轉變、是來自資本市場特有現象;例如企業宣告將啟動併購策略,或是自己宣告買進庫藏股,此時是實體經濟、與金融市場,要發生反轉的正向效果將有正面作用之前夕。

公債殖利率距離史上高點,2008 年全球金融風暴圈時、當年 7 月殖利率 4.19%,雖還有一點距離;但兩者差異是,當時面對次級房屋貸款違約風暴;但今日面對的是炙熱通膨,前後情境大不相同。現最窘困的狀況是,不能用寬鬆財經政策,對通膨火上加油。若以公債殖利率觀之,CPI 指數若還無法繼續往下降,則金融市場對升高利率預期仍然存在,則公債殖利率難免將繼續上揚,是會挑戰金融風暴期間歷史高點、再往 2007 年 7 月景氣熱絡、對資金需求最旺的 5.06% 殖利率挑戰;果真如此、則投資人必定認為,台股指數恐會繼續下跌;甚至往 12,682.41 點尋求支撐。但我們認為,當所有局勢多令人恐懼之際,就要循環到高峰、即將峰迴路轉、反而要對股市發出貪婪的念頭。

做為股票的專業投資者,我們不能等待失業率顯著增加,才去做買進投資;因為失業率是景氣「落後指標」(Lagged Indicator)。我們必需要在債券殖利率與對戰爭恐懼判斷上下功夫;這樣思考邏輯也意味,Fed 的目標利率一定不能、碰觸到 4% 的高標,需在 3.5% 以上停止攀升。近期全球股市多被,Fed 與美國針對俄烏戰爭信息嚇破膽;因為預期聲浪此起彼落,而且此次不但有事前預期效果,還有升息宣告之後的「過度反應」(Over Reaction)。這種宣告後的繼續反映,其實並不是「強式效率市場」該有現象。換句話說、所有對股價該有的反應,多要在事前就要發生;公告之後會持續發酵,這是不該有的現象。上週全球股市慘跌,多頭毫無招架能力,本文以上述論述逆向思考說明,股市已見底;人類文明最黑暗的時刻將要過去,股市會突然見到曙光遇見彩虹!

(說明:本文以理論意圖透視人性對戰爭之恐懼,及未來經濟金融發展,行情絕對誕生於眾人絕望之際,本文對多頭行情充滿盼望。文章為學術研究分享,不為閱讀者投資損益背書。)

上一篇

下一篇

#波段上揚股