通膨來勢洶洶 買REITs正逢時

鉅亨研報

高通膨現象席捲而來,引發許多投資人關注,擔憂購買力減少、央行升息、財富被收割等等,該如何守住自己的資產呢?根據過去經驗顯示,通膨期間,相較於其他資產,REITs 擁有長期現金流優勢,且表現相對穩健,可以考慮納入資產配置中。

近年受到新冠肺炎疫情影響,各國央行大舉量化寬鬆、供應鏈斷鏈、原物料飆漲,均推升了高通膨,加上今年俄烏戰爭開打,更讓原已高居不下的通膨雪上加霜,經濟成長甚至出現隱憂。根據美銀美林經理人最新調查顯示,8 成經理人憂心停滯性通膨將來臨。因此,面對猛如虎的高通膨威脅,投資人該如何尋求安全標的,讓身家得以保值增值呢?

REITs(不動產投資信託) 是不錯選擇!因為 REITs 多半具有較長的合約,擁有穩健的長期現金流,使其得以於通膨期間表現依然佳,可以從下列兩項數據獲得佐證。

根據富邦投信分析,首先是通膨期間,彭博美國 REITs 指數表現正面:美國聯準會設定每年核心 CPI(排除食品與能源價格) 目標控制在 2% 以下,一旦超過 2%,便是屬於相對高通膨期間。而根據彭博資料顯示,近 26 年來,通膨逾 2% 期間,美國 REITs 指數皆出現波段上漲現象。主因是通膨延續短則 1 年,長則 3、4 年,都給予不動產業者調漲租金反映通膨的時間,因此投資人選擇在通膨初期進行買進,推高了彭博美國 REITs 指數的股價。

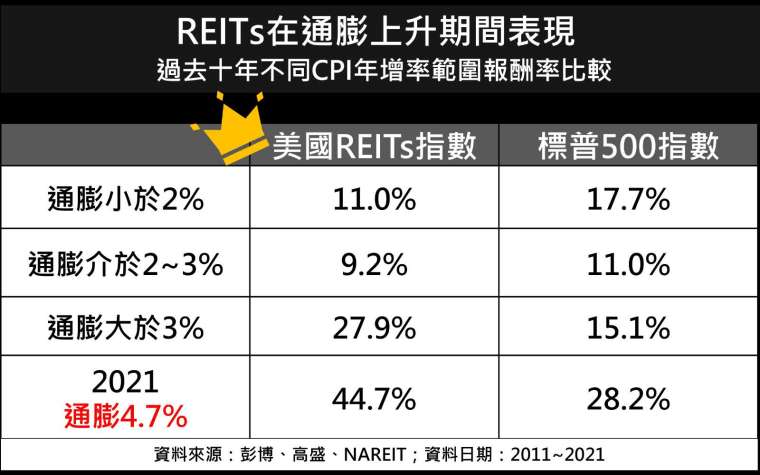

其次是通膨上升期間,美國 REITs 指數表現優於大盤:高盛統計美國過去 10 年通膨變化期間,通膨高於 3% 時,美國 REITs 指數表現正向,甚至優於標普 500 指數。以 2021 年來說,CPI 年增率為 4.7%,美國 REITs 指數報酬率 44.7%,遠優於標普 500 指數 28.2%。

根據高盛統計,過去 10 年的美國通膨變化期間,在通膨高於 3% 時,美國 REITs 表現正向,甚至優於標普 500 指數。

投資 REITs 就宛如擁有實質資產,收益是來自於租金,國內已有不少相關金融商品可供選擇,該如何挑選呢?可以掌握三大原則。

一、標的是否多元化:REITs 是屬於實質資產的一種,故不少 REITs 相關商品僅以房地產為主,但也有商品將房地產 REITs 及基礎建設等兩大類實質資產均納入投資組合,以享有多元化實質資產所帶來的租金收益。

二、佈局是否全球化:在歐美市場,有各種類型實質資產,透過上市 REITs 或以公司形式經營。因此,布局最好能夠全球化,以掌握各地區商機,並且分散投資風險。

三、投資門檻是否親民:隨著理財意識逐漸崛起,許多投資小白或小資族開始加入投資大軍,然而因為經濟條件有限,可用資金不多。若能選擇投資門檻較低的商品,較能輕鬆入手,負擔也不會過重,更能夠持續定期定額投資。

綜觀目前國內,富邦入息 REITs+(00908) 正符合此三大特質,它是台灣目前唯一一檔跨國型 REITs ETF,聚焦全球 16 國息收資產;而且所追蹤的「全球入息不動產與基礎建設指數」,成分股中涵蓋不動產及基礎建設等兩大類實質資產,包括商辦、零售、酒店、電影院、度假中心等房地產 REITs,以及鐵公路、港口、手機無線基地台等基礎建設。重要的是,投資門檻低,入手價只要 1 萬多元,小資族、社會新鮮人都買得起。

富邦入息 REITs + 經理人蘇筱婷建議,在通膨有感的年代,投資人不妨可以將具有穩健租金收益的 REITs 納入資產配置中,因應高通膨年代的來臨。

延伸閱讀

- 台股三萬點邁向新常態,新一代主動式高息ETF強勢出擊! 00999A野村投信獨門高息3D策略,掌握台股「零時差」

- 美伊戰火衝擊全球震盪 資金急尋股市平安燈 00961年化配息率逾14% 勇奪3月高股息ETF冠軍

- 【配息震撼】配0.25元年化衝6%!市值黑馬009803殺出存股族爆跳船潮

- 高股息ETF失色

- 講座

- 公告

上一篇

下一篇