【邱志昌專欄】多頭!你還在怕甚麼?!

首席經濟學家 邱志昌 博士

壹、前言

外資離去後,台灣股市的主流類股,將由國內的資金潮流決定。外資偏好的個股多是流動程度高,權值類股例如台積電、聯電、聯詠、瑞昱與台達電、鴻海等股票;大體來講是偏向於高科技電子產業。由 MSCI 相關於台股的權重指數中,被納入 MSCI 新興市場指數僅見,前十大台股分別是台積電、聯發科、鴻海、聯電、富邦金、台達電、中信託、國泰金、中華電與南亞;這一些多是台股中總市值最高的股票。總市值高代表資本額股本大、股價高;有流動性程度高的優勢,可以驟然買很多、也可以瞬間賣很多,而不會影響到成交價格的穩定性。

貳、台股第二個「台積電」正在醞釀中?

從 MSCI 所列出台股總市值最高的股票中,可歸類為電子、電信、金融與塑膠類股。其實除金融業之外、台灣也是石化大國;因此外資重返台股市場之後,極有可能買進操作的個股,也可能是台塑、或是南亞、台塑化、亞聚、台聚、中石化等股票;這些股票剛好適合油價在高檔題材。台灣已有六個輕油裂解 (Oil Cracking),國營事業的中國石油,與台塑集團的台塑化,輕油裂解是石油煉製,工業生產原料的第一道製程;原油價格高居不下,由輕油所裂解出來的石化中間原料,價格當然也會上揚。如果最上游廠商與石油輸出國,所購買的方式是以合約價格,則這些石化中間原料廠將有利潤可圖。

由台塑化的股價與紐約輕原油價格雙雙比對發現,未等輕油價格飆升,台塑化股價就已創下 150 元 / 股高價。很顯然地從 2022 年開始,台塑化股東就畏懼 Fed 的貨幣緊縮政策,或是成本型的通膨、開始出售持股獲利了結。因此形成石化類股價,只有對需求型的通膨有催化效果,而在 Fed 緊縮貨幣政策開始執行,與俄烏戰爭後的油價飆升,股價則反向下跌。成本通動型的通膨,使石化廠商無法快速將生產成本轉嫁;因此形成石化類股價的中期回檔。但石化下游的塑膠類股,如南亞等公司並不畏 Fed 緊縮,但對俄烏戰爭的油價風險有些躊躇。

叁、要在台股中找尋第三個「台積電」似乎也不難?

但石化下游生產塑膠製品的廠商,是可以將油價或中間原物料成本,轉嫁給最終端的消費者,例如同屬台塑集團上市公司的南亞:它的股價高價區,一直到近期、俄烏戰爭開打後油價市場大幅波動混亂,股價在最高價 92.4 元 / 股才煞車停住。到目前為止俄烏戰爭並不會,對全球經濟造成顯著的殺傷力,因為俄國的 GDP 總額不大,被美國與歐盟經濟制裁後,該經濟體有效需求的無力或衰退,不會大大影響全球景氣繁榮。關乎經濟與股市發展的核心變數,最後還是回到 Fed 如何判斷通膨?如何妥善處理通膨?及通膨是否會成為脫韁野馬?這些議題之上。如果國際媒體的俄烏戰爭的信息是正確的話,則這場戰爭不會引發世界大戰;烏克蘭人民可以肉身擋住俄羅斯戰車,不讓它前進?這是什麼國際戰爭?像是大陸「六四天安門事件」時、一個中國年輕人站在天安門,長安東路上擋住解放軍戰車前進?這是殘酷的「內戰」吧?至於核子戰爭?第三次世界大戰?我們認為,那是要吸引所有人的關注,假設性的成分大於現實可能發展;當然這也把股市的多頭嚇壞了。

在有價證券買賣的過程中,最擔心的首要風險是「流動性」(Liquidity) 的問題。因此每次台股發生系統性風險、因為黑天鵝飛來而大跌之後,國安基金經理人,他們的責任就是要維持市場流動性,講更白話一點就是、要買的買得到、要賣的也賣得掉。現代化越深的國家,消費者或是家庭儲蓄中,擁有的有價證券的比率、或金額相對占比高,而在這幾千萬人中、每天多有變現的需求者、不是每個人多能無憂慮過日子;尤其是中小企業跑三點半、每天在調頭寸的大有人在。在風險最極端的時候,如果不少企業、或個人家庭無法將有價證券變現,則極有可能會牽連到債務的償還;例如應付帳款要延期、房屋貸款可能會逾期繳交等。外資投資台股也一樣,它們也很怕要賣的時候、市場突然萎縮了、賣不掉。

這次俄羅斯股市就是這樣,股市是非常敏感、或說相當有效率的,從股價日 K 線圖去檢視,就可以見到在 2022 年 2 月 24 日,俄羅斯軍隊進軍烏克蘭之前,股市就開始下跌了,這可能是美國總統拜登在事前幾周,就已經公開提出警告,俄羅斯的軍隊正佈署在,白俄羅斯與烏克蘭的邊界,進行大規模的演習;甚至預言俄羅斯將借道入侵烏克蘭。於是造成股市提早反應,而當戰爭一發生就已經急跌一大段。在外資連續兩年多賣超台股,如台積電 40 多萬張後,不會一去不復返的;未來台股的買盤,將有一段時間,主流類股將由台積電等電子 IC 類股,轉到其它個股身上;台股中競爭力強如台積電者大有人在。若由台積電再度帶動台股,那是最好;但由其它種將領,帶領台股再創新高的機率也很大。

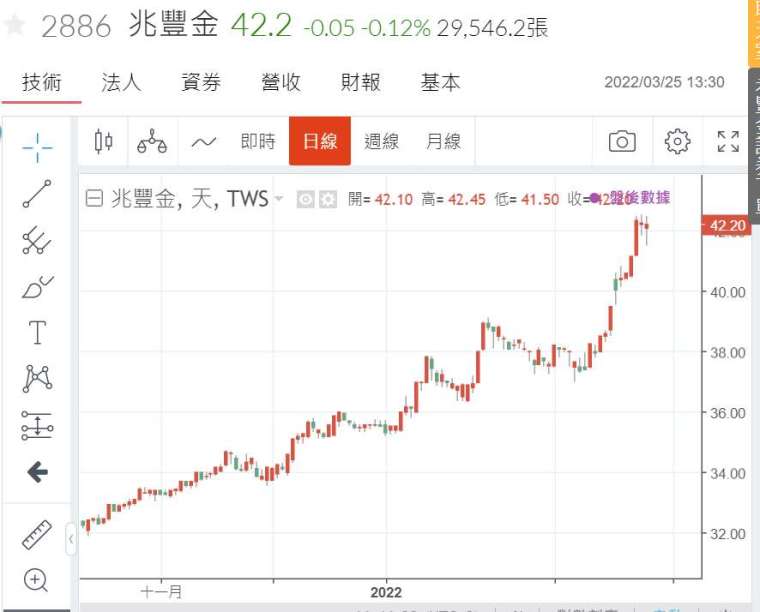

除上述我們舉例,MSCI 攸關台股前十大個股的石化塑膠之外,其它的個股如金融類股;以股價淨值比、與獲利能力、現金股利殖利率概念,一般投資者始終有股價偏低,只是適合「存股」概念。但本文發現,如果台灣的產業在半導體帶領之下,高科技產業的國際競爭力節節上升;出超金額不斷攀高,在購買力平價理論下,新台幣匯價的穩健與強勢,長期勢必會吸引亞洲或全球資金到台灣。台灣業者如台積電,到美國、日本、歐洲投資的實力將與日遽增。如果台灣有機會成為地區、或世界的金融對外投資中心,則即使無法建立美元或人民幣拆借中心的地位,但成為類似荷蘭、國家小但以對外投資的地位舉世聞名,似乎是可以長期夢想成真的理想。如果本文這種推論並非是完全烏托邦邏輯,則以未來 20 年後的眼光回顧今天,台灣的金融類股價是顯著被低估的。

肆、結論:鋼鐵類股會是第四個「台積電」?

雖然從外資這兩年拼命從台股賣超,最後藉由 Fed 升息與縮表的匯率貶值前,史無前例賣超台股、大量匯出資金、轉為美元;尤其是高科技、半導體電子類股。但台灣其它的產業,如石化、工具機、遠洋貨櫃運輸、航空、金融與鋼鐵等,不少產業在這一波升級的革命中,多已將潛力發揮、已非昔日阿蒙;且這些產業甚至多能與美國、日本、歐洲等一較高下。不要低估近期台灣本土資金力量,以及諸多產業積極擴張、毛利率增高的 Momentum;外資也並非完全從台股撤退,有些小股本 (資本額在 60 億元到 80 億元以下) 的上市公司,外資持股比率達 20% 或 30% 以上者也還大有人在。

我們認為被外資大賣的電子權值股,未來多有高殖利率支撐,因此再往下大賣是不划算的投資;未來現金股利的高殖利率會抵擋對利空過度反應的賣壓,因此我們判斷今年不會有斷頭大賣壓,讓潛在投資者撿到極為超跌便宜的股票。反倒是其它類股蠢蠢欲動,例如近期強勢的鋼鐵類股,大象型的股票碰到獲利大幅翻升,也可能像狡兔一樣、士別三載刮目相看;股本龐大如台積電者,多能輕如鴻毛展翅翱翔,其它 MSCI 的龍頭股為何不可?我們認為,核子大戰、世界第三次大戰多是為了吸睛的「萬一」議題;我們認為,如果現代如此進步的文明,也要與這種殘酷戰爭手段解決問題,還有人還要以合縱連橫,凸顯自己霸權偉大地位;這也未免與中國春秋戰國時代,那些政治家智慧相差不遠,可能還停留在新石器時代?我們相信,這些手握上帝賜予決策權柄的領導人,不會愚蠢到這種地步!

(聲明:本文為財務理論邏輯實務推理,不為任何引用本文做投資行銷與投資損益負責。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

鉅亨贏指標

了解更多- 講座

- 公告

上一篇

下一篇