尋找「更好的結果」摩根士丹利提ESG三趨勢

鉅亨網新聞中心

真實世界的許多現象是反直覺的,藉由全面而系統性的科學研究才能穿透表面,看透事物運轉的真理。隨手可得的例子如光線是會轉彎的,有別於日常生活看見的線型光束,其實光線通過強引力場時是會彎曲的。

投資上也存在許多「反直覺」的論述,是透過專業的研究而獲得實證,近年最火紅的例子就是 ESG;簡單解釋,ESG 分別指環境保護(E,environment)、社會責任(S,social)和公司治理(G,governance)。過去傳統投資想法都是直覺將企業財務數字作為買進賣出的主要依據,但摩根士丹利環球品牌基金投資團隊指出,作為長期投資人,必須密切觀察公司十年、二十年都能帶來更好的結果,這類能夠長期保有成長動能的公司不僅需要具備恆常性營收、訂價能力、強大管理,改善 ESG 也越加重要。

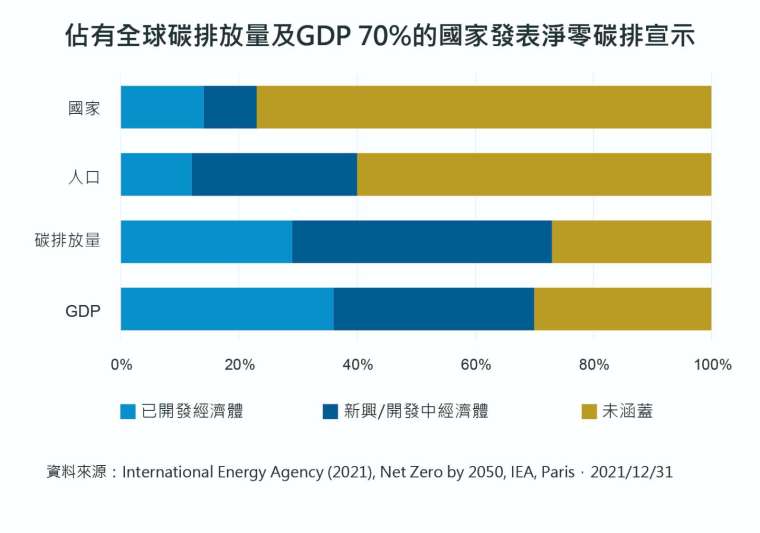

人類演化的過程天生就注重尋求「更好的結果」,面臨世界變遷,我們為了生存必須持續探索更多可能性,尋找生存新資訊,這套邏輯和公司做好 ESG 的動機其實是一致的,縱然不是所有投資人都能直覺地將兩者聯想在一起,但已有越來越多國家為了建立永續社會、經濟而開始採取越來越多具體措施,如去年舉行的第 26 屆聯合國氣候變遷大會帶動一連串更加嚴格的碳排目標、取消石化燃料補助、阻遏甲烷排放、停止森林砍伐等承諾,全球主要經濟體也相繼宣示將在 2050 年或 2060 年前達到淨零碳排,歐洲央行甚至發表行動計畫,將氣候變遷納入貨幣政策的策略考量,以上種種皆對企業經營產生實質影響。(資料來源:UKCOP26.ORG,2021/11/27)

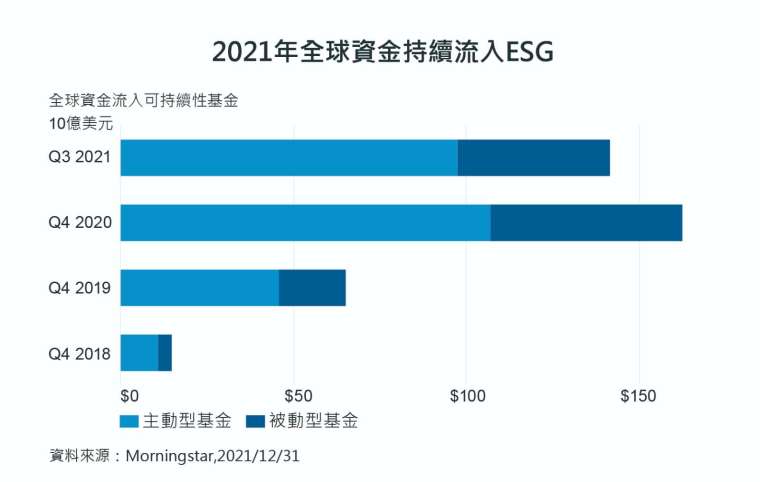

ESG 資金動能強勁 主動型基金更吸睛

上述的潮流也可以從資金流向上窺見,截至 2021 年第三季全球有 1410 億美元資金流入 ESG 基金,不僅流入的金額龐大,且主動型基金的增長最為明顯;面對嚴峻的氣候變遷挑戰,資金轉向主動型基金是相對合理的,畢竟面對快速變遷的氣候,很難僅以被動方式因應。(資料來源:Morningstar,2021/12/31)

疫後世界 ESG 於投資市場扮演的角色更加吃重,摩根士丹利投資管理國際股票團隊可持續性成果主管博瑪蒂 (Marte Borhaug) 提出未來推動 ESG 的三大趨勢:推動社會改變的力量將增強、以氣候變遷承諾落實為政策、2022 年投資主題可能為「大自然之年」。(資料來源:MSIM,2021/12/31)

就第一點來說,疫情不僅使數百萬人去世,更令人擔憂的是,抵抗力較低、醫療量能相對不足的國家、社群面對到更強烈的病毒威脅與經濟傷害,更加深經濟不平等,就此而言,可預期隨經濟回歸正軌,社會將對企業施加更多壓力,期望它們能致力對抗不平等,這點已經可以從納斯達克交易所及港交所的態度看見跡象。

納斯達克交易所於去年引進新規,要求公司揭露董事會層級的多元化統計,且要求不具備兩名以上多元背景董事的公司說明原因。港交所亦宣佈相似的多元化政策,並清楚規定「單一性別的董事會不被視為多元化的董事會」,並呼籲公司指派一名不同性別的董事。(資料來源:NASDAQ,2021/8/8,香港交易所,2021/12/10)

全球低碳轉型 改寫產業遊戲規則

就政治承諾將化為實質政策,博瑪蒂表示,全球往低碳轉型之際,需關注有更多的法律、財政獎勵方案、投資人壓力和越來越多的氣候訴訟出現。影響層面可能不僅止於石化燃料產業,舉例來說,汽車產業已可見劇烈的改變。無論像歐盟提出 2035 年有效禁止新石化燃料車的提議,或是美國提出電動車的獎勵方案,都徹底改變了產業的遊戲規則。任何想要維持領先地位的企業,都必須快速適應新趨勢,才能提高於激烈資本市場生存的機率。(資料來源:International Energy Agency (2021), Net Zero by 2050, IEA, Paris,2021/12/31)

博瑪蒂提出的最後理由,是奠基於第 15 屆聯合國生物多樣性會議。會議中設定未來十年目標,以扭轉當前生物多樣性喪失趨勢,確保最慢在 2030 年使生物多樣性走上恢復之路,目前各國政府及私部門對這方面的承諾正逐漸明朗,超過 50 個國家已承諾,至 2030 年前將保護將近三分之一的地球。(資料來源:IISD,2021/10/21)

同時,越來越多企業自願揭露與環保議題相關的治理架構,投資人承諾排除導致森林砍伐的農產品投資,並投資於對大自然友善的解決方案上。雖然這些新目標不可能立即讓水、空氣、森林、海洋這些免費資源立即價格化,但應該加速政府的行動、企業的決策、以及投資的配置的改變。

市場、企業共同努力 實現美好願景

摩根士丹利投資管理國際股票團隊深信高品質企業能否長期維持其獲利增長能力的關鍵,在於面對各項 ESG 議題的處理能力,因此早在 20 多年前部分投資策略就將 ESG 融入到決策流程中,並設立專屬的 ESG 研究小組,負責整合相關研究,不假手第三方資料提供者。 (資料來源:MSIM,2021/12/31)

過去公司治理或投資決策或許只需要「獨善其身」,無需考量過多外部成本,但就像光線經過引力場時是會轉彎的,當大環境改變,過去的作法將遭到淘汰。疫後的社會雖充滿各種不確定性,無論最後 2022 年改革步伐有多快,但社會更注重公平性、政策影響力增強、與對環境的重視是三項不可忽視的趨勢,透過投資者、資產管理機構、企業的共同參與,「更好的結果」將逐步實現。

【國泰投顧獨立經營管理】由本公司代理之境外基金係經金管會核准或申報生效在國內募集及銷售,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益;有關基金應負擔之費用 (含分銷費用),投資風險等已揭露於基金公開說明書及投資人須知 (可至國泰投顧網站 https://www.cathayconsult.com.tw 或基金資訊觀測站 www.fundclear.com.tw 進行查閱),投資人申購前應詳閱基金公開說明書。本文提及之經濟走勢預測不必然代表相關基金之績效,各基金投資風險請詳閱基金公開說明書。基金投資涉及新興市場,因其波動性與風險程度可能較高,且其政經情勢及匯率走勢亦可能使資產價值受不同程度影響。基金若投資於大陸地區證券市場以掛牌上市有價證券及銀行間債券市場為限,且投資總金額不得超過本基金淨資產價值 20%。本文提及個股僅為說明之用,不代表本基金之必然持股,亦不代表任何金融商品之推介或建議。本文內容僅供參考,投資人應審慎考量自身投資之需求與風險。本公司恕不負任何法律責任,亦不做任何保證。國泰證券投資顧問股份有限公司為首源投資、摩根士丹利等系列基金在台灣之總代理。

國泰投顧營業執照字號:(110) 金管投顧新字第 011 號地址:台北市信義路 5 段 108 號 6 樓 客服專線:(02)7710-9696

- 講座

- 公告

上一篇

下一篇