【百達投顧】資產配置:重新開放仍在軌道上

百達投顧 2021-12-03 10:53

儘管金融市場因 Omicron Covid 的出現而感到不安,但投資者不應恐慌。經濟體更有能力應對新一波感染。風險較高的資產類別雖然正處於或接近歷史高位,但背後具有充分的理由。消費和工業需求強勁,供應瓶頸似乎將緩解(可能對通膨形成下檔壓力)企業獲利和利潤率保持健康。這對近期的股市來說是個好兆頭。

然而,這正向的局面需要與對經濟造成新威脅相互平衡。最近確定的 Omicron Covid 變種病毒顯示,這種流行病並沒有消失,成為投資者擔憂之列。雖然與大流行相關的發展不再能決定經濟周期,但它們肯定會有所影響。市場顯然被世界衛生組織歸類為「非常高」風險的新 Covid 變種病毒的出現嚇壞了。雖然該毒株中前所未有的突變數量顯示該病毒可以在一定程度上避開當前的疫苗,但這尚未確定。同樣不清楚的是新病毒引起疾病的嚴重程度,即使目前的案例狀況令人鼓舞。就政府而言,他們沒有冒險。許多國家實施旅行限制,也許是從今年早些時候 Delta 變種病毒傳播期間犯下的猶豫中吸取教訓。

儘管 Covid 造成扭曲和供應瓶頸,但總體而言,經濟體已經很好地適應大流行的變幻莫測,現在已經做好更佳的準備來抵禦其影響。此外,似乎可以修改已在全球推出的疫苗,以針對新變種病毒。與此同時,我們沒有看到從經濟全面重新開放中受益的公司股票出現「泡沫」跡象。對 Covid 敏感股票的價值面顯示,投資者一直對經濟平穩、無中斷地重新開放的前景持懷疑態度。

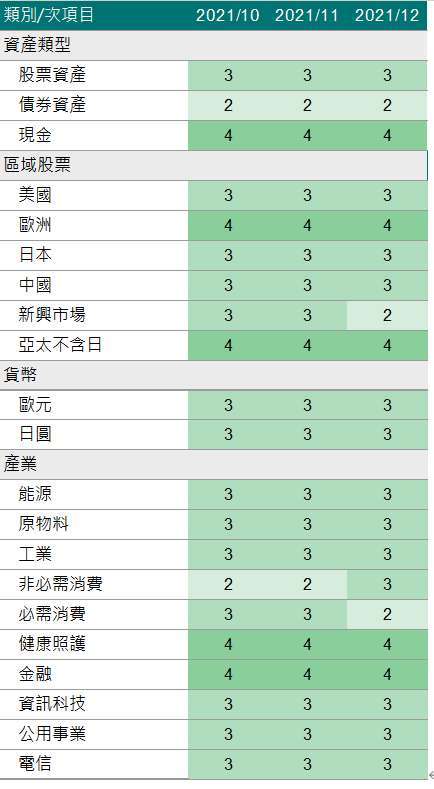

因此,儘管不確定性增加,但我們相信全球經濟的重新開放和接近正常化的方向仍然是前進的方向。以上這些讓我們對股票保持中性觀點,對債券保持負面看法。

總體而言,商業周期指標顯示經濟繼續從大流行中復甦。儘管人們擔心歐洲經濟成長的短期風險主要與新的封鎖和新冠病毒病例激增有關,但我們對成熟國家的經濟狀況更有信心。預計美國的實際和名目成長都將保持強勁成長。在全球範圍內,我們預計服務業將獲得動力。在正常情況下,服務業通常會跟隨製造業的步伐——製造業最近有所放緩。然而,我們認為下一階段的復甦將由服務業推動,因為經濟的重新開放應該大致仍在軌道上(儘管 Omnicron 的傳播增加不確定性)。

我們預測,到 2022 年上半年,經濟成長將繼續加速。在可預見的未來,全球經濟擴張速度應保持高於趨勢水平——我們對明年 GDP 成長 4.8% 的預測仍高於普遍預期。

流動性指標顯示,由於央行大幅退出刺激措施,本季度信貸供應顯著收縮。然而,更正向的訊息是私部門的信貸供應出現成長的跡象,尤其是在美國,而中國也開始放鬆立場。私人借貸的回升歷來給利率帶來上行壓力,因為這讓中央銀行能夠更快地收緊。

價值面指標顯示,按照歷史標準,所有主要資產類別仍然昂貴,股票徘徊在歷史高位。唯一例外是拉丁美洲,即使按絕對值計算,其股票市場現在也很便宜,同樣的英國的價值面也具吸引力。美國股票的價格最為昂貴。非必需消費品股票開始看起來與科技股一樣昂貴。與此同時,隨著通膨預期上升,週期性股票的表現優於防禦性股票;這使得周期性股票相對於防禦性股票的溢價回到接近 16% 的周期高點。

流動性下降和實質利率上升壓力將降低股票的本益比,儘管我們今年早些時候預期的本益比縮減已經發生大約一半。與此同時,儘管利潤成長的速度似乎正在放緩,但我們仍預計明年企業獲利將成長 16%。

在固定收益方面,中國政府債券的訊號是中性的,而美國投資級債券似乎很昂貴。通膨飆升引發投資者湧入美國通膨連結債券,使它們的收益率低於 -1.0%,成為我們模型中第二大超買資產類別。

技術指標顯示,全球股市的正向趨勢加劇,彌補季節性正向因素的缺席。債券的技術指標為負面,不過調查顯示投資者對固定收益的部位似乎過於悲觀,這通常是「買入」信號。

股票:獲利維持穩健

近幾個月來,不斷上升的 Covid 病例、供應鏈瓶頸和通膨擔憂對全球經濟成長造成影響。但我們找到樂觀的理由。有跡象顯示供應限制開始緩解,通膨壓力應在未來幾個月見頂,然後在 2022 年餘下時間緩和。因此,我們預計會出現新的成長爆發,而且最重要的是已久的服務業復甦,儘管在某種程度上因 Omicron 變種病毒的出現而受挫。

對於最受經濟周期影響並支持企業獲利的部分股票市場來說,這種成長突增應該是一個福音。事實上,我們對大部分地區的企業利潤持樂觀態度,反映了我們對經濟成長的看法高於普遍預期。在全球範圍內,預計明年的獲利將成長 16%,而分析師普遍認為該增幅約為 7%。歐元區和日本(經濟復甦仍未完成)更有可能出現強於預期的利潤成長。

產業:對非必需消費品股票的前景變得更加樂觀,將該產業從負面上調至中性。儘管價格上漲,但消費似乎保持良好——尤其是在美國。與此同時,影響汽車產業的供應限制應該很快就會開始緩解。我們認為這些公司相對於市場的獲利修正已處於低谷水平,顯示未來幾個月利潤可能會上調。

我們也看好房地產,相對於其 20 年的歷史,房地產是我們價值評估中最便宜的產業之一,此類股票還可以作為部分通膨對沖。出於多種原因,金融業仍然是我們的首選產業。儘管今年強勁反彈,但其價值仍然具有吸引力,隨著債券殖利率的上升以及監管機構在很大程度上消除股息配發的障礙,銀行獲利能力似乎將改善。

我們對防禦產業較為謹慎,近幾個月表現相對強勁的產業容易受到經濟成長回升的影響。我們已將公用事業和必需消費品的評級從中性下調至減碼。這兩個產業本質上都是債券替代,這意味著它們可能會隨著債券殖利率的上升而掙扎。公用事業可能會面臨來自政府尋求壓抑能源價格上漲的更大壓力。與此同時,必需消費品須視新興經濟體的成長來推動,新興經濟體的前景在短期內似乎並不特別樂觀。

美國與新興市場:由於預計美國的實際和名目成長都將保持強勁,因此在調整風險後,新興市場股票要創造超額報酬表現的障礙非常高。由於發展中國家的經濟成長落後於成熟國家,新興市場股票的報酬受到影響。 此外,我們預計美國經濟表現優異以及 Fed 與更為鴿派的歐洲央行之間的政策分歧將維持美元買盤——這通常會對新興股票的報酬構成壓力。

因此,我們將新興市場股票(中國除外)評級下調至減持。明年下半年可能會轉回新興市場股票,但這取決於經濟狀況的改善以及整個發展中國家的貨幣緊縮步伐是否結束或顯著放緩。

- 美股修正壓力上升 市場聚焦關稅與財報季

- 掌握全球財經資訊點我下載APP

上一篇

下一篇