裁判 可以沒量漲了又漲嗎

理財周刊 2021-09-09 14:24

林友銘

上月專欄提到「台股四千億以下才是常態,但作空仍太早,台股仍會創高」結論,主要在顛覆市場共識的無量作右肩論點。一個月過後,台股在台積電調漲晶圓代工價、土洋回補晶圓雙雄下,於 9/3 反彈正式站穩季線,也確立本次反彈的強度。

當然,擔心無量會再殺一波的人大有人在。關於無量會不會一直漲一直漲?我的看法同前:只要美國不快速縮表或升息,則台股實質籌碼的供需是不會惡化的;而當沖限制只是造成名目籌碼高週轉的降低,表現在股市就是量潮退,但不代表人氣退,因為大前提是美國 FED 鴿或鷹,市場熱錢退不退,才是台股關鍵。

目前 Delta 病毒肆虐,疫情不因疫苗高施打率而停歇,由 9/3 美國公布的非農就業新增人數急凍一事來看,美國著實沒有立即縮表的可能,這會讓美股繼續走多。

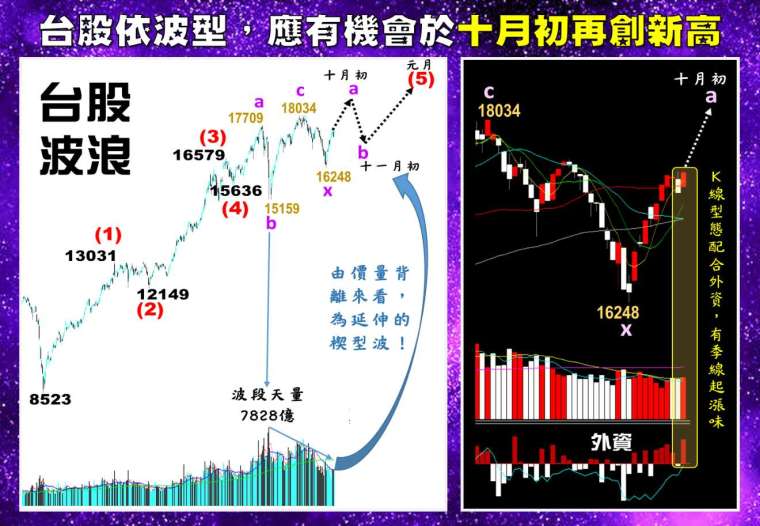

而台股前波從 15159 彈到創新高的 18034,型態著實不是五波而是三波,且量價背離。這意謂台股未來就是走楔型模式,而楔型若走成 a-b-c-x-a-b-c,即便一路量價背離,也是可以創高的,這就是市場的迷思之一。

其二則是近期台幣異常強勁,不排除是中國新一波「共富論」政策下,對岸轉進台灣避險的資金所致。如此一來,台股自然在 9/3 站上季線後,有再續攻的本錢。

而台股算時間波,十月及明年一月各有一個高轉低的轉折;若配合事件,如圖一所示:本波台股十月創高後會再壓回,一個月反映 Q3 季報回檔,然後再於十一月續挺走到明年一月,內涵是元月效應及升息前的逃命波,然後開始做出正式大回檔。

接下來的操作策略,圍繞在幾個重大趨勢的交集上:

* 晶圓代工全面調漲,紅了櫻桃綠了芭蕉,就看誰有轉嫁能力

台積電為挽救毛利率,於日前全面調漲晶圓代工價,當然第一階衝擊仍是 IC 設計業者。但 IC 設計業者能否轉嫁成功,取決於終端產品的需求。

目前來看,LCD TV 在奧運後需求下滑,面板上所需的驅動 IC、控制 IC 需求也會跟著下滑。相關 IC 設計業者若面對的 TV 客戶比重較高者,即有可能不具轉嫁力,投資人應避開,如聯詠、敦泰及天鈺。

然而一體二面,IP 業者樂當二房東,自然直接受惠。但 IP 股的高本益比現象在電子大多頭時有利,在此時電子同樂會快散場之際,筆者倒是有更好的選擇。

* 大馬疫情反反覆覆,電子供應鏈戰戰兢兢

馬來西亞及越南近期受 Delta 病毒影響幾近封城,前者至少有全球五十家以上重要半導體大廠在內,並佔全球 15% 封測產能 (見圖二)。

而全球電子元件產出量被影響程度依序為:功率元件 (二極體)>MOSFET>MCU>感測 IC。經研究,IDM 廠 MOSFET 委外薄化需求大量溢出下,是唯一能成功轉嫁的電子元件,畢竟車用比重高的 MOSFET,仍較其他小 IC 業者面對的下游手機及 NB 客戶更具價格談判力,市場也有共識它們 Q3 繼續成長、Q4 與 Q3 相當。

經上述兩項趨勢,綜合出的選股方向如下:

「捷敏 - KY」(6525):光通訊大廠聯鈞子公司,主攻 MOSFET 封裝,具有大馬疫情下國際 IDM 大廠的轉單效益,表現在營收上是三至七月連五個月創歷史新高。

投信之前認養比重達 5% 以上,但九月初部分基金開始調節,研判應是換股操作至蘋概股短期操作蘋果新品發表會題材,致捷敏 - KY 股價從 124 元回落。

但上半年 EPS 為 3.05 元,展望全年有挑戰 6.5 元機會,本益比約 15~16 倍,仍屬偏低。技術面觀察,月線最高點 132.5 元當月為天量,量先價行應會再突破;同時月線做突破後的回測,回到日線觀察正好也守住前波大量支撐,是值得留意的標的。

「威健」(3033):屬 IC 通路,第二季受惠晶片漲價獲利激增,EPS 來到 1.24 元,小結上半年獲利 1.99 元,為該產業模範生。

鑑於接下來晶片及電子產品漲價力道減弱,但因代理晶焱的靜電保護元件提升毛利率,全年獲利應仍可挑戰四元,致使本益比落在六倍左右,較該業平均本益比八倍為低,具投資價值。

近期有跨足碳化矽 (Sic) 的轉投資新題材,該題材一度造就矽力 - KY 及中砂本波上漲,市場重新聚焦卡位未發酵的威健,技術面上碗底形成而量價加溫,值得留意。

來源:《理財周刊》1098 期

更多精彩內容請至 《理財周刊》

- 掌握全球財經資訊點我下載APP

鉅亨贏指標

了解更多#指標剛突破

上一篇

下一篇