【邱志昌專欄】通膨降溫、成長趨緩!

首席經濟學家 邱志昌 博士

壹、前言

2021 年 7 月 30 日 (周五),中國大連商品交易所,9 月份鐵礦砂期貨價格下跌 7.3%、收盤價格 160.38 美元 / 噸。累積 7 月份以來,鐵礦砂連續跌幅接近 10%;而新加坡期貨市場,鐵礦砂近月期貨價格,也同步下滑約 6.2%,9 月期貨價格為 178.75 美元 / 噸。肇因於中國第四大鋼廠,為配合北京政府碳排放規定,開始減量生產;在此長期計畫下,對原料鐵礦砂需求量降低。

中國政府在 1995 年 5 月底,簽署了「京都議定書」,在 2002 年 9 月核准、2005 年 2 月生效。「京都議定書」目的為:將大氣含量中氣體含量,穩定在一個適合水準、讓生態平滑順應、使糧食安全與經濟可永續發展;其實它就是「聯合國氣候變化綱要公約」。聯合國氣候委員會估計,由於經濟持續成長,人類對環境與空氣汙染增加,到 2100 年全球溫度將升高 1.4 度 C 到 5.8 度 C;若各國可適時降低碳排放,則在 2050 年可將溫度降低 0.28 度 C。各國需以 1990 年全球排放量為基礎,一旦超過它的 55%、則在第 90 天之後生效。中國原本是控制條約外國家,但為避開綠能投資風險,與準備建立碳排放交易市場,因此已對鋼鐵產業進行監管。首先就是中國政府,在商品交易所建立碳排放期貨合約;未來哪家重工業公司想生產,必定會對環境造成污染、就需要購買碳排放權。

貳、鐵礦砂價格正在下跌!

全球第四大鋼廠中國沙鋼集團,在 2021 年大買鐵礦砂、上半年加速生產鋼品;但同年 6 月下半年起,已轉向減產。中國其它同業也被要求跟進,這些變遷造成、鋼鐵業對鐵礦砂需求降溫。這與國際投資機構對股市多頭思維迥異,中國鋼鐵產業專家預期,全球未來鋼鐵價格將不容易再大漲。尤其在北京當局對房地產三穩政策出台,加上對獨角獸產業監管嚴控,與對地方債務餘額窮追猛打下;未來鋼價漲幅有限。北京政府考慮過,若此判斷失誤而出現鋼鐵供給不足,屆時可用準備出口庫存加以彌補。此一變遷將給鋼鐵類股,經營亮麗的遠景出現淡化效應。由於全球製造業,多對疫情解封後有效需求,充滿殷切盼望;多數廠商在上半年積極儲存庫存,期盼在解封後海賺一票。這也是為何 2021 上半年各國「生產者物價指數」(PPI,Producers Production Index) 高燒不退,是廠商對下半年景氣有美麗憧憬所致。但從中國積極執行碳排放權公約,進而對相關產業監管馬威下,相關產業發展趨勢已發生變化。

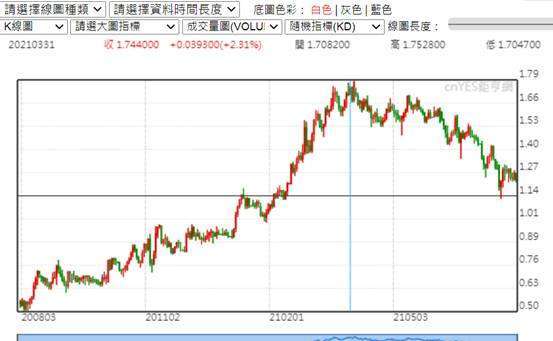

自 2020 年至今,由於拜登不斷提出擴張財政政策,新興股票市場鋼鐵類股價,不約而同成為股市大盤主流。例如台股股價漲幅最凶悍之 一、台灣燁興集團公司,股價從 2021 年 3 月 26 日 7.89 元 / 股,經短暫盤整後由 4 月初旱地拔蔥、大漲到 8 月 2 日的 34.8 元 / 股、漲幅為 4 倍。在 7 月 30 日鐵礦砂期貨報價後,鋼鐵類股股價開始受到衝擊;如燁興股價日 K 線圖,在 8 月 2 日的 34.8 元 / 股以上、次日開始整理。這在沒人敢看壞鋼鐵類股,產業景氣如日中天中,還很難斷定股價是否出現過高,看貶鋼鐵股是基金經理人的操作風險 (沒跟上),但卻為高檔賺價差投資者需警惕的高價區 (沒賺到)。

叁、美 GDP 季度成長率不如預期!

除個別產業景氣,或可歸因北京政府監管,造就股價降溫。但再由美公債殖利率趨勢判斷,投資機構也已開始懷疑,2021 年下半年美第三、四季 GDP 成長率,可能多不如預期;開始相信兩種現象:通膨會降溫、成長會趨緩。運用美 10 年期公債殖利率分析,情勢或許更清楚。

「殖利率」在股票定義指,現金股利除以買進成本;而公債「殖利率」則是:票面金額除以買進價格。因此買進價格越貴,表示買公債的需求越旺,殖利率也會越低。一、公債殖利率越低,就是公債走入多頭市場。二、股票是企業發行債務憑證,公債是政府保證發行;股票風險程度前者高於後者。三、假設在資本市場、只有公債與股票兩種有價證券可投資選擇下,當股價下跌風險較高之際,投資人會將閒置資金、或賣出股票資金拿去買公債。四、運用以上邏輯,可理解為何殖利率升高,是因通膨利空罩頂;而殖利率下跌、公債熱賣,也非股市利多;因為景氣不佳、預期股價已到頂或將下跌、投資風向轉向公債。

回顧 2021 年 3 月 31 日,美國 10 年期公債殖利率,已由 0.5% 攀升到 1.78% 以上後,華爾街譁然、議論通膨與 Fed 提前升息可能,最後股市大動盪;而因美股無力、加上疫情三級警戒在即,台股在 4 月 29 日創下 17,709.23 高點後也滑了一大跤。從 3 月 31 日美 10 年債殖利率,由 1.78% 下滑後、美 NASDAQ 股價如鹹魚翻身,但道瓊工業指數則多次仰攻 35,000 點,直到 2021 年 8 月 3 日才突破重圍;顯示在 4 到 7 月初這段期間中,有部分資金、由風險較偏保守的道瓊股市,轉進更為保守的債市;因此公債殖利率由 1.78% 緩緩下滑,直到 7 月 19 日跌到 1.1739%。此整個過程多在表達:因為景氣還未被確認好轉,Fed 不會收縮、升息,寬鬆不變。

若預期未來通膨情勢依然比 GDP 還強,則華爾街預估 Fed 寬鬆政策,不會拖到 2023 年才轉變,尤其自始多是鴿派副主席布蘭德;他在 4 月與 7 月、居然兩次放出極端鷹派信息,建議 Fed 應該在 2021 年秋季 9 月,開始收縮 QE 寬鬆資金;並在 2022 年底提早結束 QE。但華爾街觀點是:相信 Fed 通膨會降溫,但景氣復甦也會減速、不如 Fed 當初預期。兩者立場不相同,Fed 關心通膨、吃掉 QE 效應;股市擔心成長力道不夠、股價難以持續攻堅。

殖利率下跌,顯示債券價格趨勢上揚;也是在債券交易供需市場中,購買公債者多、而願意出售的少;這也顯示對通膨恐慌程度在 2021 年 7 月 27 日 Fed 會後,已從「過度反應」(Over Reaction) 情境回神過來;在 QE 仍將持續執行、除非通膨加劇,否則公債殖利率、不會持續攀得太高。但決定股價趨勢的,不僅是 Fed 的 QE 政策;最重要的還是預期企業獲利,也就是 GDP 成長;後者比前者還重要。

目前多數投資機構也已發現,GDP 成長確實會低於預期,而且這種現象將會呈現一種中、或長期趨勢。如 7 月 30 日商務部公告,美國第二季 GDP 成長率為 6.5%,總額為 19.36 兆美元;遠遜於華爾街預期的 9.1%。這個期待落差,也是道瓊指數費盡力氣才登上 35,000 點原因。如果第三季還再發生這種現象,那股價是不易一直撐在高檔區。高股價對於多空要求嚴肅,面下跌風險比預期獲利高;若未來通膨情勢的確降溫,成長不如預期,會是投資者賣股轉買債誘因。

由另外方向詮釋,公債買盤是來自於非股票資金,此種投資者包含 Fed 自己,因為它要執行 QE;但自 6 月初開始,Fed 去也執行附買回隔夜拆款調控,金額從 5 月 6,000 億美元,增加到 7 月底近 1 兆美元,平日隔夜拆款利率也微幅增加。市場利率水準微幅提高,理論上是持有公債投資者,應出售公債,造就公債殖利率上揚;但顯然股市也聞到成長不如預期風味,買盤也進來債市瞧瞧。

從 Fed 對貨幣市場如此多元化操作判斷,它似乎正進行大規模扭轉性操作,也就是拉高短期利率、以控通膨;維持長期低利率、以利 GDP 成長。此時大部分公債買盤,並非沒注意債券價格已高,他們只是斷定未來股票報酬率,會比固定收益還不穩;更投機的公債買主、會期盼因復甦速度遠低於華爾街預期、因此 Fed 將端出荒腔走板的寬鬆政策、如大降低存款準備率、執行負利率政策等等。因此將資金轉到債券,不只為賺取固定利息收益,也是為賺取萬一景氣真差時,政策更寬鬆的債券價差。決定股市多頭走向最陽光因素,不是取決於消極的 CPI 年增率平穩,而是取決於 GDP 的成長超乎預期與否。

肆、結論:股價將進入整理或回檔!

若上市公司第三季成長不如預期,且若第二季進貨庫存過多,第三季通膨降溫、則將發生廠商向上游取消訂單信息;屆時各下游廠商為出清存貨兌現,則競價銷售、產品利潤會下降。以上述產業發展與 GDP 成長預期兩方面推理,多顯示股價被高估了,且未來經濟成長速度與幅度緩慢;因此預期資本市場趨勢,會是出售股票轉進債市。

未來 GDP 將不如預期其中原因之一是,美國政府加碼的失業救濟金會在 9 月到期,紓困方案也在 9 月逐步退場;而全球 COVID-19 疫情、變種病毒若捲土重來,預估第三季 GDP 成長率、可能只達目前華爾街預期,第三季 GDP 為 7% 的成長率。屆時股價將呈現高檔上攻無力、需要整理、等待更佳業績、更上一層樓。

(聲明:本人未在 Telegram,建立「飆股聊天室」帳號;該帳戶冒用本人肖像。請讀者注意、謹慎。文章為財金學術研究,非投資建議;不為投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

鉅亨贏指標

了解更多#弱勢下殺股

- 講座

- 公告

上一篇

下一篇