景順投信

撰文者: 景順亞太區環球市場策略師 趙耀庭

景順 Global Thought Leadership 分析師 Adrian Tong

2021 年第一季回顧

自年初以來,全球疫苗接種數量已超過 5.5 億劑,讓市場對主要經濟體的活動將近恢復正常燃起希望。

本季,對全球經濟強勁反彈的預期升溫推動股市上漲,MSCI 世界指數上升 6.37%,但亦引發通膨憂慮,10 年期美國國庫券殖利率自去年 1 月以來首次攀升至 1.7% 以上。

2021 年第二季市場展望

進入 2021 年第二季,市場參與人士應考慮以下市場策略主題:

1. 美國債券殖利率及通膨率將繼續上升

兩個主要原因:

a. 加快推出疫苗 – 目前美國疫苗接種量已佔全球接種總量的 26% 以上,逾 16% 的美國人已完全接種 1。

b.1.9 兆美元的財政刺激措施將持續推動經濟復甦,進而刺激消費活動大幅反彈。

儘管殖利率上升或會導致市場出現回落,但我認為殖利率上升是由於經濟改善,而不是金融環境的潛在緊縮所致

最重要的是,受聯準會及其他主要央行寬鬆的貨幣政策支持,宏觀環境仍有利於美國和新興亞洲的風險資產。

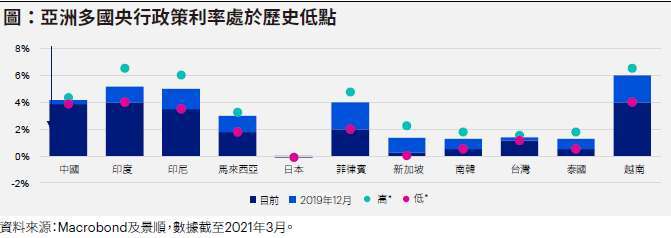

另一方面,由於亞洲疫苗接種仍然落後,大部分亞洲國家的通膨率仍低於疫情前水平。目前亞洲接種數量僅佔全球的 27%,其中中國佔大多數。未來一季,預期亞太區通膨將保持溫和。

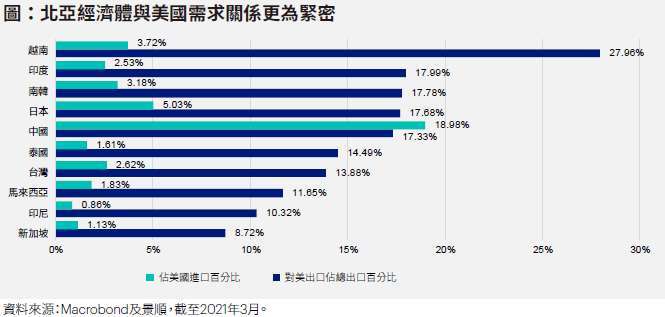

2. 北亞出口導向型經濟體持續表現出色亞洲出口導向型經濟體亦應受惠於即將到來的美國消費熱潮。中國、南韓、日本及台灣的商品出口額佔美國總進口額的 28% 左右,這意味著未來一季,該等出口導向型經濟體應可繼續受惠於美國消費的反彈。

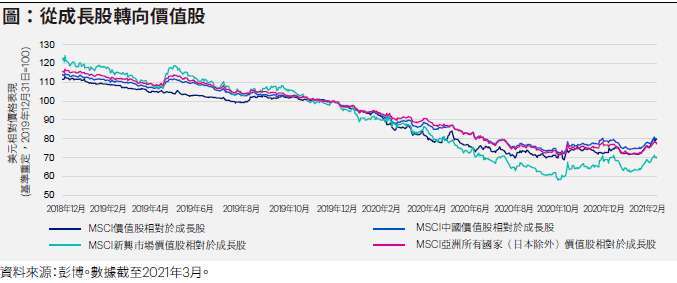

3. 持續由成長股轉向週期股及價值股,尤其是轉至後者隨著亞太區逐漸解除接觸社交距離限制,具有明顯的週期性特質且與消費者需求關係密切的行業將成最大受惠者。MSCI 亞洲(日本除外)價值指數自年初以來的表現優於相應的成長指數,中國市場的轉向現象尤其明顯。

自全球金融危機以來,價值股表現一直較成長股為弱,疫情爆發更是加重了這一趨勢,科技公司不成比例地受惠於社交距離政策。但局勢開始出現變化。亞洲方面,年初以來 MSCI 亞洲(日本除外)指數表現優於相應的成長股指數,中國市場的轉向現象尤其明顯。

從年初至今的表現來看,MSCI 中國科技指數下滑 12.3%,而 MSCI 中國金融指數及 MSCI 中國能源指數則分別上漲 6.6% 及 18.5%。 4. 2021 年第二季風險我仍密切留意歐洲及新興市場(亞洲除外)。歐盟方面,疫苗分發速度遠低於預期加上新病毒株的出現,導致部分國家恢復封鎖措施。英國新病毒株的傳染性估計增加 40-70%,部分研究顯示,其致命率亦高出 30%。義大利及法國方面,估計超過 50% 的新增感染病例是由新病毒株引起。

新興市場(亞洲除外)方面,近期美國殖利率上升可能導致金融環境緊縮,尤其是對雙赤字的國家而言。此外,我也關注下一季中美關係的發展,尤其著重在科技與金融行業的任何脫. 的舉動。

投資啟示

2021 年第二季,投資者應繼續偏重美國及亞太區股票,以更能受惠於全球經濟復甦帶來的強勁企業獲利。此外,寬鬆的貨幣政策及充足的流動性將有利於風險資產,殖利率上升將持續推動市場從成長股轉向能源、原物料及金融等週期股及價值股。

對於擔心近期通膨上升的投資者而言,將現金分散至對沖通膨的資產,例如通膨保值債券、商品及房地產等,不失為一個明智之舉。

投資附帶風險,投資標的及投資地區可能之風險如市場(政治、經濟、社會變動、匯率、利率、股價、指數或其他標的資產之價格波動)風險、流動性風險、信用風險、產業景氣循環變動、證券相關商品交易、法令、貨幣、流動性不足等風險。且基金交易係以長期投資為目的,不宜期待於短期內獲取高收益,投資人宜明辨風險,謹慎投資。詳情請參閱基金公開說明書或投資人須知。本文提及之經濟走勢預測不必然代表基金之績效,基金投資風險請詳閱基金公開說明書。