【富蘭克林】央行鴿聲未完,中小型金礦股後市看俏

富蘭克林

聯準會調整政策框架,通膨前景替黃金捎來佳音

眾所期盼之下,聯準會終於宣布調整現有政策,主席鮑爾於全球央行年會表示,將力求使通貨膨脹率在一段較長時間內保持於平均 2% 的水準,意味著在長期通膨低迷的環境下,即便經濟出現過熱跡象,也將允許通膨超過目標,不會立即做出反應 (升息),自 2012 年聯準會將 2% 設定為目標以來,通膨平均值僅為 1.4%,雖然目前沒有明確認定區間上限,但部分聯準會理事預期,通膨上限約在 2.25%-2.5%,考量通膨表現溫吞,在達到目標之前,預期整體將維持相當長一段時間的低利率環境,也代表未來幾年政策轉鷹派機率仍偏低,否則恐降低政策誠信,使後續前瞻指引等各項政策效果打折,更難引導市場方向,中長線維持寬鬆路線之下,基本面依舊有利黃金相關標的表現,在短線的獲利了結賣壓後,金價拉回之際已有買盤進駐,支撐金價重新回到 1960 美元之上,在八月此波金價修正當中,中小型金礦股表現更是展現韌性,期間 (8/1-8/31)FTSE 富時金礦指數下跌 2.34%,VanEck 大型金礦 ETF 下跌 2.28%,VanEck 小型金礦 ETF 下跌 1.08%。

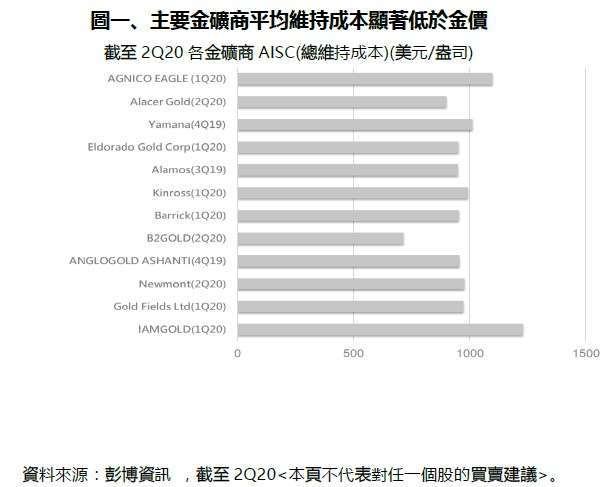

金價突破總維持成本線 (AISC),中小金礦商獲利 + 現金流雙重受益

自 2019 年年底金價突破 1250 美元水準後,替中小型金礦商帶來顯著助益,主因多數礦企總維持成本 (All-inSustainingCosts,AISC) 平均約在 1100-1200 美元區間(圖一),過往大型金礦商可於金價低迷時增加低成本礦區開採,待黃金價格走揚後再逐步增加高成本礦區產能,使其在金價表現疲弱期間,業務營運保有更多彈性,但在基本面利多推動金價進入多頭趨勢之下,中小型金礦商相對更加受惠寬鬆政策的正面利多,中小型礦商偏重開發與探勘計畫,透過參與礦區的初期發展階段,掌握爆發性的成長果實,在金價上揚環境下,也更有利籌資和加速業務週期,直接挹注財報大量現金流,同時因聚焦單一礦區或礦脈開發,固定維持成本較低,更為簡潔的財務結構,創造受惠金價走高的背景,獲利實現更是直接挹注中小型金礦商大量現金部位,觀察今年上半年財報,多數中小型礦商均創造了可觀的自由現金流,以聚焦探勘及開發的 PretiumResource 中型礦商為例,受惠金價走高,在今年第二季就創造了逾 8000 萬美元自由現金流,較去年同期提高近 150%,而僅在上半年就增加 1.2 億美元自由現金流的規模更是超過 2018 年全年水準,顯示金價的上漲,除了帶動整體金礦產業表現,現金流的改善,更是替中小型金礦商獲利帶來顯著活力。

特殊營運模式,降低資本支出僵固風險

和大型金礦商相比,中小型礦商因規模較小,業務營運結構也更加靈活、多元,部分小型金礦公司,本身甚至並不擁有礦區,而是持有一段期間的開採權、或是擁有特定產量購買權,因此能在金價上漲時,以一定的成本售出黃金,直接實現獲利,而另一方面,在金價走低時,也無需支付礦區的維持費用及其他固定支出,資本壓力負擔較輕盈,加上未參與漫長的開發初期,帳面上也沒有高額的基礎設施建造成本攤提,在黃金均價逐季上升和長期低利率的環境下,現金流的挹注支撐中長期營運前景看好。

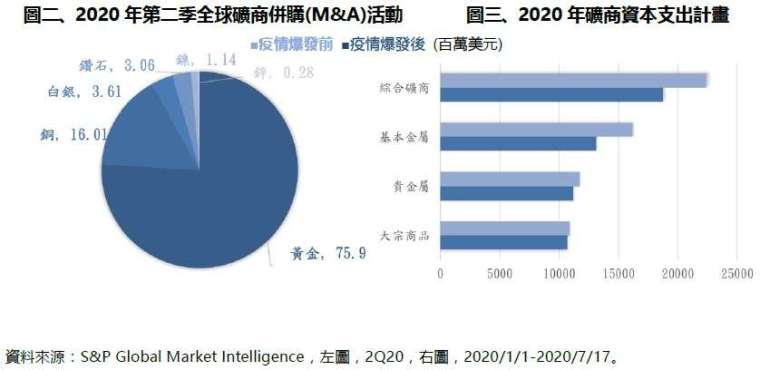

大規模開發風險及成本高,收購整併蔚為產業潮流

回顧金融海嘯後,在聯準會帶頭釋出量化寬鬆政策之下,黃金前景向好帶動新一波的黃金產業淘金朝,金礦商擴大資本支出,大舉進行礦區開發計畫,但在金價走弱之後,龐大的資本支出負擔,卻替企業帶來了長期且龐大的壓力,有了前車之鑑,儘管貨幣政策再度轉向寬鬆,但透過合併、併購或直接收購已成為礦商增加礦藏儲備的主要手段,自 2019 年聯準會暫緩升息以來,整體金礦產業併購活動也逐漸升溫,而儘管受到疫情影響,在第一季有所放緩,但隨著市場情緒轉趨穩定,已在第二季恢復人氣,統計數據顯示 (圖二),第二季整體礦商併購活動規模達到 4.2 兆美元,其中又以黃金礦商的併購活動最為積極,占比近八成,而各類礦業生產商資本支出計畫受疫情衝擊,則相對轉趨保守,平均較疫情爆發前減少一成 (圖三)。

包括 NEWMONT、BARRICK 等世界大型礦商均預期,未來十年整體產量將維持在目前的水準附近,標普 (S&PGlobal) 研究報告也顯示,預期整體黃金產能將在 2021 年達到高峰,未來數年逐步放緩,考量降低成本及探勘風險,專注初期探勘和開採,以及具備一定礦脈儲量的中小型金礦商,預期將成為增加礦藏儲量的最佳選擇。此外,受美中衝突升溫影響,中國黃金企業近來也持續大舉收購國外的黃金礦商,整體收購整併潮流之下,中小型金礦商前景可期。

政策提供黃金行情支撐,中小型金礦股表現可期

時序靠向九月聯準會政策會議,過往第三季多為重大政策路線宣示時點,在聯準會調整通膨政策框架下,後疫情時代的寬鬆路線有望延續,長期低利率、通膨緩升格局有利黃金相關標表現,建議可採定期定額、逢回方式布局,參與黃金產業的成長及投資機會。

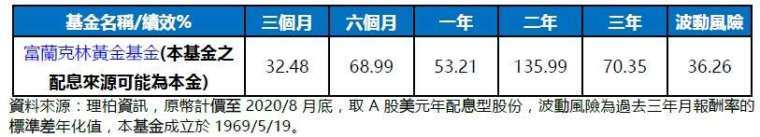

富蘭克林黃金基金 (本基金之配息來源可能為本金) 經理人史蒂芬 ‧ 蘭德表示,許多大型金礦股直接受益黃金價格上揚,但有許多指數成分外的小型金礦股同樣繳出亮眼成績,目前聚焦單一礦派、開發階段的中小型金礦商,逐季墊高的價格有利礦商財報表現,預期疫情的不確定性將推升市場波動,使和各類資產低相關的黃金標的仍然具有相當吸引力。

基金過去績效不代表未來績效之保證。基金配息說明:基金配息率不代表基金報酬率,且過去配息率不代表未來配息率;基金淨值可能因市場因素而上下波動,投資人於獲配息時,宜一併注意基金淨值之變動。基金的配息可能由基金的收益或本金中支付。任何涉及由本金支出的部份,可能導致原始投資金額減損。由本金支付配息之相關資料已揭露於本公司網站,投資人可至本公司網站 (http://www.Franklin.com.tw) 查閱。

本公司所提供之資訊,僅供接收人之參考用途。本公司當盡力提供正確之資訊,所載資料均來自或本諸我們相信可靠之來 源,但對其完整性、即時性和正確性不做任何擔保,如有錯漏或疏忽,本公司或關係企業與其任何董事或受僱人,並不負任何法律責任。任何人因信賴此等資料而做出或改變投資決策,須自行承擔結果。本境外基金經金融監督管理委員會核准或申報生效在國內募集及銷售,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。【富蘭克林證券投顧獨立經營管理】投資基金所應承擔之相關風險及應負擔之費用 (含分銷費用) 已揭露於基金公開說明書及投資人須知中,投資人可至境外基金資訊觀測站 (http://www.fundclear.com.tw) 下載,或逕向本公司網站 (http://www.Franklin.com.tw) 查閱。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇