首席經濟學家 邱志昌 博士

對於 COVID-19(Corona Virus Disease 2019) 病毒橫掃全球,造成各國經濟情勢約一季、到 4 個月時間休克後;2020 年 5 月下旬,已經見到口罩世界漸漸改變。尤其是在習慣戴口罩、疫情較為輕微的台灣;2020 年 4 月的外銷訂單,多還有不錯的表現。回顧在此之前到現在,經濟學家在悲觀、或是預期將會回穩的模式下;預期經濟未來復甦型態,區分為多種看法。第一種為 V 字型復甦,這一派觀點是建立在,COVID-19 病毒黑天鵝事件,對於經濟影響是非內生變數;僅像是以拳頭擊昏對方,因此一旦當事人甦醒後,很快地就會恢復正常。此強調 COVID-19 是非經濟因素,及 Fed 的無限量 QE 與零利率救援是有效關鍵。第二種為 U 字形復甦,這一派觀點建立在認同疫情的確影響經濟,救援政策有用、但需要時間讓藥效發作。第三種預期是 L 字型,認為這一次的重創使景氣非常嚴肅,救援的政策不見得有用。因為所有救援多出現異常的強烈,有點政策是無用、或是頂多只能撐住不再惡化。還有其它各種字形如 N 或是開根號√等等。

第一種觀點應該是唯貨幣論、或貨幣主義學派 (Monetarism School),認為積極的貨幣政策,將會挽救總體經濟經濟;該學派大師傅利曼博士,曾將 1932 年的大蕭條詮釋為貨幣的流通性不足。第二種為凱因斯學派 (Keynesian School),認為失業率的嚴重性不可能在一年的期間中,重新回到以前的榮景;產業結構被破壞的情況需要慢慢重新恢復。第三種觀點為理性預期 (Rational Expectation School)、或是新古典學派 (New Classical School) 看法,就是經濟週期循環,不會因為權衡政策而改變;即使政策有用但也是一時之效,最後還是會回到應有的循環歷程中。

唯不管是哪一種字形的預期,經濟景氣的預測需要建立在,下列的不變化的固定變數基礎上:一、產業或經濟,其市場本身就已經具備必然特徵,最終還是以供給與需求的變動為依歸。在經濟學的理論中,價格機能會使雙方發生內在變化,觸動均衡成交價格與數量的決定,因此即使是像病毒這種外在變數的影響;多會使經濟發生一時的失衡現象,最終還是會在外在變數漸漸消失前,反轉為均衡格局。價格機能可以完全運作,是主要的不變性。二、正常的邏輯思維是政策是有用的,尤其是在沒被預料到之下。凱因斯學派或是理性預期學派,幾乎所有學派多認同,Fed 的無限量化寬鬆貨幣政策 (以下簡稱:QE) 是會有效果的。這也是為何 Fed 主席鮑爾預期,經濟景氣會在 2021 年底復甦。本文在過去學位論文中,曾探討理性預期理論;因此也認同鮑爾主席的觀點,且也希望股市緩步表現亮麗。

可是要注意的是,COVID-19 病毒只是單一大利空;只針對疫情的變化做預測,這只是靜態經濟學。天下所有情勢的特性就是變動,利多與利空因素變化是動態與交叉進行。每天的事務繁多,不是只有單一利空或利多事件在主導股市行情發展;預期股市發展需要的是,向量 (Vector) 的數理邏輯。目前可見到的預期利多與利空是:一、無論如何歐美各國的疫情,多已經在達到最高峰之後,會逐漸緩緩向下降溫;美國最為嚴重感染的都會區紐約州,已在 2020 年 5 月 15 日第一階段復工,目前正審視復工後的疫情發展。但是這個利多似乎已反映在股價指數之上。二、若本文老花眼不嚴重,則檢視結果發現,道瓊股價指數在 2020 年 4 月 29 日創下 24,575.9 點高點;而湊巧與 2020 年 5 月 20 日也收在 24,575.9 點。雖然這兩天的指數同價,但其傳達意義不同。前者是過去當時在預期反應未來的現在,後者是現在繼續對未來做預期。後者的若在 5 月 20 日甚至 6 月還是繼續上揚,則表示未來實體經濟發展的確樂觀;但若 6 月的股市表現欠佳,則 5 月 20 日當天是多頭已開始「過度反應」(Over Reaction) 了。

這有待 2020 年 6 月股市實際走勢去驗證;當然也需要 5 月的月線圖作為投資參考。但是將未來實體經濟是樂觀?這並不符合 Fed 對 2021 年底復甦,與 U 型的觀點。在 2020 年 3 月中的兩次降息,與無限量 QE 之下,Fed 已經模擬過政策效果;它應該是緩慢型的。除非內外在變數上有突如其來的利多,也就是外部因素強烈加強有效需求;例如地緣政治和解、或是美中貿易暫停。因此當道瓊指數要繼續由 24,575.9 點向上攻堅,挑戰 2020 年 2 月 12 日歷史最高點前,多頭需要當心的是這可能不是 V 型反轉?在 Fed 的預期中,沒有也不會預期到的變數,就是失業率的變化突然大為轉好。如果 2020 年第三季失業率的實際數值,遠低於目前的惡化預測,那股價指數的上揚走法,就會與 Fed 的 U 型預估有所差異;否則再度向歷史攻堅的指數,是無法建立在不斷增加的失業率之上。

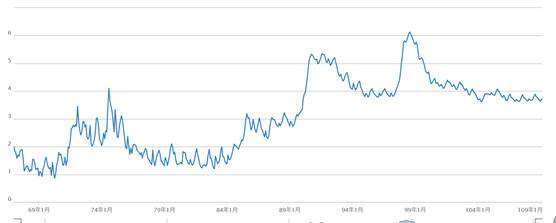

自 2008 年因為次級房屋貸款違約事件,引發金融風暴之後,2009 年 Fed 所推出的 QE 政策,就是遵循「泰勒法則」(Tailors Rule),管價不管量;貨幣的價格就是利率,即是以 FOMC 的 Federal Fund Rate 為政策目標。當時降低利息、執行有限 QE 政策目標,是以降低失業率、及提高物價溫和上揚為目標。因為政策運作成功,美國的自然失業率或 Fed 標準,在 2014 年之後從 4.5%,持續往下調降到 3.5%;物價上揚年增率還是保持 2% 成長。失業率與物價目標,一直是 Fed 的政策目標;當然這還是依據菲律普斯曲線圖理論,推演 QE 數量對失業與物價取捨關係做出的定位。2009 年 3 月到 2014 年底的 QE 政策,將美國失業率一度降到 4.5% 以下、物價年增率也增加到 1.8%。雖然失業率的實際表現,已經突破政策預期;但是 2015 年 11 月川普競選成功的政見訴求,仍聚焦在勞動市場的就業問題之上。川普對於當時美國 Fed,已經達成的失業率政策目標,似乎是站在抨擊的立場、以吸引選票為主。

Fed 是在 2015 年底才開始停止,Fed 資產負債表的擴張;但是 QE 政策的尾數效果仍然持續,失業率在停止 QE 與收縮資產負債表後,仍然繼續由 4.5% 下降到 3.5%。在這一段期間、即 2016 至 2019 年間,雖然 2018 年白宮對中國展開貿易戰爭;但是美國本身的失業率與物價年增率多保持平穩,並沒有浮現嚴肅就業問題。這種情況持續到 2020 年 2 月,美國感染了 COVID-19 病毒、紐約州開始封城之後,失業問題突然成為經濟發展最大隱憂。2020 年 4 月美國的失業率衝高到 14.7%,由於美國政策單位每周多有,初領失業就金人數統計資料,以此對失業率預測可較貼近實際數字。在此方式預估下,2020 年 5 月美國失業人口,可能會超過 2650 萬人、或是貼近 3,000 萬人。以勞動人口為母數計算,屆時所公告失業率數據將可能達到 20%。然而這個水準的失業率,還不會是勞動部與國會,相關預測部門認定的最高峰;國會認定的最壞數據是 30% 以上。1932 年大蕭條期間,當時最糟糕的失業率水準是 24.9%;Fed 的觀點是每況愈下。。

由資金面的發展方向,由於 QE 政策本身有外溢效果,而且加上台灣本身也充滿台商回流深度期盼。因此即使美國 Fed 的預期,可能會令大盤的多頭攻勢較為淡化;但因資金動能猶在,股市或有高檔不再墜落,個股表現的空間。2020 年 4 月台灣失業率為 3.72%,遠低於美國的 14.7%;因此股市多頭動能應該較為積極。台股加權股價指數要完全,將高檔股價指數降溫不易;類股結構轉變可能是盤面重心。例如不占權值指數的小型股股價,其表現是否相較於權值類股凌厲?

以歷史經驗檢視,在 2008 年全球金融海嘯呼嘯而過之後,台灣當時最慘的失業狀況,發生在 2009 年 7 月份 6.04%。失業率是景氣指標落後性的時間序列 (Time Series),而股價指數是領先性的時間序列。因此股價指數會在失業率被預估,到達可能最慘的水準之後,不會等待它實際發展就開始上揚。以美國勞動部目前所公布,2020 年 4 月份 14.7% 的失業數據,它已超過 2008 年金融海嘯的 10%。這似乎意味當時失業現象是短期,但這一次 Fed 失業現象是較為長期;因為 Fed 近期說過,經濟復甦情況寄望於 COVID-19,預防疫苗研發速度而定。

如果所有 COVID-19 疫情的負面預估,多已經反映在股價之上;而且所有可能的預估多已辛酸道盡。那多頭的續攻主要障礙,應該不會再是 COVID-19 所衍生的問題;而會是其它意料不到的利空。本文也無法預料到未來股市是否再有黑天鵝;但若所有的黑天鵝,多有飛行的軌跡可察。那麼以目前整體情勢演變檢視,黑天鵝由來可能是:一、中國 GDP 的墜落出乎預料之外。2020 年第一季中國 GDP 的年增率為 - 6.8%,內需消費、投資與出口等三項數據全部降溫。大陸的經濟目前正在經歷,非常不確定性 (Uncertainty) 的發展。因為 COVID-19 是源自於中國武漢,因此不少外資廠商倍受此次疫情教訓,本身多少多有重新審視中國投資考慮。再加上主要投資的台灣、美國、日本政府,多有鼓勵美、台、日商回流本土,且以減稅或是低利率貸款等措施鼓勵。這些國家的企業對中國的直接投資,是否會如往年的踴躍?二、今年中共政協會議在 5 月 21 日至 27 日,而人民代表大會則在 5 月 22 日至 29 日舉行。根據香港媒體報導,中共政協經濟發展委員會與發改委,在 2020 年 4 月時報告。由於失業率高達 10% 以上,因此 GDP 成長率預估值為 3%;兩會多以保就業為首推出「六保政策」。3% 的 GDP 成長率或許還可以稱之為「中等收入陷阱」,但若是負數成長率的 GDP,就肯定是「硬著陸」(Harding Landing),中國經濟將邁入嚴肅的經濟衰退期 (Recession)。

三、這種極度不確定性的風險的確是在醞釀當中,因為美國已經在責問,美中貿易戰爭的第一階段協議落實否?與美國 COVID-19 疫情是來自於中國。美國下一步的貿易戰其實已經,針對中國科技公司與金融資金,開始展開限制措施。例如要求台灣台積電公司 (TSMC),前往亞歷桑納州設廠;再要求 TSMC 未來對中國華為產品出貨,多要向美國報告。四、美中貿易與科技戰爭,根源於 2017 年以前美國所謂不公平競爭。而這次 COVID-19 疫情,使得美國確診後、死亡人數超過越戰;至 2020 年 5 月 20 日為止,美國與加拿大確診人數為 161 萬 9,714 人,而死亡人數則為 9 萬 8,674 人。全球確診人數為 494 萬 3,050 例,死亡人數 32 萬 5,232 人;其中約有 3/4 在歐美地區;如美國、加拿大、義大利、西班牙、英國等。五、這項數據使得股市緊繃注意川普針對性談話,但川普的對立談話到 5 月中旬,尚未對股市造成額外利空。但本文擔心當股價指數越來越高之後,加上 2020 年 11 月美國再次總統選舉;這些因素是否會激化現任總統,再度提升與中國對立的選戰策略?股市是否禁得起這樣的風險?

(提醒:本文為財金專業研究分享,非投資建議書;不為任何引用本文,為商品行銷或投資損益背書。)

上一篇

下一篇