台灣國際板債券發行強勢回歸 病毒疫情影響難阻全年成長

彭博資訊

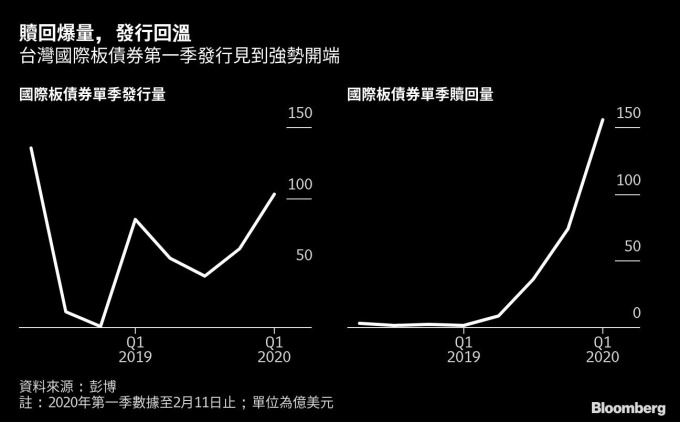

一度沉寂的台灣國際板債券市場,在今年開春後強勁回溫,短短一個多月時間發行量已創七個季度最大量。而對於新型冠狀病毒的影響,承銷商認爲干擾並不大,預估全年發行量將較去年穩健成長。

據彭博匯編的數據,今年迄今的國際板債券發行量約 103 億美元,自過去數季以來的低迷發行量中回升,且較去年同期大幅成長約 500%。

今年在國際板債券承銷居首的凱基證券副總經理楊宗威指出,疫情干擾預估將十分短暫,投資人近期因利率過低有些觀望,希望等待更好的價格進場。考量近期國際板債券贖回量大,壽險的需求強,全年發行量有望增加約二至三成。

「國際板債券贖回挺多讓壽險的需求量跟著上來,」他說,「未來只要利率比目前的位置好一點,他們就會回來」。

據彭博數據,今年第一季國際板已經贖回及公告將贖回的債券金額高達 155.5 億美元,已超越過去每一年的年度總額,再加上去年第四季遭贖回的 73.8 億美元,相當於近 6900 億元台幣的大量閒置資金增加壽險再投資壓力。為解燃眉之急,今年以來壽險甚至重回多年未配置的國庫券市場,換取微薄的短期利潤。

除了壽險的再投資壓力成為帶動發行的動能外,新種產品伊斯蘭債券也可望增添柴火。

今年第一季台灣見到首檔的伊斯蘭債券發行,該檔債券承銷商渣打銀行資本市場主管賴薈群稍早指出,該次發行象徵台灣市場更國際化,為只能發行伊斯蘭債券的發行人開啟另一扇門。

在台灣發行、以外幣計價的國際板債券,是國際重要企業及主要銀行籌措長年期資金的最愛,這波病毒疫情料佐證國際發行人對此市場不離不棄。上周威瑞森電信已重新在國際板融資,為它在此市場歷來的最大額債券 --23.85 億美元債定價。無獨有偶,AT&T 贖回國際板最大的公司債 --26.19 億美元後,也預計在周四於國際板定價新的美元債。

年期拉長

雖然全年發行預期不弱,做為市場主要買方的壽險公司,追求收益之路仍遭遇全球低利率難以明顯反彈的挑戰。

去年下半年以來,最受台灣壽險青睞的美元計價投資等級債券利率一直在低谷徘徊。為了尋求更高收益,壽險被迫配置更長年期的債券來挽救利息收入,國際板發行的年期也逐步從 30 年拉長至 40 年。

今年 40 年期長券的發行已占所有發行的近七成,儼然成為主軸;而 2019 年全年 40 年券的發行占比僅約 5%。

如今主要金融機構發行的 40 年期美元債隱含年利率約在 3.7%-3.85% 之間,去年第四季還在約 4% 左右。而今年第一季發行的 30 年期債券利率甚至低至 3.55%。

此外,隨著台灣主管機關對壽險業者的法規趨嚴,凱基的楊宗威認為未來 2-3 年,國際板債券的發行量恐怕就在區間內起伏,難以再見到大幅成長的勢頭。

(本文不開放合作媒體轉載)

- 中東戰火重塑市場格局!避險貨幣面臨考驗

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇