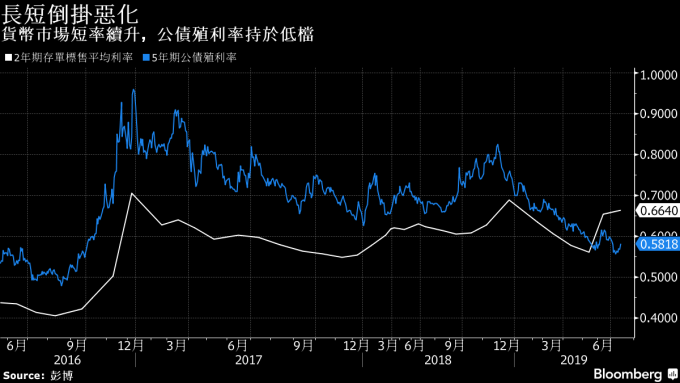

台灣長短率「倒掛」惡化!5年公債和2年央行存單負利差擴大

彭博資訊

台灣周五午間標售 5 年期公債及 2 年期央行存單,結果公布後兩者負利差的情況擴大,貨幣市場利率自 5 月下旬以來跳升造成的長、短率倒掛情況進一步惡化,公債與央行 NCD 利率倒掛的現象會否持續還待未來數個月觀察。

財政部午間標售 5 年期公債得標利率為 0.586%,該券今日收在 0.5818%,低於 2 年期央行存單利率的 0.664%,兩者負利差達 8.22 基點;上個月標售 2 年存單利率與 5 年期公債收益率收盤之間的負利差為 5.25 基點,為 2013 年常態化標售 2 年期存單以來的首見倒掛。

關鍵洞察:

- 台灣貨幣市場在每年年中通常會受到繳稅及季底的緊縮因素影響,今年情況又特別明顯,以隔拆利率來看,在 6 月時一度觸及 0.224% 的逾三年高點;本月以來市況雖逐步好轉,但緊接著又有台積電等大型企業發放現金股利的影響,貨幣市場資金仍難全面恢復寬鬆。

- 上周台灣央行標售 364 天期存單的得標利率意外攀升,令市場錯愕,也顯示資金並未如市場想像的寬鬆。

- 另一頭,聯儲會可能將開啟自 2008 年以來首次降息,繼續支撐台灣公債殖利率的多頭氣氛;只是美債利率近日有打底反彈的現象,也拖累台灣公債市場利率今日跳空彈升,暫時不再測低。

- 台債 10 年券一度有望朝 2016 年所創下歷史低位 0.6251% 突破,然而央行總裁楊金龍 6 月已表示台灣不必然跟進美國降息,彭博的季度調查也顯示,在台灣央行沒有降息預期的前提下,下半年要突破歷史低點並不容易。

市場評論:

- 日盛銀行利率及衍生性商品部門主管 J.J. Yeh 指出,台灣公債市場因為籌碼和投資盤養券等因素,導致市場因缺券而搶券,央行之前已經提醒市場殖利率跌至相對低點,未來反轉走升可能性增加,市場應該有所警覺。

- 目前債券附買回 (RP) 利率在 0.50% 附近,相較目前 5 年殖利率水準,養券的利差不到 10 個基點,若短率持續在這個水準,過低的債券殖利率勢必要修正。

- 凱基證券債市交易員 Jeffrey Huang 認為,今天 5 年券標售銀行的得標比重較高,而券商得標比重較低,顯示短率資金成本墊高的情況下,以 RP 利率養券沒有甚麼肉,另一方面資本利得空間也不大,因為央行沒有要降息。

- 台灣的公債市場結構沒有改變,但其他國家還在趨向降息,台灣長短率倒掛情況預計還會持續一段時間,大概至年底都不太會改變

(本篇文章不開放合作夥伴轉載)

- 美債、黃金、日元全倒 美元何以獨自挺立?

- 掌握全球財經資訊點我下載APP

鉅亨贏指標

了解更多#A型反轉

延伸閱讀

- 台股拚連3紅再闖10900關? 站穩比插旗重要

- 台商回台投資逾4440億元 謝金河:政府一定要做對的事

- 亞洲坐擁8兆美元匯銀彈!中東戰火推升油價與通膨 各國央行展開「匯率保衛戰」

- 【台股操盤人筆記】地緣噪音不改AI革命,鎖定台股黃金兩年

- 講座

- 公告

上一篇

下一篇