【邱志昌專欄】人民幣匯率分析方法

首席經濟學家 邱志昌 博士

壹、前言

中國大陸自 1989 年鄧小平改革開放後,年 GDP 以兩位數速度成長。2012 年中國的 GDP 規模超日本,為全球第二大經濟體;目前中國 GDP 總生產毛額約為 12 兆美元以上。而中國國幣人民幣於 2015 年 10 月,經 IMF 認定成為最新準備貨幣。其實人民幣最後會成準備貨幣,早在 2003 年已經預見;當時 G10 國家認為,中國經濟成長型態亦經形成,消費內需市場成長強勁。GDP 規模大、對外貿易量自然增大,持續力道強,則其貨幣長期趨於強勢機率高。G10 國家通常會以以準備貨幣榮譽做交換,引導強勢貨幣進入長期升值與改革開放;1985 年的日圓也使如此,成為準備貨幣後,強勢大幅升值;承擔世界貿易價格競爭力標竿。

貳、匯率的長線發展長線可運用國際經濟學「購買力評價」理論?

人民幣漸漸走入標準化程序模式,其 GDP 的規模成長更凌厲,借用國家補貼或是鼓勵,造就國營事業走向科技化;而一般性產品則以歐洲與美國為外銷市場,獲取大量出超金額,國力日益向上攀升。國家資本主義國家的富有,其國力發展除人民富有外,也往軍力、外交與國際化擴張。因此在軍事發展上,武器推陳推新如新型戰機等、最後終於發展出航空母艦。而外交領域除進入 G20 工業化國家,對國際經濟事務獲取討論與投票權外,由於貨物流暢、帶動各國與中國交易,彼此的貨幣需求越來越多,符合「購買力平價理論」;GDP 規模越大、貨幣匯率越強。2005 年起人民幣兌換美元匯率開始出現長線方式上揚,一直到 2014 年初為止。人民幣未來的強弱勢將以 GDP 的規模、及與其它國家的比較為依歸。以購買力平價理論」,全球 GDP 規模最大國家美國,因此美元最為強勢。近期中國 GDP 處於保 6% 階段,預估為 6.2%;其匯率絕對性升值不高,但仍需要從美國 GDP 未來發展比較,這可能也是美元近期弱勢原因。

由於為更強化固定資本投資,中國目前仍是資本管制型態國家;一直到逐步建立離岸中心,與資本市場開放進入 MSCI 指數成分股之後。離岸人民幣成為驅動或引領全球人民幣的匯率指標,離岸比在岸人民幣還要有效率。在離岸人民幣逐漸廣設後,2014 年人民幣通用程度以成為第三位。為使人民幣持有者可避險,美國期貨交易所仿美元指數,編製人民幣匯率指數 (CFETS) 做成指數期貨合約,以利金融或貿易交易避險操作。離岸人民幣的匯率走勢、加上匯率指數,成為判斷人民幣匯率領先指標。人行 10 多年來各項開放措施:已經廣設人民幣「離岸交易中心」,遍佈倫敦、香港、新加坡、法蘭克福、巴黎等。這些國家多與中國人民銀行簽訂「貨幣互換協定」(Swap Agreement),每天盤後進行交易結算 (Settlement);而以上這些中心,多以香港離岸中心人民幣交易金額最大,一方面香港是具備窗口性質,二方面回歸之後、中國的基礎建設帶了入香港資本家,進到中國投資經商;再則它又是國際金融中心;因此香港離岸人民幣的價格又領先其它國際都市。SWIFT 統計,人民幣貨幣通用程度,次歐元、占比為 12%;人民幣在貿易交易結算,與國際投資活動活躍表現。「一帶一路」、對開發中國家非洲跨國投資;中國工商銀行等國營機構,投入大金額從事當地基礎建設,經費支出以人民幣計價。

而各國各央行與國際企業對人民幣需求增加,尤其是 2015 年 10 月之前後,成為準備貨幣之前,各國央行就買進人民幣為貨幣發行準備,儲備人民幣為結算貨幣結算,買進人民幣儲存,人民幣需求增加。人民銀行的貨幣發行量,一轉身面對境外、境內企業也多交易的結算需求;發行量日益增加,具備儲存、交易與預防功能,吻合凱因斯流動性理論三大需求。由於具備儲存功能,因此在外流通數量的大變化,並未使其匯價失控;IMF 承認美元及其它幾種主要貨幣,視為黃金的替代紙黃金 (Paper Gold) 即是 SDR,SDR 貨幣與其它貨幣最大的不同,就是具備儲藏功能;可以為其它各國所通用。而其所屬央行的外部性,也具備有外溢功能、其貨幣政策會影響全球其它國家的貨幣供給量,如美元、歐元與近期人民幣等。「標準貨幣」的確由強權決定,18 世紀貨幣標準由葡萄牙、西班牙、荷蘭、19 世紀由英國決定。20 世紀二次大戰後,1944 年由 IMF 所決定;也就是美國「布列敦森林會議」「全球貨幣改革」。目前當一個新興經濟體強大與崛起,它貨幣地位與匯率價值也多由 IMF 主導;透過以美國為首 G10 國家共同政治協商。如 1980 年日本經濟金融崛起,1985 年 12 月由美國、西德與英國、法國等,紐約召開「廣場會議」(Plaza Accord) 決定;人民幣也是如此。

如近日所謂台商資金回流?但台商資金要由資本管制的中國,經過一番行政程序回到台灣有多少限制?全球資金流竄最為快速的不是人民幣,是美元與歐元、及全球金融中心法蘭克福、倫敦、新加坡、巴黎、東京與香港等。Fed 所進行的貨幣政策,會因為預期經濟發展而改變,但是諸如 QE 的重大貨幣政策,必然要有極端風險出現,才有可能重現江湖。諸如目前的緩慢性質的系統性風險貿易戰爭,是貿易經濟的極端風險;但事件本身的推、拖、拉扯,醞釀的過程非常緩慢,的確也使股價蕩然,但運用貨幣政策的效果不太可能如 2009 年 QE,對於產業如此順暢。

叁、人民幣匯率分析方法?

貨幣是經濟發展重要媒介,最好是日出日落穩健行使;但是由於參雜貿易、經濟與產業、物價等等因素,因此仍然會有常態性波動;這種波動所造成的風險是為購買力。例如應該對日益蓬勃貨幣,人民幣交易制度與本身資本管制調整;以達到境內外價格一致。雖然境內人民幣匯率,係遵最大供需法則;但境外離岸中心交易常常有套利空間與時機,例如大幅波動時、或是農曆春節前後;全球企業一起結算與兌換時。這對於外銷廠商造成困擾,它們要大致預測匯率的未來趨勢,否則會影響利潤。

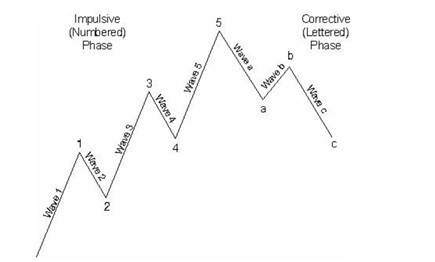

效率市場 EMH、波浪理論、黃金切割率多適用於匯率預測;例如在貿易戰爭之前,人民銀行就開始於 2017 年第四季展開大規模降息、定向降準等行為。人民幣於 2018 年上半年就已經呈現顯著貶值狀態,這種貶值趨勢遇上緩慢性系統性風險,使得預測者更需要耐心與細心。運用投資學「技術分析」「艾略特波浪理論」(Elite Wave Theory),參酌未來可能出現「事件」(Events) 與過去匯率趨勢,切實掌握該國央行貨幣政策緊縮、或寬鬆方向,思考判斷未來政策施作時間點;則對短與中期匯率趨勢是可掌握的。其實擴大離岸中心交易規模,成為重要目標;這會使人民幣交易由「半強式效率市場」(Semi-strong Efficiency Market) 進步為「強式效率市場」(Strong Efficiency Market)。而另一方面改變境內管制,資本市場國中國境內對企業與個人外匯資本管制,人民匯進出換匯金額宜放寬限制。

肆、結論:未來人民幣匯更國際化?

2018 年 5 月國際投資銀行摩根史坦利,正式將中國 A 股納入新興市場指數 MSCI 中;國際熱錢開始流入中國債券與股票市場。未來將會有獲利流出,熱錢投資股市大多選擇時機是,匯率低檔、股市低價,也會在匯價與股價雙高時出脫賣出。如何因應資本市場熱錢進出順暢,一進一出免除匯率大幅波動當務之急?

(提醒:本文是為財金專業研究分享,非投資建議書;只為說明用,對任何股市、匯率無多空立場;不為任何引用本文為行銷或投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇