【群益投信】投資需要跟漲抗跌更要具高CP的核心思維

群益投信

群益觀點:金融市場波動加劇,投資四大面向缺一不可

2018 年第四季受到美債殖利率竄升、中美貿易戰延燒與企業下調獲利展望等利空衝擊,全球股市大幅下跌,2019 年在聯準會 (Fed) 貨幣政策轉向鴿派的激勵下,讓多數國家股市在不到三個月的時間內累積上漲 10% 以上,然而五月份中美貿易關係生變再度攪亂一池春水,市場波動度也隨之驟升,導致各類資產表現快速輪動,顯見投資難度有增無減,若僅押注單一類別資產將難以掌握市場輪動的趨勢。

展望未來,由於全球金融市場將可能進入高波動的新常態,且投資局勢充滿不確定性,市場氣氛相當脆弱,一有風吹草動就容易引爆賣壓,因此在價格大幅調整的過程中選擇合適的資產並靈活調整配置將會是投資重大關鍵,在此情況下,建議投資人不妨從四個面向建構核心投資組合,令資產具備更強的抗震力:

1. 美股 - 投資常勝軍:截至目前為止已有八成以上的企業公佈第一季財報,其中有 76% 優於市場預估,高於 70% 左右的長期均值,每股盈餘 (EPS) 成長率更達 3%,並未出現負值。根據德銀最新的研究統計顯示,美股企業每季獲利幾乎都打敗市場預期,自 2006 年以來較市場預估平均高出 3.4%,今年第一季獲利更較市場預估值高達 7% 以上;此外,從過往三年的歷史經驗來看,美股每季的企業財報在實際公佈前市場都會謹慎看待,但當公佈以後 (含) 便會上調獲利預估值,顯見美股企業營運較預期更具韌性,如此將有利於支撐大盤不至持續急墜!

2. 美國高收益債 - 指數勝率高:高收益債一方面有高債息的保護,另一方面整體價格 (含息) 走勢也相對平穩,尤其美國高收益債更具有上述特質,同時又有流動性較高的優勢,根據群益投信統計,2016 年以來美國高收益債指數上漲 / 下跌天數比為 2.11,明顯優於歐洲與亞洲高收益債,上漲比率相對較高,以年度表現來看,美國高收益債歷史報酬率亦較高,代表其穩步向上的趨勢較顯著,顯然更具核心配置的價值!

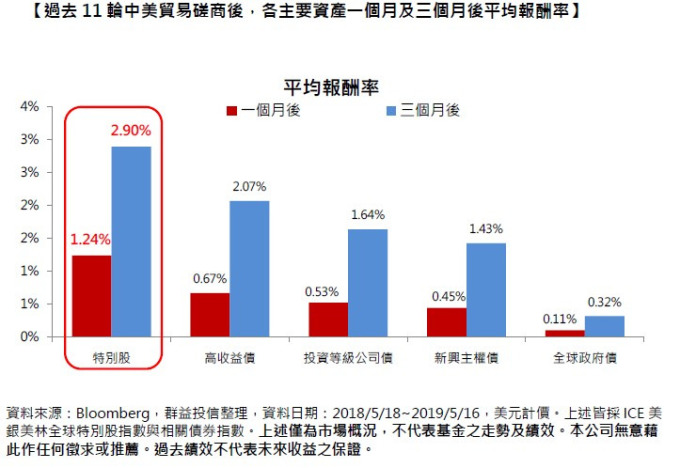

3. 特別股 - 抵禦波動,固定收益資產中的佼佼者: 每逢 貿易戰進行得如火如荼之時,都會使得資金急速撤離風險性資產,尤其是 5/10 美國上調中國進口商品關稅之舉,更讓金融市場波瀾再起,此時投資人除擁抱現金外,最先想到的必然是將資金挪往公債等避險性資產,殊不知這時的特別股更具投資效益!

自 2018/5/17 開始 至今,中美貿易已歷經 11 輪協商,期間多空參半,對金融市場的影響大小不一,不過從統計數據上觀察,協商後的一個月與三個月後,特別股表現甚至更優於全球政府債、投資級公司債、新興主權債與高收益債等主要固定收益型資產,由此可見,若要抵禦波動,特別股此時更具功效!

4.REITs、美國可轉債 - 跟漲抗跌,互補特性強:近一個月來看 (至 2019/5/16 止),全球股市盡皆回檔修正,其中 S&P 500、道瓊工業指數、Nasdaq 指數與費城半導體指數跌幅在 0.83% 至 8.15% 間,MSCI 亞太不含日本指數更下挫 6.84%,不過同期間美國可轉債指數僅下跌 0.67%,全球 REITs 指數更逆勢上漲 2.39%,且今年來上述兩指數分別攀揚 12.92%、13.54%,表現毫不遜色,主因是可轉債仍具債券的避險特質,而 REITs 在美債殖利率續創波段新低,以及飯店、自助倉儲、辦公室、工業等不動產租金持續成長的環境下,反而未受貿易戰影響,顯示現階段 REITs 與美國可轉債跟漲抗跌,在全球股市短期間下滑之際反而提供互補之效!

投資建議:提早佈局具潛在收益又能降低波動風險的相關基金

整體而言,雖然上述四大面向的核心資產可供投資人在金融市場波動加劇時進行配置,但要面面俱到談何容易,投資時間的拿捏與各資產間投資比例的調整更是其中的關鍵!因此與其自行針對單一資產進行佈局,不如利用專業經理人操作的相關基金好整以暇地做好資產配置,如此既能有效降低波動風險,又能兼顧潛在的收益!

基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書或簡式公開說明書,有關基金應負擔之費用已揭露於基金公開說明書或簡式公開說明書中,投資人可向本公司及基金銷售機構索取,或至公開資訊觀測站及本公司網站中查詢。本本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。若基金有配息,基金配息率不代表基金報酬率,且過去配息率不代表未來配息率;基金淨值可能因市場因素而上下波動。若有投資大陸地區證券市場,依據目前主管機關法令規定,本基金投資大陸地區證券市場之有價證券以掛牌上市有價證券為限,且投資前述有價證券總金額不得超過本基金淨資產價值之百分之三十(30%);但法令有修正者,依修正後之法令規定。內容涉及新興市場部分,因其波動性與風險程度可能較高,且其政治經濟情勢穩定度可能使資產價值受不同程度之影響,此外匯率走勢亦可能影響所投資之海外資產價值變動。投資人因不同時間進場,將有不同之投資績效,過去之績效亦不代表未來績效之保證。相關資產配置比重,係依目前市況而定,本基金之實際配置,經理公司將依實際市場狀況進行調整。投資人投資高收益債券基金不宜占其投資組合過高之比重。本基金經行政院金融監督管理委員會核准,惟不表示絕無風險。由於高收益債券之信用評等未達投資等級或未經信用評等,且對利率變動的敏感度甚高,故本基金可能會因利率上升、市場流動性下降,或債券發行機構違約不支付本金、利息或破產而蒙受虧損。本基金不適合無法承擔相關風險之投資人。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。本基金經金管會核准或同意生效,惟不表示絕無風險。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書或簡式公開說明書,有關基金應負擔之費用已揭露於基金公開說明書或簡式公開說明書中,投資人可向本公司及基金銷售機構索取,或至公開資訊觀測站及本公司網站中查詢。本本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。若基金有配息,基金配息率不代表基金報酬率,且過去配息率不代表未來配息率;基金淨值可能因市場因素而上下波動。若有投資大陸地區證券市場,依據目前主管機關法令規定,本基金投資大陸地區證券市場之有價證券以掛牌上市有價證券為限,且投資前述有價證券總金額不得超過本基金。

- 如何控管資金與避險布局?

- 掌握全球財經資訊點我下載APP

文章標籤

- 講座

- 公告

上一篇

下一篇