鉅亨網 首席經濟學家 邱志昌博士

本文由分析中國人民銀行近期降準,正好是在上證低檔區;當一個國家央行多畏懼系統風險時,這就是「風險溢價報酬」投資好時機。本文再拉回對新台幣匯率與股市互動研究;由效率市場理論 (EMH) 邏輯發現。因應新台幣貶值的外資逃逸,是在大賣台積電時達到最高峰;符合效率市場 Talent Investors 行為者,也就是賣在新台幣貶值,資金流出的利空出現之前。等到見到新台幣匯價,顯著貶值之際才去賣股票,這是半強式或是弱式效率的 Noise Investors 行為者。台股本身就是強式效率市場,因此當融資餘額也在後追隨外資逃逸,而開始大量減低時;其實這時已經進入超跌狀態。

股價指數將如何藉由何種時空轉變,由超跌狀態中「均數復歸」(Mean Reversion)?本文認為,這個時間點應該就在,美元指數上揚趨勢結束之前;也就是新台幣兌換美元,貶值壓力完全解除前。新台幣兌換美元匯價,由升值到轉為貶值趨勢,是由 2017 年 3 月開始;但對美股股價指數顯著影響,卻先行發難於 2018 年 1 月 29 日。本文無法預期美元指數未來上揚幅度;但引發美元指數停止上揚的最大根源,就是歐洲央行 (ECB) 結束寬鬆貨幣政策。對於 ECB 歐元 QE 結束的預期,就會使美元指數停止上揚。而也會使新興市場貨幣,再由貶值轉為止貶或是回頭升值,使新興市場股價也同步上揚。從 2017 年 11 月開始至今的外資賣超,其實就是衝著美元未來這段升值而來。而台股投資人與外資人各玩各的,井水原本不甘河水;但融資餘額竟然也從 4 月 20 日出現顯著砍殺。雖然並未聞到系統性風險味道,但台股外資與散戶多做出應對系統風險驚慌行為?連人民銀行多畏懼系統風險了。這其實就是股市底部區非常強烈的信號。

中國人民銀行於 2018 年 4 月 17 日宣告,自 4 月 23 日起全面降低人民幣存款準備率幅度為 1%;這項措施引起全球金融市場譁然。史上人行降低存準率,高達 1% 的幅度只有四次;多是為防範「系統性風險」發生,或是要挽救金融風險。也就是這些風險事件發展,人行多或中國發改委、商務部等多無法完全掌握的風險。目前這些風險包含中美貿易摩擦,大陸不良資產清理,及未來資本市場 A 股進入 MSCI 指數,與美國 Fed 升息全球外部資金環境緊縮等。當下中國正在清理金融不良債權,但並未有無法解決的棘手;地方債轉置到國債後,以人民幣計價國債開始在香港進行國際化交易。而且目前殖利率水準顯示國債是多頭行情,也就是國際資金買進者多於賣出,因此殖利率下降趨勢明顯。無論哪一個國家公債,對美國 Fed、與自己央行的策略最敏感;預期寬鬆政策會使債券殖利率下降,預期緊縮政策則會使殖利率上揚。中國 10 年期國債殖利率大跌,就是因為人行無預警降低存款準備率。人行選擇這次降準時間點,也是刻意避開美國商務部,對主要貿易國家的匯率調查報告揭曉之後。人行這次出手大幅調降幅度大到 1%,如果又被誤解為促使人民幣貶值,則對中美雙方貿易戰爭,無異雪上加霜、雙方誤會更大。

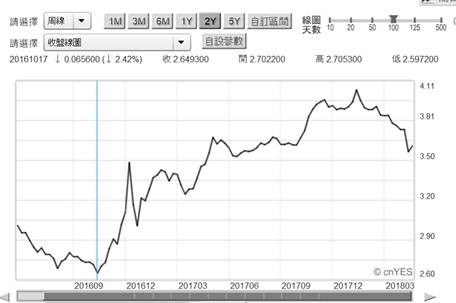

人行與 Fed 策略各有不同、兩國債市殖利率演變各有千秋。中國 10 年期國債殖利率,在 2016 年 10 月這一大波、全球股市起漲中繼多還在 2.649% 水準。但在面對 Fed 升息與縮表,顯然演變為系統性風險;從此一路攀升到 2018 年 1 月 15 日 4.11%。雖然近期殖利率水準已經降溫,但尚為 3,6%、並未回到過去 2.64%。這意味長期資金是流出趨勢,但是短期則呈現流進現象。由長期的月或是周曲線圖檢視,人民幣國債殖利率顯示,中國貨幣市場資金還是有流出風險;但這項風險已顯著改善。檢視長期曲線圖,這是否是金融監管單位,為了要呼應 2017 年 19 大會議決議,為了交出漂亮經營績效;因此對不良債權清理進行「盈餘管理」(Earning Management)?但中國國債的國際化交易,進程順利於香港離岸市場進行。

自 2015 年 6 月以來,中國大陸的金融不良金融債權清理多是透過:一、地方債轉置為國債。二、企業不良債權則運用「以債轉股」;這兩個主要路徑去解決;當時至少有 24 兆人民幣地方債,與數以兆計的企業違約去槓桿、與供給側改革問題。以一個央行的政策工具面檢視,人民銀行貨幣政策工具與資本主義不同,它約有:短期債券「逆向回購」、中期便利融資、對特定產業多次「定向降準」、重貼現率、存款準備率等。若動用「逆向回購」,則其功能是為短期紓解貨幣、或是金融市場暫時資金吃緊。如果動用到重貼現率,則有為宣示寬鬆或緊縮。若再祭出存款準備率?那就是針對全面性金融與實體經濟,其訴求就是全面性、與長期性預防與對抗「景氣循環」(Anti-Cycle)。人行現在擔心的是:中美貿易摩擦、地緣政治、及 Fed 緊縮貨幣政策、未來歐洲央行 ECB 歐元 QE 轉向、及本身第二次「供給側改革」、企業去槓桿等系統性變數;這些多可能造成 GDP 成長突然驟緩。尤其是中美目前貿易摩擦,川普的保護之劍指向工業 2025、甚至是 AI 產品;一下子攻打華為、突然又對中興通信開刀,顯然是為阻礙中國產業轉型升級而來。美國這次 301 條款貿易調查攻擊行為,就是要擋住大陸產業轉型升級。由以上匯總顯著見大陸出口產業,未來將要面對內外夾攻挑戰;內是人民幣長期匯率升值、外是進口到美國關稅大幅提高。如果前者升值幅度只是 2%,後者的關稅升高 25%;則成本會增高 27%。這不是只有人民幣反向貶值就能解決;絕對是要提高產品附加價值。日本在 1985 年日圓兌換美元大升值後,1990 年經濟、股市、房地產泡沫化,美國多還繼續要求其市場開放;日圓兌換美元還是一路升到 2012 年?美國會將人民幣促升之手迅速放鬆?

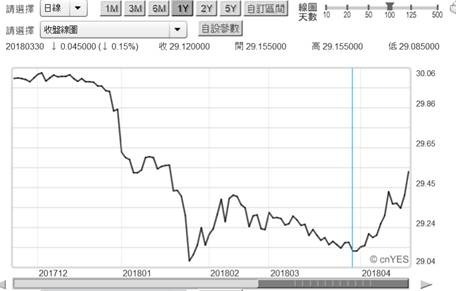

貨幣政策最基本功能是,不能讓貨幣與企業融資發生流動性問題;進而才談控制通貨膨脹,刺激經濟成長。美國商務部上半年匯率調查報告,已成各國貨幣政策最大 Concern。這由新台幣兌換美元匯率變化可一目瞭然。自 2017 年 12 月中旬,Fed 再次升息後,當時也是新台幣匯率最強時候,但大立光股價自此之後一路跌。第二波是在 2018 年的 1 月底到 3 月 30 日,新台幣兌換美元多在 29.04 與 29.35 兌換 1 美元區間遊走。但 3 月 30 日之後這一波,就呈現步步貶值格局;這時機也是美國商務部,上半年匯率調查結果宣布之際。兩岸被調查結果是,台灣連「觀察名單」多沒被列入;但是大陸進入觀察名單。1 月底外資第二波由台股市場撤退時,大立光股價跌幅已深;外資進行第二波撤退,主要針對目標鴻海公司股票。而第三波就是在匯率調查報告明白後 3 月底,外資針對最績優的台積電屢屢大賣超,顯然是為防範新台幣中長期貶值而來。

這一波美元指數上揚,相對是新興市場貨幣貶值。如果這種情勢來自於內部變數,則新興市場類貨幣公債,它的價值也是應該滑落的,就是殖利率上揚。股價指數也會因為外資撤退而下跌;台灣股匯市發展事實如此。那當美元指數上揚的當下,是要繼續賣股票?如果投資者是因為這樣而出售股票;那是落後趨勢的行為者。就如同這波台股集中市場融資餘額,於 2018 年 4 月 23 日達最高額度 1,780.74 億新台幣,而融券餘額則在 4 月 20 日達最低數量 248,552 張。4 月 24 日後融資餘額開始顯著鬆動,底部區投資者出現與外資一樣「框架行為」。人民銀行怕發生系統性風險、外資怕匯率損失大砍最績優股票、最後連持股不相干的散戶也發生杯弓蛇影的驚恐,這不就是人棄我取、投資的一個時機?

(提醒:本文以財務理論分析時事;說明與判斷只為研究,不為任何引用本文行銷或投資損益背書。)

上一篇

下一篇