跨年資金大挪移 見風轉舵

鉅亨台北資料中心 2017-12-28 15:12

四百餘家上市櫃企業股價仍低於淨值,扣除第三季本業虧損公司,還有近三百家,這些籌碼穩定的賺錢公司將是現階段資金最佳的避風港。

文.馮泉富

台股近期受制於外資長假效應,少了重要參與者,量能持續萎縮,型態上維持在六十日線以下量縮整理。股王大立光的破底走勢,也造成市場投資氛圍轉趨保守,觀察本波科技股回檔的震央除了半導體族群以外,蘋果供應鏈籌碼的鬆動也是主要原因。

美股未轉弱前 台股視為長多拉回

日前法人機構野村將蘋果股票評級從「買入」下調至「中性」,向 Apple 股價開了第一槍,認為 iPhone X 超級週期對蘋果股價的提振已經步入尾聲,如果未來陸續有機構法人調降評等,則台股將承受第二波外資賣壓,不得不防。

反之,如果只是單一法人觀點,則台股加權指數維持狹幅橫向整理的機率較大,況且美股走勢未轉弱以前,外資連續大幅賣超台股的機率不大。

若回頭檢視美國基本面數據,需求端持續熱絡,景氣熱度依然未減;觀察美國十一月個人收入數據,較十月上揚 0.3%,雖然增幅略低於前兩個月,但仍維持上升,而十一月個人消費支出經季節性調整後,月增 0.6%,優於市場預期;十一月耐久財訂單經季調後達 2413.6 億美元,月增 1.3%,由於消費者支出占美國經濟產出逾三分之二,以上數據反映第四季消費力道與 GDP 增長依舊強勁,再加上美國國會通過減稅方案,預計最快可能於明年二月適用新法,這些因素不只為今年耶誕假期增添消費能力,也可望帶動未來幾個月的消費買氣。

目前美中不足的指標是美國十二月密西根消費者信心指數終值為 95.9 點,不如十一月的 98.5 點與十月的 100.7 點,未來要持續追蹤觀察。

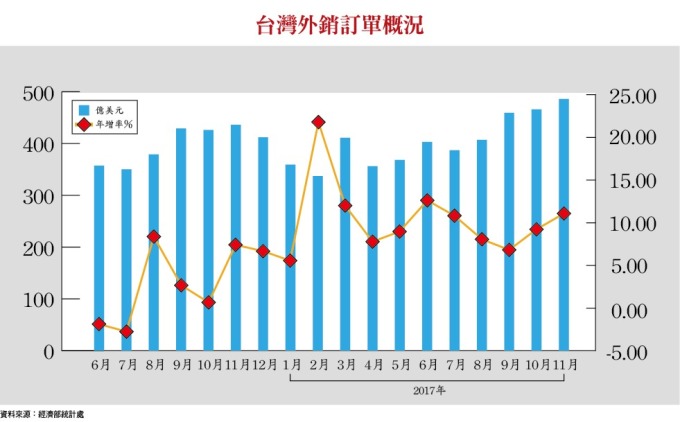

外銷訂單續創新高 十二月整體營收有底氣

現階段投資人若想預估台股修正的型態,必須先回歸基本面。

觀察台灣十一月外銷訂單達到 486 億美元,已連三個月創歷史新高,年增率從十月的 9.2%上升至 11.6%,優於預期,且累計前十一月的平均年增率為 10.2%,維持雙位數增長,增幅創下七年來新高。其中,十一月來自中國及香港的訂單年增 12.8%,來自歐洲的訂單年增 20.8%。

美、歐、中景氣熱度不減,預期在十一月強勁的外銷訂單帶動下,台灣十二月的出口也有機會維持在 10%左右的年增率,上市櫃公司十二月整體營收,可期待性拉升不宜小覷。既然如此,除非外資硬要撤出台股,否則加權指數下檔支撐將轉強。展望十二月的外銷訂單,由於國際油價維持今年高檔,原物料價格仍將走升,拉高傳統貨品單價,傳統貨品接單狀況仍看好。

接下來是中國傳統農曆年前的備貨潮,加上 iPhone 新品陸續出貨中,經濟部統計處預估十二月份外銷訂單約 485~495 億美元,有機會再創歷史新高,年增率約為 17.6~20%。由此我們暫時大膽研判,加權指數年線 (10214 點) 附近,多方支撐力道將轉強。

台泥大漲一波 拉開亞泥比價空間

由近期市場的交易結構觀察,科技股暫時不受市場資金青睞,資金持續分散流向非科技股,除了上周推薦的台塑集團以外,台泥、台玻等傳產股皆有資金駐足。股市整理階段,市場資金風險趨避現象濃厚實屬正常,股性屬於防禦型之個股容易成為資金階段性的選擇。

近期台泥 (1101) 呈現量價同步升溫,受惠中國水泥之供給側改革進程,未來水泥價格將維持高檔甚或持續上升,投資人可回頭注意股價仍低於淨值的亞泥(1102),目前是中國水泥的年底產業旺季,亞泥中國主要產區,江西水泥價格逐步調升,出貨量也逐步增加,第四季呈現量價齊揚,十一月營收年增率達 24.5%,整體來說,今年價格整年皆會優於去年同期,毛利率亦佳,全年獲利可樂觀看待。

今年台股萬點成為常態,但股價低於淨值的掛牌公司高達四百餘家,若扣除第三季本業仍虧損的公司,還高達三百餘家,在風險趨避下,部分資金可能轉移目標,流向本業仍賺錢而股價淨值比低的個股。

例如,受惠產品報價回溫的集盛 (1455),集盛主要產品分為纖維事業部及化材事業部,纖維事業部主要營業項目為尼龍原絲、尼龍加工絲及聚酯加工絲,化材事業部主要營業項目為尼龍粒及工程塑料,2016 年產品營收佔比為尼龍粒占營收 46%,尼龍絲占 18%,加工絲占 31%,尼龍複材占 4%。

產品報價回溫 集盛股價低於淨值

目前尼龍粒開工率已回復到 90%,加工絲開工率約 100%,工程塑料開工率約 75%,尼龍絲開工率約 80%。

近期化纖產業上中下游需求回暖,POY、尼龍報價亦走堅,整體加工絲產業市況明顯轉佳,公司訂單能見度至明年二月,預估 2008 第一季,加工絲出貨 1.5 萬噸;尼龍粒報價可望因油價維持高檔區間及化纖下游需求增溫而持穩,預估今年第四季尼龍粒出貨將達 3.2 萬噸,整體利差可望守穩 350~400 美元。

另外,公司明年有新產品-膠原蛋白紗,為新的潛在成長動能,具高技術門檻,有可期待性。目前集盛 (1455) 股價淨值比為 0.98,為典型的防禦型個股。

低基期剛性內需股 全家為存股好標的

具有剛性需求的內需股也是股市盤整階段可著墨的標的,例如股價已修正整理超過兩年半的全家 (5903),也是長線投資人存股的好標的。台灣全家目前共有 3137 間,今年淨展店 80 間,今年前三季同店營收增長率約 3.2%,主要因鮮食銷售比重提升及健康捐調漲帶動香菸銷售。

展望未來,公司將維持每年淨展店一百間以上目標不變,預期 2020 年店數上看四千間,店數增加將帶動營收持續增長。新設的福比麵包廠可望轉虧為盈,將不再影響全家獲利表現;隨著營運規模逐漸擴大,明年將呈現獲利。

在中國的部分,中國全家九月底截止共 2116 間,今年淨展店 306 間,分布地區為上海 1270 間,蘇州 197 間,杭州 139 間,無錫 83 間,廣州 240 間,深圳 63 間,東莞 19 間,成都 74 間,北京 31 間,其中獲利的包括華東地區的上海、蘇州、廣州、無錫、杭州等地。

2017 上半年同店增長率約 5~6%,第三季為產業旺季,合計一~九月累計認列獲利 2500 萬,全年維持展店目標 350 間不變,法人推估今年將可認列中國全家獲利約六千萬元。

展望明年,兩岸將維持加速展店的目標,並將增加中國新的開店區域。由於便利商店的通路,可視同未來新零售的最後一里路,具市場戰略價值,可享有市場高本益比,目前全家 (5903) 股價為近兩年半來的低點,值得投資人關注。

來源:《理財周刊》 905 期

更多精彩內容請至 《理財周刊》

- 掌握全球財經資訊點我下載APP

文章標籤

鉅亨贏指標

了解更多上一篇

下一篇