高基期破線股 籌碼鬆動

鉅亨台北資料中心 2017-12-07 16:12

今年累計漲幅較大的標的,當心停利賣壓;基本面持續好轉否極泰來的個股,將重新吸引市場資金進駐,邦特、東洋、麗豐 - KY、展旺等可留意。

文.馮泉富

美國參議院十二月二日凌晨以五一對四九票通過參院版稅改法案,美國三十年來最大規模的稅制改革法案,大勢底定,已無懸念,參、眾兩院將組成聯席委員會,開始就各自的版本進行協商成最終的稅改版本,分別由參眾兩院表決,再送交川普總統簽署正式立法實施。

股市操作要趨吉避凶 留意階段性結構消長

目前共和黨對最後版本出爐樂觀以待,參院共和黨領袖麥康諾 (Mitch McConnell) 表示,稅改能激勵美國企業增加投資與提振經濟成長,並將工作機會留在國內,對中產階級也能提供實質幫助。法案通過第一時間,道瓊指數與 S&P500 指數聯袂再創歷史新高,但是 NASDAQ 指數未創高,費城半導體指數則持續走弱,呈現類股走勢分道揚鑣。

由於台股產業結構以電子業為主,尤其半導體類股就占加權指數市值二七%,與費城半導體指數關聯度最高,因此表現相對弱勢,加權指數跌破六十日線,短期內再創新高機率大幅降低。美國股市資金出現大幅移轉主要原因是科技公司原本的有效稅率已經偏低,因此能夠得到的好處有限。

美國高盛分析師認為,稅改會提振標普五○○指數明年的整體盈利,漲幅約為五%;而目前的稅改方案下,醫療保健和科技行業將是受益最少的行業。於是,市場資金的移動由科技股轉向非電子股。

這樣的資金移轉效應已擴散至包含歐洲、亞洲的主要市場,產生階段性市場結構的消長,對今年累計漲幅大基期高的標的,需加強風險意識,才能趨吉避凶。

美企海外獲利是否匯回 是美元連續性升值變數

美國通過稅改法案後,未來十年,美國企業與個人累計將獲得一兆四千多億美元的減稅優惠,雖然能立即美化企業財報,並增加吸引企業投資的競爭力,但也不是沒有副作用。

過去多次提到的政府舉債問題會浮上水面,累計債務超過二十兆美元的美國聯邦財政,將帶給全球利率與匯率巨大的挑戰。對新興市場而言,美元需求的變動也是潛在風險之一,必須持續觀察;因美國稅改法案有一條文,美國企業留滯海外的獲利,將可以在繳交一四%所得稅後全數匯回,而遺贈稅的免稅額大幅調高至一千一百萬美元才起徵。

如果美國跨國企業將滯留海外的資金大量轉換為美元匯回美國時,對新興國家的金融市場將會是不小的衝擊,未來要密切留意美元匯率是否出現連續性升值。

另外,雖然目前美國白宮十分樂觀看待降稅之後的明後年經濟成長力道,但是其智庫租稅政策中心 (Tax Policy Center, TPC) 的估算模型卻非樂觀,TPC 預估降稅對明年的經濟成長只有○.七%的加分效應。

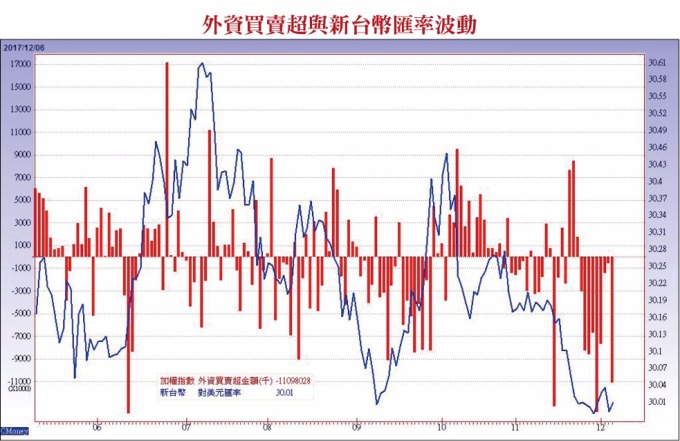

基期過高或乖離過大 需隨時保持風險意識

觀察現階段台灣的資金面條件,十月貨幣供給額 M2 年增率三.八%,M1B 年增率四.六%,仍維持黃金交叉,資金行情仍可維繫,但第三季以來整體貨幣增量已降溫,加權指數卻創新高,整體股市市值 / M2,比值升為○.七五,相對偏高;而自然人交易佔比由年初的五三%上升至六三%,市場散戶交易比重持續攀高,融資餘額也持續揚升,籌碼面有逐漸凌亂態勢,將對大盤未來反彈行情埋下不利因子。

因此,在交易策略上,如前所述,既然結構上資金流向非電子股,電子股比重就得降低,避開風險。

而基期相對高、與年線乖離大、技術面跌破季線等,現階段都是對多方不利的條件,即使產業基本面持續看好,仍需經過一段時間的整理沉澱,讓營收跟上股價的腳步,才能降低持股風險。

否極泰來低基期代表 生技族群陣容最整齊

既然目前市場資金由電子族群流向非電子族群,資金會停駐在哪?就要觀察哪些個股或族群基期低,業績又有好轉現象,其中,生技族群為最佳代表。今年的萬點行情幾乎與生技股毫無關係,但並非生技族群基本面不佳,只是過去估值過高。股價經過一年餘的修正整理之後,將吸引市場資金關注。

事實上,國際生技製藥產業指數表現並不弱,Nasdaq 生技指數年初至十月高點,漲幅達二六%,S&P Healthcare 指數也有二○%之漲幅。相對之下,台灣生技指數則表現弱勢,年初至今跌幅約一五%,除了先前浩鼎臨床結果失敗,造成新藥氣氛低迷之外,匯率變動、國際市場競爭也造成醫材、原料藥等出口產業受到負面影響。

不過,二○一八年或有機會迎來曙光,目前正是尋求價值投資的好時機。目前的外部條件仍有利於生技股,法人預估全球藥物市場未來五年 CAGR 為六.五%,主要來自新藥發展帶動,且美國 FDA 審藥態度積極,今年以來多種突破性新藥開發上市,包括 Checkpoint、CAR-T 等抗癌藥物、多發性硬化症、抗免疫過敏、糖尿病藥物等新藥,而潛力藥物的交易、併購金額也維持熱度。

各國政府為了降低醫療成本,未來將積極鼓勵學名藥的發展,加速通過更多產品以增加競爭。

當然,部分具競爭力的台廠,也將有逐鹿國際市場的機會。基本面持續好轉的個股會是市場資金關注首選,例如先前推薦的邦特 (4107)、東洋(4105)、麗豐 -KY(4137) 等等皆是一時之選。

培南類原料藥廠門檻高 展望成功取得歐美藥證

未來具研發競爭力的生技股仍將成為資金關注焦點,例如展旺 (4167),展旺為培南類原料藥廠,已整合下游製劑充填部分,成功取得歐美藥證,並與國際廠商合作銷售,目前主要銷售產品為 Meropenem 及 Imipenem,原料藥與針劑各佔營收一半。

培南類藥物在美國法規要求嚴格,無菌結晶製程難度高,且需專廠專用,能供應的廠商十分稀少,過去有多家競爭對手因生產廠房查廠出問題而暫停供應,市場呈現寡占狀態。培南類藥物為廣效性抗生素,市場需求強勁,短期不易被其他新藥取代,未來可望逐步增加市占率。

展旺明年成長之關鍵產品為新一代抗生素 Ertapenem,其為社區型感染第一線用藥,目前銷售持續成長。展旺於二○一四年已申請美國 P4 ANDA,目前完成查廠,預計二○一八年初有機會取得藥證。

近期另一家競爭學名藥廠 Hospira 與原廠 Merck 專利訴訟勝訴,原廠專利被判決無效,相關訴訟風險已大幅下降,有利於 Ertapenem 學名藥上市進度,目前尚無其他廠商競爭,展旺有機會成為前兩家上市的學名藥廠,未來市場潛力及利潤十分具有想像空間。

展旺規劃與大型藥廠合作銷售,有機會在明年初簽約。Ertapenem 在二○一六年原廠銷售為三.三億美元,若以兩家學名藥廠競爭來看,展旺有機會取得二○%以上的市佔率,市場潛力上看八千萬美元,可望為展旺帶動新一波成長動能與獲利來源,值得投資人持續追蹤。

來源:《理財周刊》 902 期

更多精彩內容請至 《理財周刊》

- 掌握全球財經資訊點我下載APP

文章標籤

鉅亨贏指標

了解更多上一篇

下一篇