【郭恭克專欄】高營收是高股價或高本益比的保證?

郭恭克

每股營收指的是在特定期間內 (通常為一年),公司的總營業收入除以發行流通在外的股數。從這個數字可以看出一家公司在特定期間內,其本業營運動能的強弱;每股營收越高的公司,表示其營運動能越強,反之,則較弱。

但是每股營收越高,並不代表公司的獲利一定會越高,因此,每股營收的高低,有時與股價的高低並無法存在穩定的正向關係。在西元 2000 年前後,美國就有相當多所謂『達康 (.com)』的網路公司,因在營運初期,並無法產生正的現金流入或會計盈餘,但股價卻老早就漲翻天,這使得以本益比為首的相關股票評價觀念毫無用武之地。

因此,當時市場的證券分析師就習慣以每股營收的高低來衡量股價的合理性;但是,在美國科技泡沫破滅後,網路公司股價一路狂跌,市場才真正發現,一家可以產生高額營收的公司,並不是公司獲利的保證,更不會成為股價漲跌的唯一重要條件。營收的高低是評價公司營運基本面的源頭,相當重要應無疑問,但在高營收的背後是否能同時擁有高獲利能力及高創造現金流入的能力,對企業價值而言,甚至比高營收來得更重要。

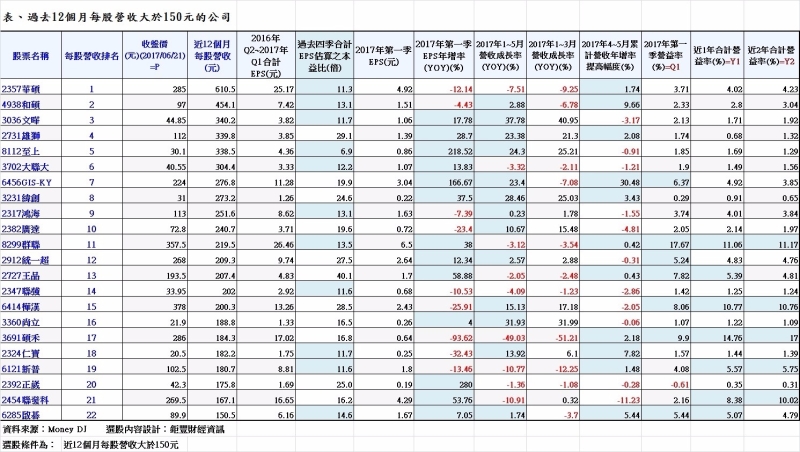

上表所列的公司是台股中每股營收排名在前 22 名的公司,每股營收都高達 150 元以上,甚至超過 300 元,但每股營收排名前十名的公司之中,有 4 家每股股價是不到 50 元的低價股,本益比超過 15 倍的公司,在十家之中亦僅有雄獅 (2731-TW)、GIS-KY(6456-TW)、緯創 (3231-TW)、廣達 (2382-TW) 等四家。

表中所列每股營收前 10 名公司,過去一年代表本業獲利性強弱的營業利益率全部低於 5%,顯示每股高營收公司若非股本較小導致其每股營收較高,則極可能屬於長期本業低獲利性公司,當產業面臨景氣循環收縮期,隱藏於高營收背後的高產能閒置率及高固定營運成本,極可能在產業波動收縮階段成為拖累公司的沉重負擔。

以每股營收排名第一名的華碩 (2357-TW) 為例,該公司過去兩年、一年、最近一季的營業利益率分別為 4.23%、4.02%、3.71%,均不到 5%,且出現緩降危機。該公司過去四季每股 EPS 合計雖高達 25.17 元,但 2017 年首季每股 EPS 為 4.92 元,相較 2016 年同期衰退 12.14%,2017 年首季營收年增率衰退 9.25%,2017 年 1~5 月累計營收年增率仍呈現負成長 7.51%。營收成長動能弱勢,且本業獲利性無法提高,應是該公司股價本益比偏低的重要原因。

再以每股營收排名第 9 名、總營收居台股首位,至 2016 年首季股本高達 1732.87 億的鴻海 (2317-TW) 為例。該公司過去兩年、一年、最近一季的營業利益率分別為 3.84%、4.01%、3.74%,亦均不到 5%,2017 年首季營業利益率雖較 2016 年同期的 3.69% 稍微提高,但每股 EPS 仍因股本膨脹因素而較 2016 年第一季衰退 7.39%。該公司 2017 年首季營收年增率 1.78%,1~5 月累計營收年增率微降至 0.23%,營收成長動能出現停滯接近零成長狀態,使其股價在 2017 年初以來雖已上漲 33.6%,但本益比仍僅約 13.1 倍。2017 年下半年營收成長動能是否能轉強,將攸關其股價的表現,而始終無法脫離低營業利益率宿命,背負台股最高總營收背後的高固定資產投資及成本,亦可能成為長期營運的最大風險來源。

顯然,每股營收或總營收的高低均無法證明公司的股價就會有不錯的表現,在每股營收的背後,公司營收的獲利能力,如代表本業獲力能力的營業利益率及其所能創造淨自由現金流入的能力,才是真正決定股價高低的更重要因素。

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

下一篇