〈鉅亨主筆室〉Fed最好以兩手策略收拾殘局!

鉅亨網總主筆 邱志昌博士

壹、前言

2016 年 9 月 10 日,因預期 Fed 即將於同月 21 或 22 日,FOMC 會議後再次升息;道瓊與 S&P500 股價指數重跌,美 10 年期公債殖利率也同時大幅上揚到 1.69%。由鉅亨網公債殖利率曲線走勢可見,2016 年 10 年期債、最低殖利率為 7 月 8 日 1.359%;之後即爬升到高水平,而在預期升息下、近期顯著再由該水平揚升。就股債互動的概念,若將債券殖利率視為股市「無風險利率」Free Rate,則當債券殖利率往上翻揚時,就表示無風險利率提高。這無論就財務理論 CAPM 模型,溢價投資報酬滋長於最大系統風險,或是股票市場投資人對本益比概念多是不利的、代表溢價報酬與本益比同時降低。每個當下股市本益比,與無風險利率呈現反比;在財務文獻上對 CAPM 模型驗證,其無風險利率大多以債券殖利率替代;且因美國公債次級市場交易非常活絡,殖利率時間序列連續性高、適合替代「無風險利率」。在計量經濟學資料處理上,常會因需要滿足驗證假說,去尋找替代變數、或將原始資料再做「處理」;如取 Log 值、或以落後一期為本期變數值等。對美國股市而言,目前股市合理本益比並非無限大,因為它的債券次級市場,成交殖利率多是正數;與歐元區過去一季情況不同。但債券殖利率升高,仍然代表股市合理本益比降低。這也是過去一周以來,道瓊與 S&P500 股價指數大幅回檔主要原因。

貳、Fed 是否既升息、又重啟寬鬆貨幣政策?

而債券殖利率的升高演變,當然是來自於貨幣市場對 Fed 升息預期;這個預期將在明後天,2016 年 9 月 21 日水落石出、塵埃落定。對投資機構而言,目前最沒有掌握到、或預期到的方案會是什麼?如果 Fed 主席葉倫與副主席費雪,在 Jackson Hole 全球央行年會的升息鷹派言論,已引發全球金融市場異常動盪;則 Fed 成員還會在明後天主張升息?若此時此刻美國不僅是實體經濟,如製造業採購經理人指數 ISM、與密西根大學消費信心指數 CCI 多已疲乏;若再加上升息的股債齊跌?那豈不糟糕透頂?其實葉倫主席在 Jackson Hole 談話中留下伏筆,她說未來在聯邦資金利率上揚過程中,若有必要則仍將執行資產購買計畫;就是重新啟動 QE、或各種寬鬆型態貨幣政策。這也意味 9 月 21 日 FOMC 會議中,除針對美國 GDP 成長情勢討論外,Fed 成員必然也會針對金融市場穩定、提出護衛或穩定方案。

就依主席葉倫 Jackson Hole 暗示,從當時鷹派談話到現在升息預期所引發的風險,是否也在 Fed 的預料之中?如果答案是肯定,則 Fed 升息決策極有可能就依照市場預期。FOMC 會議會將 Federal Fund Rate 升高一碼或是一碼半。但若 Fed 成員評估後認為,自 Jackson Hole「引蛇出洞」後,金融市場亂象已是出乎預料外;則 Fed 將會考慮是否暫時停下升息腳步。或是就如葉倫的暗示,一手進行升息、另一手重啟短期 QE 策略。這也如同仿效英格蘭銀行脫歐公投後,於 2016 年 8 月重啟半年英鎊 QE 策略一樣。由美國 10 期債殖利率周曲線圖僅見,2015 年 12 月 27 日 Fed 首次升息後,2016 年初殖利率形成利空出盡,債券價格不跌反漲;這次升息是否也會是如此複製?對美國經濟而言,當時時空與現在迥然不同;就景氣循環觀點,當時時間點是在景氣即將落底階段。但無論是當時或是現在,全球各經濟體面對最近期的景氣高峰期,多在 2015 年 4 月。

2015 年底景氣即將暫時落底,而此時景氣處於復甦初期。經濟學家對 2016 全年各季 GDP 預測、與後來事實趨勢的確是,第一季是為谷底期、第二季是為復甦、第三季則為成長期、第四季則略高於第三季。以此對照到股票市場,則股市低點的確發生在第一季、高點也是在第三季;第三季之後股市是否會再衝出一段高點?主要關鍵繫於對 2017 年各季 GDP 成長率預測。如 Fed 真的想採取兩手策略,則可能會將升息數碼拉高,如升高 2 或 3 碼等。重啟 QE 是為金融市場買進,升息將會造成系統性風險的保單;在此條件下 Fed 或可再放手,將 Fund Rate 拉高到該有水準。依照 FOMC 升息的依據原則 Tailor Rule,在目前美國物價與失業率缺口下,貨幣市場名目利率應在 2% 到 2.5% 之間。如果 Fed 這次重啟 QE 並升息 3 碼,則 Fund Rate 會一口氣將 Fund Rate 高到 1% 以上。雖然重啟 QE 會被認為是寬鬆,但若將 Fund Rate 一口氣拉高至此,則往後金融市場必將不會再把升息當兒戲,此後會認真看待 Fed 升息;未來每六周一次 FOMC 會議前,必將無人敢再看輕 Fed 升息決心。重啟短期 QE 可防範股債市,對升息的過度反應 Over Reaction、或是流動性與極端風險。

叁、升息會使新興國家股債市發生系統性風險!

但這樣升息幅度,對新興國家股市又將如何反應?依台股投資結構見到的是,在成交量並未顯著增大市場中若跌勢形成。則已開溜或是獲利了結的是外資,而未來會有壓力再由股市撤退的,必然又是在高檔的融資餘額者;這些以無風險資金借入投資者,在下跌過程中帳面損失突然增加,會發生擔保品價值不足、或需要增加融資借貸保證金的壓力,形成被逼近斷頭邊緣。而在台股多已除完權與息後,長期潛在投資者在跌勢尚未清晰可見下,將會採取守株待兔策略。若此則短期間迫切需要買股者,就只剩融券回補的獲利了結買單。因此融券餘額減少與融券回補速度,關係到台股回檔速度與幅度。以財務理論詮釋,融資是屬於多頭的風險偏好者,因為他們以無風險利率借入資金投入股市;同樣融券則為空頭的風險偏好者,因為他們除賣掉股票之外,還使用融券進行放券。這些「借入」投資者因有資金利息或融券保證金隨侍在側,造成此類風險偏好者的投資循環大多是短線;其行為標準模式是,融資是有賺就賣、融券是有賺就補。因此在股價下跌過程中,融券餘額因回補而減少速度會相當顯著。多頭必需擔心的是,如果跌勢是急速則融券者補完後,升息效應若還在發酵,則潛在投資者必然會繼續等待系統性風險全部發酵後,再進入市場進行風險溢價報酬投資;就是要等急跌、多頭摔到鼻青臉腫才會去撿便宜貨。

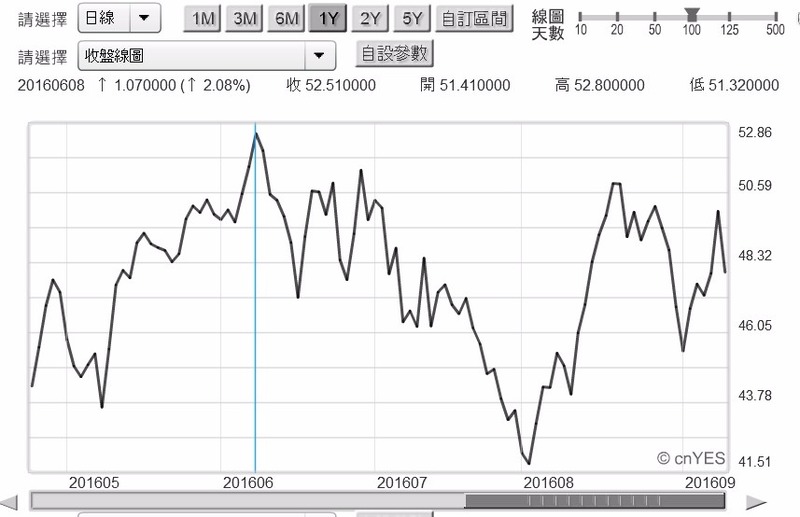

在魚與熊掌不可兼得情境下,Fed 若展開兩手策略,既升息又重啟 QE 去穩住股債市,則金融市場情勢將會是另外一番局面。但若 Fed 的確要讓全球貨幣市場認定,從今而後就是升息循環;則債市多頭也會陷入泥巴中,而股市下跌也無法迴避。依此預估則對金融市場傷害最小的策略將是升息一或二碼,當然也搭配短期寬鬆資產購買計畫,或公開市場操作。Fed 難道只會為金融市場穩定而既升息又重啟 QE 嗎?實體市場的未來又將如何反應?由代表有效需求油價演變檢視;其實在 2016 年 6 月 8 日時,北海布侖特原油已由 2016 年最低價 27.1 美元 / 桶、上揚至最高價 52.51 美元 / 桶;之後多在 40 美元 / 桶至 50 美元 / 桶區間游走。這代表實體經濟在去化庫存後,新有效需求並未浮現;52.51 美元 / 桶代表通貨緊縮情勢,是由 2016 年 1 月 19 日谷底期觸底反彈後高檔區;當天台股加權股價指數為 7,715.48 點。截至目前台股指數最高點為 9 月 7 日 9,259.07 點;此一發展相當符合各季 GDP 趨勢,台灣第四季 GDP 成長率高於第三季,因此高點發生於 9 月 7 日。但若未來油價趨勢仍區間盤整,則代表實體經濟引伸性需求無法再往上,則經濟政策將如何再使力?是否美國經濟政策,也一如中國 G20 杭州會議結論共識,由貨幣寬鬆轉進財政政策?

肆、結論:財政政策對股債市有長期穩定效果!

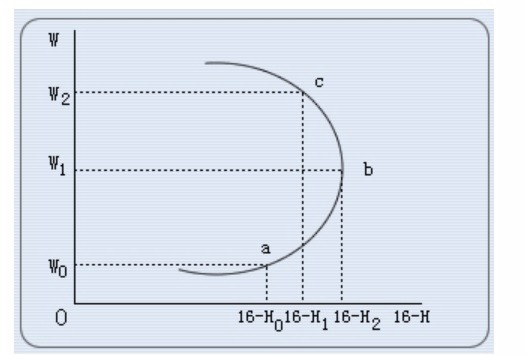

有效的財政政策的確可以改善,消費者可支配所得、企業資本支出。由個體經濟學消費者效用理論可驗證前者,由廠商理論可找到後者的政策思維。在勞動薪資或是工資為被減數,減數為房屋租金等假設下,財政政策可鼓勵屋主以降租金方式,降低消費者對生活住宅、並對零售業者店面租金成本的助益;或是以正面迎戰方式、提高勞工生產力,拉高勞動薪資上升速度,使它遠高於住宅租金成長。就勞動經濟學理論,在總體經濟勞動市場供給與需求雙方,會存在著供給曲線會後彎現象;也就是增加實質工資到一定程度後,勞動供給量會不增反減。如圖四,若將橫軸當成勞動者勞力工給量,而將縱軸視為實質工資。則當實質工資上升到圖上 b 點後,勞動者就不會想再多提供勞動時數,也就是不想再加班、寧願休息了。Fed 或是白宮經濟學家,應有能力運用計量經濟模型,去找到美國總體經濟勞動市場中的 b 點;也就是勞動供給曲線後彎前的柺點。之後再以財政租稅政策,鼓勵廠商對科技生產工具的運用,提高廠商生產效率;同時拉高勞工實質所得,將勞動供給曲線移動到 b 點。

在拉高實質工資過程中,與消費者效用曲線一樣;會出現替代效果。如將實質工資視為產品價格,則當價格變動時會產生兩種效果,一為替代效果、另一個為所得效果。學者 Hicks 與 Slutsky 認為,兩者區別在於前者認定實質所得改變,但勞工對休閒與工作時數、兩者分配比率不變;在這種情況下提高工資會造成工作意願增加。而後者是假設實質所得不變,而對工作與休閒相對分配改變;當工作由正常財轉為劣等財時,則勞動曲線將開始後彎;總之後彎的曲線大多是因為所得效果所致。唯無論運用哪一種財政政策,它的過程需由立法通過到預算動用等,時間多是緩慢、曠日廢時、立竿但無法馬上見影;但這種政策對金融市場會有消極長期穩定效果;「無魚蝦也好」不是嗎?

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇