〈鉅亨主筆室〉升息預期已掀股市惡浪!!

鉅亨網總主筆 邱志昌博士

壹、前言

如果現在股市與債市,多生存在負利率狀態中;則我們必需反向思考,那就是目前主要股市、本益比是否也是無限大。本益比是由利率、或替代性債券殖利率、即投資學教科書上「無風險利率」(Free Rate) 所決定。低利率則股價可享的本益比高,高利率則股價可享本益比則低。那零或負利率?則其可享受本益比變成無限大。換言之,德國法蘭克福、法國、美國道瓊、S&P500 等股價指數股價,股市本益比已經由最低爬升到近無限大∞?由個位數攀高到兩位數,最後成為無限大本益比。這種型態股市對投資者是利多?還是利空?長期所有資產價格多是一個循環,它也會隨著總體經濟、產業景氣、公司產品生命週期循環呈現上下起伏波動。股價本益比也會隨資金鬆緊趨勢,出現由高到低、及由低到高的循環起落;若 18,500 多點的道瓊、或是 10,500 點法蘭克福股價指數,目前多是在無限大本益比狀態。則當公債市場遇上資金緊縮,債券殖利率回復到正值時;那不就是貨幣市場得恢復到,非零與非負利率水準;而目前無限大的本益比,不也要往回向下修正?換言之,目前無限大的本益比,不就是曾經實施過 QE 政策、歐美股市資金登峰造極最高點;在升息或是資金緊縮、與實體經濟無法僅跟上來趨勢下,多有多少下跌風險與空間?

貳、用提高利率去提升可支配所得,是 Fed 不得不的反向思考!

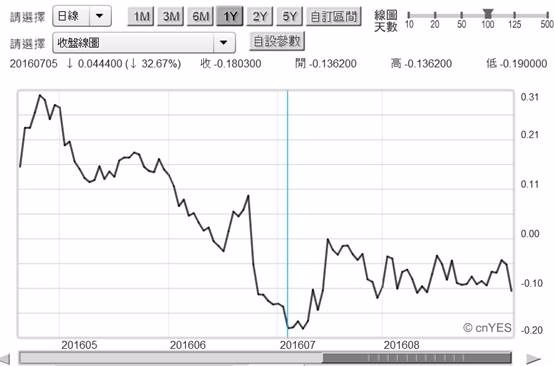

自 2014 年 6 月歐洲央行實施負存款準備率、及 2016 年 1 月 19 日、日本央行實施負利率;今 2016 年 5 月全球債券市場,出現約 10.7 兆美元以上負殖利率交易。在這段由正數利率、進入負利率轉折點上,法蘭克福與日經 225 股價指數、美國道瓊與 S &P500 股價指數,並沒有顯著持續向上推升。自 2016 年 2 月 22 日及同今年 7 月中、日本與德國 10 年期公債,接續進入負殖利率後;股價合理本益比就成為無限大。目前本益比可能是無限大,與於歷史高檔不墜的股價指數,共處一室、形成命運共同體。在財務理論上,期間的定存利率或替代性公債殖利率的「倒數」,就是市場股價合理本益比;零利率或負利率如 - 0.01% 的倒數就是無限大。若就以各國股、債為討論對象;如果這麼高的本益比只能成就,目前我們所見到的、10,600 點的德國法蘭克福股價指數;那當哪一天日本、與德國兩國公債殖利率,回到正常軌道正數後;則股價是否會由最高雲端往下回落?而進一步可能會讓多數金融資產價格形成泡沫化?而在本益比已無限大的此時,歐洲央行還會再丟入更多資金,去推進股債市的上揚?就像宇宙膨脹論一樣,在無限大的空間中、再度無限擴大到無限大。如果股市還要再膨脹大漲,是否還要來一次破壞性爆炸?這才能使「無限大」的空間再度膨脹成「無限大」,而股市也可以這樣不必回檔、就可以藉由寬鬆資金膨脹力量,再把股價指數向上推升?因此在負利率環境下,所形成本益比無限大現狀,由循環性或無循環性觀點來看,多是相當有風險的。如圖一,德國 10 年期公債殖利率,在 2016 年 7 月 5 日時跌成負殖利率交易;0% 的倒數不就是無限大?

若將以上邏輯討論轉向美股,則在觀察與研究一年多總體經濟數據演變後;投資者會漸漸清楚 Fed 想法。Fed 目前政策針對核心目標,就是何時再升息;Fed 有刺激經濟成長使命,但也必然理解股價指數與房地產價格高檔風險性,與對實體經濟所產生的負面效果。在正常邏輯下,高檔股價必需要由,不斷成長的「企業獲利」;與強大的「消費信心」去支撐。而如果在核心物價中,「工資」成長拚不過「房屋租金」,而使消費者「可支配所得」停滯不前,進而使代表消費信心的「密西根大學消費者信心指數」(CCI) 持續下降、且「製造業採購經理採購人指數」(ISM) 也低迷情況下;居高不下的股價指數,能否繼續等待 CCI 與 ISM 的爬升?

山不轉則路必需轉彎;在政策執行彈性思維下,如果短期無法將工資成長幅度與速度拉高,則或許可換個方式,將消費者的存款利息收入提高,並壓低房屋租金的繼續成長;以反向思考方式提升可支配所得。在股價 V.S. 企業獲利、房屋租金 V.S. 消費者的可支配所得互動中;自 2015 年初, Fed 等待實體經濟恢復高昂活力結果是,房屋租金上揚速度仍比工資快;股價成長速度比企業獲利顯著。因此如果要增加消費者可支配所得,Fed 若用反面思考,去降低或減少被減數、即房屋租金,且以升息去降低股價本益比。讓實體經濟與資本資產價格結構可相稱不背離,則或將有助於資產價格穩定,促進實體經濟的發展。消費者需要的不但要是工資薪水成長,也要使可支配所得增加。在工資成長過程速度放緩下,對一個以租屋生活上班族而言,租金顯著降低是可增加「可支配所得」的;也就是 Fed 若以消極方式提振消費信心,最後或許能增加美國經濟成長率。而在久等、或苦等 CCI 與 ISM 崛起,不易在短期內見到情況下,提高利率壓抑房屋租金、與防堵股價指數泡沫化,或將可能成為 Fed 不得已的政策選擇。

叁、消費信心指數 CCI、與採購經理人指數 ISM 疲態清楚可見!

2016 年 9 月 7 日本文已提過,美國密西根消費信心指數 CCI 短期緩降,與長期約兩年多以來低沉。無獨有偶、上週 9 月 6 日公佈美國服務業採購經理人指數 ISM,及製造業採購經理人指數 ISM,多創下「期間比」最低。其中服務業 ISM 指數,由 2016 年 7 月的 55.5 點大跌至、成為 2016 年 8 月的 51.4 點;而製造業 ISM 指數則由 7 月的 52.4,重跌至 8 月的 49.4 點。前者創下近 6 年又 6 個月新低點。而後者情況則更嚴肅;它是 2008 年 11 月以來,2009 年 3 月 Fed 動用多次 QE 政策後最大單月跌幅;也是 2010 年 1 月以來新低點。其實在更早些、2016 年 9 月 2 日,美國商務部公佈「企業新接訂單」時,美國實體經濟的無奈、與疲憊就已顯現。2016 年 7 月美國「企業新接訂單」,出現連續 1 年又 9 個月增加率衰退趨勢。這是美國「企業新接訂單」自 1992 年,葛林斯班任 Fed 主席、及柏南克主席期間過後最長的遲緩期。由這兩項經濟數據時間序列演變,赫然見到在美國社會表面繁榮的背後,卻消費信心趨緩、有效需求不振;且企業製造業 ISM 疲軟跡象漸漸趨於明顯。

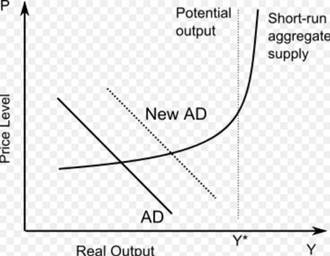

古典經濟學派認為,總體市場均衡是由「總合需求」AD 與「總合供給」AS,這兩隻看不見的手所形成。當這兩隻手形成剪刀差時,美國經濟學家目前所預期到的場景卻是,「均衡國民所得」Y 與「物價水準」P 多是會 Slowly 地。由圖三,目前美國總體經濟中的 AD 線,並沒有向 New AD 移動;因此 Y 與 P 多在低檔,P 與 Y 多沒有要向右上方移動,AD 與 AS 多處在左下方區域中。凱因斯學派認為,要 AD 向 New AD 移動,則需要權衡財經政策,包含擴大政府財政支出與寬鬆貨幣政策,以此增加人民可支配所得,在消費者信心 CCI 指數增加下;最後推動 AD 曲線向右上方移動。過去 6 年時間中,美國就是仰賴 Fed 多次 QE,以弱勢美元去促使「企業新接訂單」增加、維持 ISM 成長、增強 CCI 指數;這是 QE 期間中美國經濟成長率,多能達到 2.5% 甚至 3% 以上原因。但當 QE 必需結束前提下,ISM 與 CCI 指標緩緩下跌;這或許也是 Fed 一等再等原因,它寧願用最大耐心,等候 CCI 去推動 AD 曲線。但以目前美國金融貨幣市場,與實體經濟兩者之間發展;兩者已失去平衡。貨幣市場長期處於低利率,尚未正常化的資金成本狀態;而股價指數則仍處高檔區不墜。

肆、結論:美國財經政策就要轉向!

如果將中國對過剩產業的去化,「供給側改革」視為總體經濟結構改革;則美國 Fed 的 QE 退場與緩升息就是同出一轍了。美財長 Jack Lew 在此次杭州 G20 會前後所言,全球各國應思考以財政替代貨幣政策。當財政擴張措施開始上場,則 Fed 寬鬆勢必完全進入中性與偏緊階段;Fed 副主席費雪也一再示意,Fed 在 9 月的升息,對他而言多是肯定的。Fed 主席葉倫則說,無論在那個利率水準下,Fed 多還可以進行資產購買計畫。換言之,未來進行升息過程中,Fed 已買了保險;這項保險就是 Fed 隨時多可以,因為金融市場系統性風險發生,而再次使用寬鬆貨幣政策。這也意味著,對升息所可能引發的動盪,Fed 已有備而來。升息與擴張財政政策並行,美國式的這種經濟結構性改革,可能也會成為未來全球主流經濟政策。

(提醒:本文是為財金專業研究分享,非投資建議書;不為任何引用本文為行銷或投資損益背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇