〈FinTech〉人人可當銀行 P2P存有4大風險

鉅亨網記者張旭宏 台北

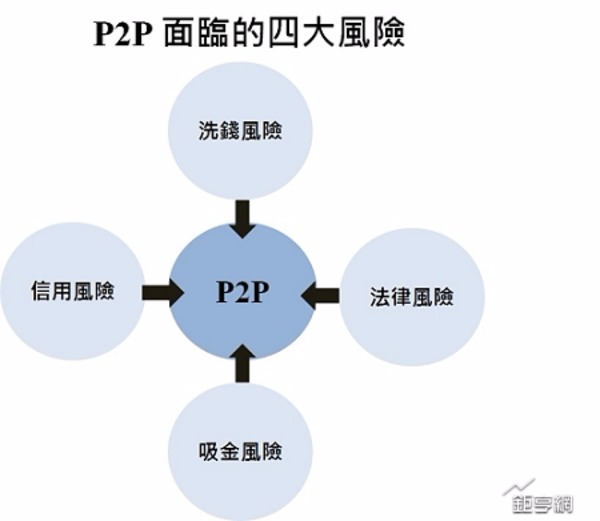

P2P(peer to peer lending)是利用網路與平臺達到借貸的機制,平台協助媒合,資金取得更加方便,因此可以說人人都可以當銀行,傳統銀行業根本「挫咧等」,但由於目前無法規可管,因此透過P2P借貸仍會存在包含法律、吸金、信用及洗錢等四大風險。

天下沒白吃的午餐 法律風險優先考量

P2P出現將全面搶走傳統金融業的生意,雖然資金取得變得容易,但首先須注意的是法律風險,金錢何時交付?決定金錢借貸契約何時成立,一旦無法證明已交付借款,將會使得契約不成立。

借貸難以暫時判斷年紀 借貸風險提高

另外未成年借貸風險,未滿7歲未成年人,無行為能力,所訂立借貸契約無效;7歲以上未滿20歲未成年人,所訂立契約,須經法定代理人承認,才為有效,但P2P借貸難以判斷雙方是否為成年人。

透過第三方借貸 恐有吸金疑慮

另外就吸金風險來看,P2P貸款的運作模式,是借貸雙方並無接簽訂債權債務契約,而透過第三方先行放款給資金需求者,再由該第三方將債權移轉給投資人,專業放貸人與債權移轉的模式組合,其中信用評價所使用的資料往往並不全面,或很難準確的覆蓋到所有的借款人,造成後期的資金風險。

資金流量小遊走法律邊緣 利用平台洗錢

最後信用風險,則是由於資金流量規模較小且風險較高,銀行若不給此類P2P公司資金信託服務,便會提供不肖業者進行詐欺的機會,因此未來針對資金託管勢必會有重點要求,至於洗錢風險,因P2P貸款之借貸雙方多為不屬於政府管制之業者,甚或僅為一般民眾,是以構成有心人士藉此平台進行洗錢,因此金管會近期將把P2P透法規將以納入管理。

P2P貸款全球趨勢 預估逾60個國家產生

P2P貸款平台有別於傳統的貸款媒介,按照投資者個人或法人,對投資者的風險喜好提供無擔保的信貸. 透過非傳統的授信模式,例如運用大數據,加上傳統的授信如FICO 分數。在2014年中小企業借貸平台大部分發生在中國、美國及英國,預估未來至少有60個以上的國家將產生相關平台產品。

- 免費體驗模擬交易 投資全球熱門資產

- 掌握全球財經資訊點我下載APP

上一篇

下一篇