長建併電能 奪600億現金 派5元特別息 李澤鉅接班現脈絡

鉅亨網新聞中心 2015-09-09 08:52

繼早前的世紀重組後,長和系再有大動作,李澤鉅「一手湊大」的長江基建,把系內「元老公司」電能實業合併,李澤鉅接班的脈絡愈來愈清晰。 圖片來源:香港明報

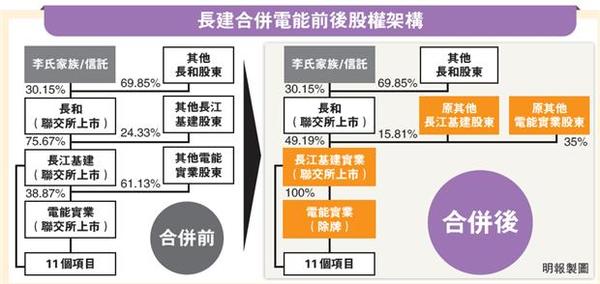

長江基建(1038-HK)主席李澤鉅昨(8)日宣布以每1股電能股份可換1.04股長建股份比例,把近40年歷史的電能實業(0006-HK)合併。交易完成後,長建將坐擁電能近600億元(港元,下同)淨現金,以滿足日後的發展,同時計劃向股東派發每股5元特別股息,電能亦將功成身退,撤銷上市地位。

香港《明報》報導,若說長和系首階段重組,是為李嘉誠家族第二代接班鋪路,這次長建合併電能,更能清楚看到李澤鉅接棒的脈絡。長建是系內欽點基建業務旗艦,由李澤鉅「一手湊大」;電能主席霍建寧昨日缺席記者會,種種迹象顯示這次交易是由李澤鉅操刀。

他昨日甚至罕有地向記者提及決策過程,稱自己「上周三收到郵件,要等確定合併事宜,上周五參加北京閱兵儀式回來後,立即在下午通知董事,一併計算好前5日收市價,周一召開董事會議,至昨日最終拍板」。

近年長建在歐洲積極進行收購,但由於缺乏資金,往往要伙拍電能或母公司長和(0001-HK)。自去年初分拆港燈(2638-HK)上市後,電能一直坐擁大批現金,卻無用武之地,截至上半年電能現金高達677.96億元,淨現金達578.58億元,相比長建淨負債約101.13億元。合併後,扣除約200億元的特別股息,壯大後的長建仍將擁有近500億元現金。

李澤鉅坦言,基建是超級資本密集行業,合併後長建現金增加,可以爭取更大型的合約,有助進一步提升市值,而且兩家公司可分擔風險,不用聚焦在一種行業和地區。另外,長建的公眾持股量由25%升至50%,增加了流通量,故交易是「百利無一害」。

有日資分析員表示,這次交易最大得益者當屬長建,不但可以好好利用電能的現金進行收購,長建更有可能在電能退市後,取而代之成為恒指成分股,屆時環球的指數基金將要追買長建股份。另一方面,母公司長和亦受惠,因為交易後長和持有長建股權降至49.19%,雖仍然是控股股東,但長建的債務不再以附屬公司入帳長和。

對於每股5元的特別息,李澤鉅強調,總額大概200億元,是電能所持現金的1/3,數額不小,按邏輯不應該派,更應該留在公司,但因為顧及到電能股東感情,或希望有「現金暖暖袋」,而且每股5元不會影響到公司發展的大方向,不介意讓股東「開派對」。

交易尚待長建及電能的獨立股東、法院及上市委員會批准,集團預期在10月底前向兩公司股東發出通函,計劃在明年初完成合併。交易完成後長建將改名為「長江基建實業」,每手買賣單位改為500股。

事實上,「開派對」的可能是長建本身,因為長建正是交易的最大贏家。瑞銀表示,交易完成後長建等於完成一次集資,加上精簡了集團架構,有利集團進行收購。「交易釋放了雙方的價值,長遠來說看好長建的發展。」

中信里昂的報告亦指出,這次交易可讓長和系內的現金得到更好的分配,因為長建一直缺乏資金,電能則有充裕的現金。但該行不認為交易釋放的價值會像上次長實收購和黃這麼大,因為當時長實及和黃的股價較每股資產淨值存在大幅折讓,這次情况卻不同。而且該行關注,合併後集團將難以執行一向採取的「慳稅」策略。

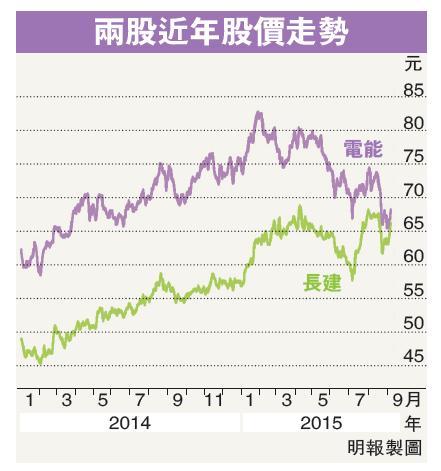

香港《文匯報》報導,根據合併方案,每股電能可交換1.04股長建股份,換股比率是由長建與電能截至本月4日的5個交易日的平均收市價而定。合併後,電能將撤銷上市地位,而長建則會易名為「長江基建實業」,每手買賣股數會由1000股改為500股。而長和持有長建的股權將由目前75.67%下降至49.19%。預計合併將於2016年初或之前完成。

長建合併電能撮要

■每持1股電能換1.04股長建

■電能將撤銷上市地位,0006將消失

■長建將全資擁有電能,改名為長江基建實業,在百慕達註冊

■長建擬每股派5元特別中期股息

■長建每手買賣單位由1,000股改為500股

■10月31日或之前向長建股東寄發通函及向電能股東寄發計劃文件

■合併方案將於2016年初或之前完成

■長和仍是長建控股股東,持有長建49.19%股權

長建電能合併的5大好處及作用

1,結合長建廣泛的投資經驗及電能巨額現金結餘,投資環球基建;

2,合併後公司具更強資產負債表及資產規模,增強競投項目的優勢;

3,更有效平衡風險,資產組合多元化,覆蓋不同基建行業及地域;

4,整合兩公司的管理專才,更有效運用資源;

5,提高長建公眾持股量及股份流通性。

資料來源:香港文匯報

圖片來源:香港明報

- 掌握全球財經資訊點我下載APP