〈鉅亨主筆室〉經濟成長的「真藥方」?

鉅亨網總主筆 邱志昌博士

壹、前言

全球經濟未來必然走向:在資金寬鬆環境下,去過高槓桿、去多餘產能、即結構改革;這才是經濟成長與股市長多「真藥方」。但如果未來經濟發展趨勢,不聽寬鬆貨幣政策使喚;則國際貨幣基金(以下皆稱:IMF)可能得提神注意,全球「國民生產毛額」(以下皆稱:GDP)規模。若未來全球GDP成長率,不幸由趨緩進入衰退,即GDP成長率由正轉負數,則代表這一系列對凱因斯,貨幣政策新革命失敗了;IMF必需提出,新全球貨幣體系改革方案,以免發生惡性通膨、甚至造成全球貨幣體系瓦解。

2016年2月27與28日,G20財長與央行總裁於中國上海開年會。全球前兩大經濟體,中與美國財長樓繼偉、Jack Lew成為年會焦點:一、前者認為全球寬鬆貨幣政策,對經濟成長刺激,已進入「邊際效果遞減」階段,為求未來經濟再成長,應進行結構改革;就是中國「供給側改革」。二、Jack Lew認為,歐洲與中國多應該運用財政政策;此時並非危機時刻,因此不必運用「處理危機手段」。三、其它新興國家認為,G20應再出面召開一次「新廣場會議」(New Plaza Accord),解決各國匯率競貶問題,以求全球貿易成長、帶動經濟復甦。

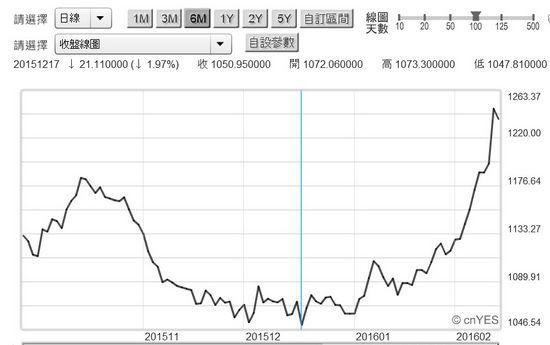

圖一:廣場會議後日圓兌換美元貶值歷史,摘自維基百科

貳、若要造化軟著陸、未來人民幣非貶值不可?

幾大議題中最敏感為「新廣場會議」;提到廣場會議、它的另外一個代名詞就是「全球央行聯合干預匯率」。1985年9月22日美國、西德、法國與英國及日本等五個國家,在紐約廣場飯店秘密協議後,會後以拋售美元方式,干預全球外匯市場;希望能夠以美元貶值方式,解決美國貿易與預算赤字問題。如圖一,開完紐約廣場會議,自當年9月22日後三個月內,日圓兌換美元由250兌1美元,急升到200日圓兌換1美元。三年後日圓與馬克等貨幣,分別對美元升值86.1%、70.5%;英國英鎊兌換美元升值37.2%,法郎兌換美元升值50%以上。不僅非美元的主要貨幣升值,其它非主要貨幣也跟隨抓狂,如義大利里拉兌換美元升值達46.7%,加拿大貨幣升值11%以上。但美元貶值後的結果卻是,美國貿易赤字仍嚴肅;但也為日本及其他新興國家,創造了一次經濟泡沫。唯泡沫破裂後的苦不堪言,遠超過泡沫時的趾高氣揚。

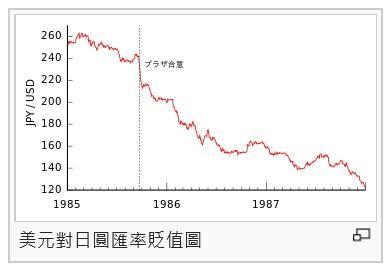

圖二:美元指數日曲線圖,鉅亨網首頁

1990年經濟泡沫破裂後,日圓兌換美元匯率仍持續升值;但國際熱錢已停止蠢動,新興國家經濟成長與資產價格隨之滑落,造成景氣收縮調整期達13年之久;2003年到達谷底後才恢復活力。此次新興國家並沒有提到,全球準備貨幣戰爭所引發,匯率不均衡問題應如何調整;是要以干預匯率,或是美國需再次啟動量化寬鬆政策(以下皆稱:QE),讓美元弱勢下來,讓熱錢再度流竄於新興國家?再度讓美元貶值?另外一方面,國際投資銀行、或保守派經濟學家,對「新廣場會議」認定卻是,目前主要貨幣中該貶的是人民幣、其次才是美元。因為由全部經濟活動力層面檢視,他們認為中國已到軟或硬著陸關鍵;人民幣不貶值是無法軟著陸的,「硬著陸」是GDP規模摔得鼻青臉腫。在國民經濟所得方程式:Y=C+I+G+(X-M)活動中,經濟學家已想不出,中國除繼續以貿易盈餘(X-M),這一項協助Y(即GDP)成長外、就是以人民幣貶值方式外;還有何經濟政策妙方,為軟著陸鋪紅地毯。雖然國務院與地方政府,正以穩健速度進行債務置換,樓繼偉也回應美國財長,中國可擴大財政赤字、以G刺激 GDP。但中國地方債達22兆人民幣以上,企業債總額也偏高,資產泡沫化疑慮持續存在,還有餘力進行公共支出嗎?

但若「新廣場會議」協商結果,並非要讓美元弱勢、滿足前Fed主席柏南克訴求,而卻是要讓人民幣貶值;則是否又將啟動新一波全球貨幣競貶戰爭?此次G20會議除中美兩國外,多數新興國家就夾在,不讓人民幣貶值,則中國經濟可能硬著陸,這將進一步帶衰全球股市;但要讓人民幣貶值,又會再度陷入貨幣戰爭中。這也不是、那也不對、兩難處境中。新興國家認為,最好就讓美元再貶值,使熱錢再流入新興市場,讓資產價格再上揚;即使再創造一次資產泡沫、可能也在所不惜。但美國財長Jack Lew認為,現在不是危機時候、不能用「處理危機手段」瞎搞,也就是美國不同意再用權衡貨幣政策;等同否定再用QE政策、或讓美元重貶政策;美財長不同意新興國家所提「新廣場會議」。財長認為,Fed目前正進行的升息、貨幣正常化策略,已足夠讓美元恢復正常態勢;且Fed以緩慢之姿進行,盡量避免會讓熱錢全部快速回流美國、進而帶衰新興市場。財長也不認為,現在是該讓人民幣貶值時候。雖然人民幣貨幣匯率改革、即升值已告一段落;但根據市場交易正常法則,該貶值時還是應貶;Jack Lew指的是人民銀行匯率自由化改革時,如擴大波動區間、或是開盤中間價由市場決定等等。換言之,美國同意以人民幣,可能出現的貶值慣性波動,換取人民幣由「管理浮動」(Dirty Floating)、進入「完全浮動匯率制度」(Full Floating System);但不同意以協議方式讓人民幣貶值,去求取中國對外貿易競爭力。

叁、G20中議題就是投資機構「可趁之機」!

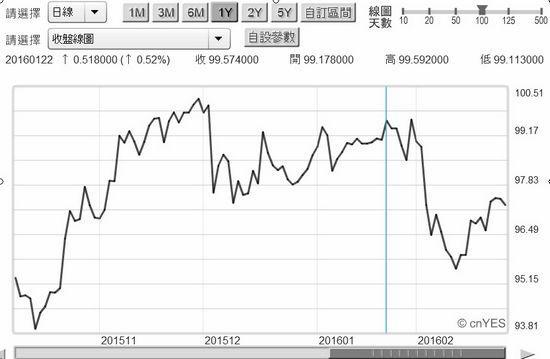

但眾所周知,美元與人民幣多已、或將是準備貨幣。這兩大貨幣貶值將引發其它新興國家貨幣升值,也影響新興市場出口貿易,不利於其GDP成長。但若人民幣不貶卻引發中國硬著陸,則全球可能又要來一次金融風暴。投行經濟學家認為,以目前全球貿易成長趨緩情況,要維持6.5%以上GDP成長率,在尚未轉型到消費內需大國前,人民幣對其GDP成長有效匯率,至少應在1美元兌換7元人民幣或更貶。日前2 月26日,人民幣兌換美元為6.5368兌1美元;換言之,人民幣至少還要續貶7%以上,始能功德圓滿。

圖三:人民幣兌換美元匯率日曲線圖,鉅亨網首頁

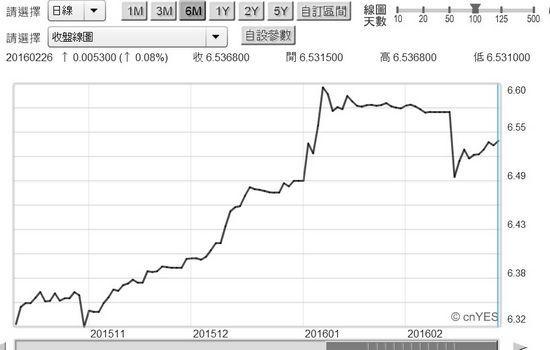

非常顯然地,目前世界各國經濟成長希望落在美、中兩國身上;美國目前狀況穩定,但深怕中國撐不下去。一旦中國硬著陸,則全球通貨緊縮調整期只會拉得更長。但要使中國經濟不硬著陸,以各國財長與央行總裁思考方式,只有以人民幣貶值達成。這次G20之所以會塑造出這樣氛圍,可能是來自於2015年8月起,人民幣匯率改革與經濟指標下滑開始。2015年第三與四季,本文驗證後也曾為文提過,2015年8月11日全球股市突然大跌一波,追溯兩大主因多在中國市場,一為人民幣外匯市場開盤中間價自由化,再者是中國製造業採購經理人指數(以下皆稱:PMI)再往下沉,確定短期內難再爬到50%以上。這兩大病痛在2015年底、續2016年初又發作一次;又造成再一波美股與全球各國股市大摔。國際金融市場對中國經濟、匯率因素的敏感,已可演變到逼使全球股市風聲鶴唳。避險基金大師索羅斯,在2016年初瑞士達沃斯,年度經濟論壇火上加油,他老人家直指中國經濟硬著陸風險是否可避免,是今年全球金融與經濟發展最核心關鍵。大師不僅對中國經濟保守,其管轄的避險基金已早一步,放空美股S&P 500股價指數。Fed前主席柏南克在亞洲金融論壇(AFF)上也稱,美元貿易加權指數已在高檔,幫大家撐了兩年;意思是美元指數已有高估之虞,請開發中國家「手下留情」、不要再炒高美元了。大師放空S&P 500訴求,是衝著中國經濟硬著陸而來,其量化指標就是GDP(季資料)、先行指標就是中國製造業PMI指數(月資料)。柏南克認為美元指數過高,貼近新興國家觀點;但雙方訴求目的不同,前者在貿易盈餘、後者為資金回流到新興市場。

圖四:美股S&P 500股價指數周K線圖,鉅亨網美股

肆、若貨幣政策新革命失敗、則全球貨幣本位制度將再調整?

G20是一個建立在布列敦森林會議下,與國際貨幣基金(即IMF)、世界銀行(Word Bank),同列為三個在1944年後,全球黃金與美元「雙本位制度」下主要的貨幣、匯率、金融管理機構;但G20是為非正式組織,是之後才在1999年12月德國柏林成立。G20每年會議題與問題、及其所提對策,多會主導當年全球經濟發展。此次上海G20會議凸顯,中國在世界經濟地位已異於過去,雖尚未能達與美國並駕齊驅,但已成未來影響全球經濟關鍵。G20會議雖針對全球經濟與金融市場發展問題,但在所有問題解決方案,卻常也給投資銀行顯著策略指引。以投行經濟學家思考方式,如果中國真要求「新廣場會議」,那就意謂中國真可能撐不住,不貶值就會硬著陸。那類似2016年初人民幣貶值趨勢、或是在岸人民幣CNY與離岸人民幣CNH套利風潮,也可能再興波瀾。而若「新廣場會議」目的是希望美元貶值,則期貨市場美元指數合約,可能成為短空套利對象。由上述討論,其實已可充份感受到,目前全球經濟或是金融最大矛盾是,新興國家要求美國再度進行權衡寬鬆貨幣政策,最好是再來幾次QE,讓新興市場資產價格再生龍活虎;但顯然不被美國所接受。美國財長希望,各國以財政政策解決問題,甭想再動用「危機策略」思維,這也凸顯美國對經濟循環起落俱長期歷史觀,海海人生、有起也會有落。

在這麼複雜與立場不一的討論下,在旁觀戰的IMF經濟學家認為,中國必需要持續進行金融市場改革,尤其是貨幣市場「利率自由化」。什麼是「利率自由化」,就是金融業開放民營,業者競相在放款市場中以降利率進行廝殺,以利於民營中小企業融資。這原則本就是中國金融長期改革主軸,但中國執行此一原則時,並非完全只開放金融業民營。國務院或人民銀行,近期有關資金寬鬆貨幣政策,已在「穩增長、調結構」中見真章。人民銀行一反過去兩年來,降息降準等寬鬆貨幣政策,近期只以債券逆回購方式,在貨幣市場舒緩拆款利率上揚。在其所提資本市場改革方案中,則側重於債券市場發展;金融監管單位也希望,進一步建立健全債券市場。其實這非常吻合,近期全球QE或是負存款率、及負利率潮流;企業透過公司債發行融資越發便利。為政的功力在於因勢利導,以正確掌握未來趨勢之專業,在當下不猶豫大刀闊斧才能使國家脫困;過度謹慎躊躇不前,一晃又是一個世代過去了。

本文認為,若全球財長與央行總裁多認為,除此之外其它已無計可施,QE與負利率等極度寬鬆無用時,則IMF可能要提出全球新貨幣制度;也就是再從「紙黃金」(即:SDR)、與黃金雙本位,改變再建新本位制度。回顧歷史,全球貨幣制度是一變再變,幾世紀前由白銀、黃金等開始;最後劣幣驅逐良幣。因為黃金在貴重金屬群中最具價值,因此流通在外黃金多被收藏起來,最後不得不印紙鈔替代。紙鈔是劣幣,黃金是良幣;「乞丐趕走廟公」。1817年全球準備貨幣的核心是黃金與英鎊,1870年英國GDP規模被美國超越,1944年後英鎊正式由核心準備貨幣中退下,由美元與黃金演雙簧、成為新雙本位制度。這個制度維持到1971年8月15日,美國總統尼克森雙手一攤,宣讀:美元印到爆了、停止兌換黃金。

還好IMF早就注意到此一徵兆,安穩提出SDR制度接手。目前保守派經濟學家,眼見全球 SDR貨幣在QE與負數存款準備率、負利率下,也有發行量失控之虞;資金有如脫韁瘋馬、狂奔於地表。如果貨幣供給量不斷成長,但卻無法刺激經濟,則「全球貨幣供給量」除以「全球GDP規模」比率會越來越大,這種情況將先造成通貨膨脹,繼而演成惡性通膨,最後是貨幣制度崩潰、SDR又嗚呼哀哉了。SDR本位的推出就意謂著,人類貨幣制度當時是處在,美元與黃金雙本位崩潰邊緣。可以想見,若未來幾十年中,全球GDP規模總量已不再成長,而且是開始衰退時,會衍生出問題就是惡性通膨。為什麼現在台灣的貨幣稱為「新台幣」?因為舊台幣瓦解了。為何瓦解?雖貨幣供給量增速並非狂奔,但因日本戰敗與中華民國政權交替間,出現GDP規模落差;而此一落差無法解決,以致演成惡性通膨,逼出貨幣體制改革。

伍、結論:結構改革是經濟與股市長多「真道路」、但收縮期會拉長!

看來這波極度寬鬆、挑戰凱因斯流動性陷阱的新革命,是否可成功仍在未定之天。在這些錯綜複雜問題下,可能會演變結果將會是,人民幣繼續進行它的制度改革;就如財長樓繼偉所言,人民幣匯率以不貶值強化貿易盈餘。若此則各國必需回報給中國的將會是,支持它的供給側革命、就是去多餘產能、改善Over Supply;不能強烈要求中國市場開放,並對其產品補貼與傾銷的懲處調查速度放緩。而這一波寬鬆政策新革命,或許只能將中國與全球經濟硬著陸風險挺住。就如德國財長也言,結構性改革才是正確之路;若此則未來經濟調整期,可能超過上次13年以上。(提醒:本文為財金專業研究分享,非投資建議書;不為任何引用本文,為商品行銷或投資損益背書。)

想知道更多投資情報與建議,「請問邱老師」給您最完整的資訊

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

- 講座

- 公告

上一篇

下一篇