該還錢了!五年內新興市場將有1.6萬億美元債務到期

鉅亨網新聞中心 2016-03-14 15:41

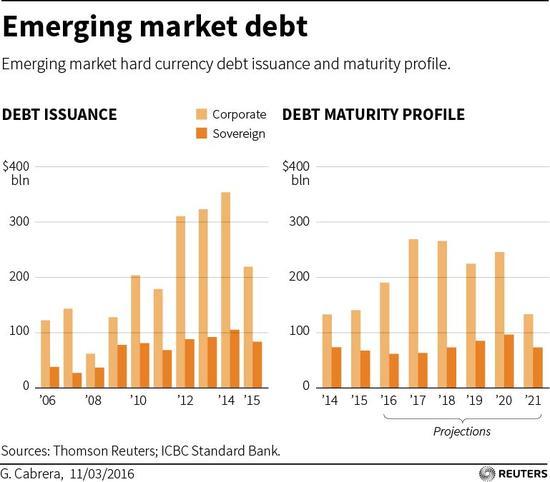

新浪美股訊 北京時間14日路透報導,近期新興市場走穩的跡象可能只是暴風雨前的平靜:未來五年將有高達1.6萬億(兆)美元的到期債務,急劇增長的償債需求可能引發新的動蕩。

2008年金融危機后的一波舉債熱潮導致今日償債需求激增,到2020年的每年到期債務較2015年跳升逾1,000億美元。

在危機后數年中,從非洲各國政府到土耳其的銀行業,發展中經濟體在硬通貨幣債券市場中大肆借貸,而美國利率接近於零,也讓投資者樂於尋找更高的收益。

但現在,到了還錢的時候。

根據工銀標準銀行數據,2016-2020年期間有將近1.6萬億美元債務需要償還,其中企業債占到四分之三以上。

新興市場債務發行和到期年限的圖表:

到目前為止,由於全球利率處在低點,企業償債壓力相對較輕,規模達2萬億美元的企業債市場違約情況並不算高。但隨大宗商品價格疲軟,美國升息,特別是巨量債務的到期,事情可能變得棘手。

“很難從這樣的困境中擺脫,其中有兩個原因,”瑞銀新興市場研究主管Bhanu Baweja表示。

“其中一個原因是,槓桿水平已經很高,而且正是在可能出現問題的領域:金融與能源領域。但也是因為全球市場變得不如以前那麼慷慨。”

許多新興國家政府的信貸評級最近幾個月被下調,還有更多的國家評級可能被下調,這無益於平息投資者的緊張情緒。

能源業可能是一個壓力點。原油價格18個月前還高於110美元,今年稍早曾跌至每桶30美元以下。

“原油與天然氣是基本面存在壓力的領域,”Babson Capital Management的新興市場公司債主管Brigitte Posch表示。

她認為,一些規模較小的民間企業將不可避免地必須重組債務,但她警告國營的、半主權企業可能帶來更大的問題。

Posch指出,巴西國家石油公司(Petrobras)或墨西哥Pemex之類的半主權企業,占到未來四年將要到期的債券的80%以上。

她表示,如果所在國政府必須支持這些企業,可能給這些政府帶來溢出風險。

Baweja估計,未來三年內到期的硬貨幣債務余額當中,略高於25%是來自能源及材料企業。而金融業債務几乎占到三分之一。

Baweja,對投資者而言,政府的支持雖令企業債券更加安全,但它傾向於將風險轉嫁到國家身上,從而拉高所有其他企業的借貸成本,而金融業看來格外脆弱。

瑞銀數據顯示,相對於各國的硬貨幣儲備情況,土耳其債務再融資需求總額高居新興市場之首。匈牙利、印尼、南非及俄羅斯也緊隨其后。

**杯子半滿?**

國際貨幣基金組織(IMF)曾警告稱,這波借貸風潮的后果之一就是,新興市場企業增加從市場集資以償還到期債務。

IMF指出,這個比例已由2005年的不到5%,飆升至2014年的近30%。

債券潛在發行者之間的競爭日趨白熱化,近期有多國政府紛紛在倫敦和紐約舉行路演,測試投資者對新債的興趣。

但多數投資者無懼債務違約激增的疑慮,尤其是倘若美元未能持續走強的話;美元在過去兩年間升值22%。

他們表示,在全球的低利率環境下,投資者將對新興債券所提供的收益率趨之若鶩。

“我認為惡化的速度並不會就此加快,尤其是如果預期美元的過度反應已經結束的話,這將使得企業(有能力)支付利息,”貝萊德(Blackrock)新興債券部門主管Sergio Trigo Paz表示。

多數發達國家央行距離收緊政策仍有一段時日,因此全球借貸成本可能繼續偏低,況且10年期美債收益率仍低於2%,該收益率為多數新興債券的參考。

“考慮到當前的收益率水平,我認為再融資不會有太大的問題...違約率可能繼續維持低檔,”富達國際的基金經理Steve Ellis表示。

但癥結可能在於債信品質。

南非標準銀行數據顯示,未來五年內到期的債券中,垃圾債占34%,另有8%沒有評級。債券發行方可能面臨艱巨任務。

“從最高層面而言,我們會,‘沒錯,我們需要收益率’,是(發達國家)央行把我們逼到了這個境地,不過我們在實際操作時會更謹慎,”Lombard Odier首席全球策略師Salman Ahmed表示。

“對於我們會把資金投入哪些債券,投資者將愈加了解其中的細微差異,因為盲目追求收益率的時代已經結束。”(路透中文網)

- 如何發揮多重資產策略的最大優勢?

- 掌握全球財經資訊點我下載APP

文章標籤

上一篇

下一篇