聯準會降息將遇上5道逆風

台灣銀行家

撰文:吳嘉隆

聯準會(Fed)降息之後,金融市場出現了一個相當意外的發展,那就是債券價格反而下跌,殖利率反而走高。從前年下半年到去年一整年,台灣市場上熱賣著美國債券以及他們的 ETF 金融產品,所根據的就是降息展望。

投資美國公債真的是送分題嗎?

表面上看,一旦降息周期正式展開,債券的殖利率通常會跟著下跌,價格會走高,這樣的邏輯很容易懂,台灣很多閒置資金於是就進場了,甚至還流傳一句話,就是投資美國公債等於是送分題。

但是,金融市場上真的會有送分題嗎?

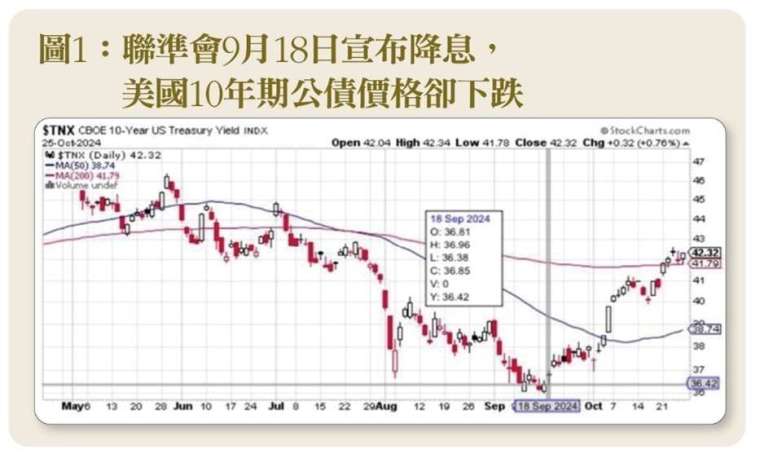

今年 9 月 18 日聯準會終於正式宣布降息,而且一開始就降 2 碼,投資人終於等到降息,照理說是好消息,可是隨後展開的行情卻出人意料,美國 10 年期公債價格一路下跌,殖利率一路走高,如﹝圖 1﹞所示。許多購買美國公債衍生金融產品的投資人一路被套牢,正等著解套,結果卻失望了。這恐怕是今年金融市場上最大的懸疑,值得進一步分析。

總的來講,降息操作可能會遇上 5 道逆風,使得聯準會不能按照原來的構想推動降息。這首先會反映在降息速度變慢,然後是暫停降息,將來還有可能經濟情勢出現新的變化,迫使聯準會回到升息的軌道。

下面我根據 10 月所出現的最新經濟數據,來說明為什麼降息的操作受到衝擊。

就業市場仍熱絡

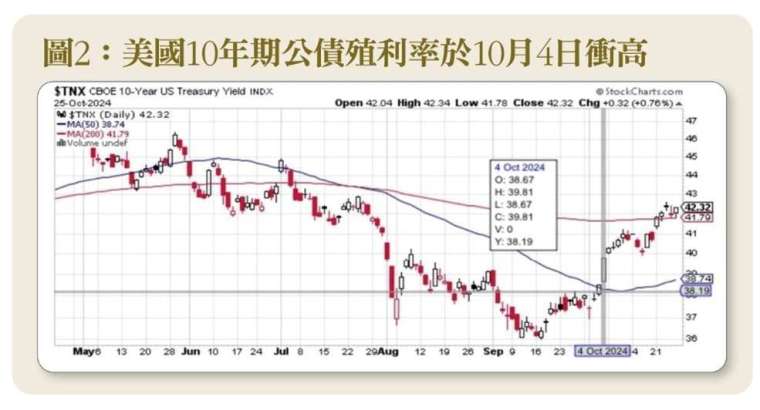

第一道逆風是 10 月 4 號發布的 9 月就業市場報告,算是一份強勁的報告。非農新增就業人數達到 25.4 萬人,大大高於預期的 14.7 萬人,也高於修正後的前值 15.9 萬人。

失業率由前值 4.2% 降至 4.1%,低於預期的 4.2%。之前失業率上升到 4.3% 的波段高點時,國外媒體在熱烈討論所謂的「薩姆法則」,意思是在過去 12 個月當中,失業率由最低點上升了 0.5%,意味著美國經濟可能已經陷入衰退。這樣的經驗法則隨著失業率連續 2 個月下降,顯然已經失靈。

薪資增長率由前值 3.9% 上升到 4.0%,高於預期的 3.8%。就業報告當中最關鍵的,就是這個數據,它必須降到 3.5% 以下,才能確保通膨降到目標區 2%。

就業市場這 3 個重要指標顯示,美國就業市場比預期的還要強勁,8 月初爆發股災時所擔心的美國可能要陷入衰退,這樣的疑慮完全消失。聯準會在 9 月會大幅降息 2 碼,當初也有一個考慮,就是希望就業市場的降溫別太快,現在這份就業報告讓聯準會可以放心了。同時,美國經濟可望「軟著陸」,甚至於「不著陸」,使得市場預期 11 月利率會議的降息幅度,也由 2 碼改成 1 碼。﹝圖 2﹞顯示,10 年期公債殖利率在 10 月 4 日衝高了。

可能有通膨反彈的風險

讓降息幅度變慢的第二道逆風,是來自 10 月 10 日公布的消費者物價指數(CPI)通膨數據。9 月 CPI 年增率由前值的 2.5% 降為 2.4%,這是通膨在 2021 年 4 月正式爆發以來的最低值,但是卻高於預期的 2.3%。月增率與 8 月相同,維持在 0.2%,但是卻高於預期的 0.1%。去除波動性較高的食物與能源價格之後的核心 CPI,月增率是 0.3%,又是高於預期的 0.2%,年增率由前值上升到 3.3%,高於預期的 3.2%。

這個 CPI 數據顯示,通膨並沒有如預期那樣繼續走低,而是比預期的稍微走高了。這會讓聯準會面對通膨反彈的風險,於是可能會讓聯準會重新思考降息的速度。

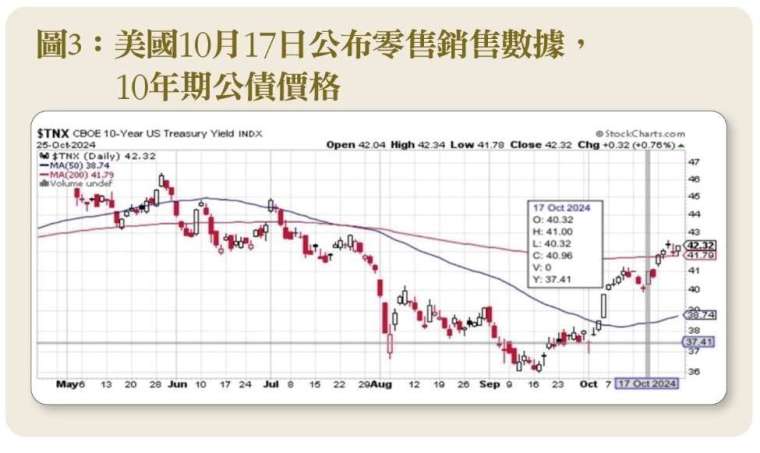

第三道逆風是,10 月 17 日公布的 9 月零售銷售數據,月增率由前值 0.1% 上升到 0.43%,高於預期的 0.3%。剔除汽車與汽油這兩項得到的核心數據,月增率由前值的 0.3% 上升到 0.7%,高於預期的 0.3%。消費一直是美國經濟的主要驅動力量,零售銷售如此強勁增長,顯示美國經濟在升息之下,仍然有相當的韌性﹝見圖 3﹞。

既然實體經濟還在走強,通膨似乎一時又降不下來,那麼聯準會不但沒有快速降息的緊迫感,而且可能還會放慢降息速度,甚至於暫停降息。

川普若當選可能會加重財政赤字

除了上面 3 個經濟數據,我們可看到第四道逆風是,美國總統大選當前,市場上越來越看出川普的可能當選,認為川普減稅可能會加重財政赤字,使得公債發行增加,於是債券價格會下跌,殖利率上升。也就是說,債券投資人開始提前反應「川普交易」。

這樣的考慮也許只強調美國公債的供應端,卻忽略了需求端,就是國際上的閒置資金可能會流向美國,對美國公債有龐大需求,因為這是停靠資金最安全的資產。特別是,如果在本國找不到適當的投資機會,或想避稅,或者想逃避監管,都會產生資金外流現象,而最安全的去處自然是美國公債。

以上提到的四道逆風,還算是短期分析,就是實體經濟的強勁,從就業市場與零售銷售得到印證,通膨方面也稍微高於預期,加上提前反映川普交易,這些效果基本上是放慢聯準會的降息速度,但是,如果考慮長期觀點,還有一個因素最後會起作用,可能迫使聯準會轉成升息。

第五道逆風是,美國經濟回到類似 1990 年代後半期的資訊通訊產業革命,就是有技術創新帶動的產業投資浪潮,目前指的當然就是 AI 革命。

目前 AI 相關技術在快速發展,各種應用不斷推出,將來不但會引爆手機、平板與桌機的換機潮,還有雲端運算伺服器,同時還會有具軍事用途以及製造業的機器手臂,與消費端的各種機器人出現。我乾脆把 AI 革命稱之為「資訊通訊革命 2.0」。

於是,我這裡做一個假設,如果接下來 3 到 5 年我們確實看到 AI 革命,說不定就會複製 1990 年代後半期網路泡沫那個年代,看到重大技術創新給實體經濟與金融市場帶來的影響,那時候聯準會的升息,不足以壓抑美股上漲,因為資本報酬率太高了,完全可以承受得起資金成本的上升。網路泡沫後基準利率高點出現在 2020 年 5 月,是 6.5%。最根本原因是,技術創新提升了資本報酬率,使得資金成本上升都能被消化,那時候,美國許多網路平台企業根本不把聯準會的升息放在眼裡。

結論是,目前金融市場看到的是短期現象,就是實體經濟轉強,不必擔心經濟衰退,這種情況下的降息,原本就對美國股市非常有利。聯準會目前看到的中性利率,不算緊縮也不算寬鬆,是在 2.75% 到 3% 之間。只不過,長期來看,隨著 AI 帶來的資訊革命 2.0 很可能提升資本報酬率,以至於即使沒有通膨壓力,聯準會可能在新的經濟情勢下被迫要改變降息路徑,改成提高利率,提前預防可能的資產泡沫,也就是不能再重蹈網路泡沫覆轍的意思。這一來,10 年期公債殖利率到那時就會有走高的可能。(本文作者為總體經濟學家,長期鑽研總體經濟、貨幣政策、地緣政治領域)

來源:《台灣銀行家》179 期

更多精彩內容請至 《台灣銀行家》

- 免費體驗模擬交易 投資全球熱門資產

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 講座

- 公告

上一篇

下一篇