【家族傳承專欄】境外信託並非CFC的避風港,解讀財政部函釋

大成台灣律師事務所陳哲瑋律師

「境外信託」是我國高資產人士進行財富傳承規劃、企業接班時,經常會使用的傳承工具之一,也時常在新聞上看到有許多著名大企業主會妥善利用這項利器。

而為了維護租稅公平、反避稅等目的,我國於 2023 年就「受控外國企業(CFC)」制度已正式上路,也因此衝擊到了許多現有的規定與習慣,其中當然也包括前述的「境外信託」工具。為因應因而產生的變化,財政部於 2023 年 12 月 22 日公告修正《個人計算受控外國企業所得適用辦法》(下稱「個人 CFC 辦法」),並針對「境外信託」,財政部於 2024 年 1 月 4 日頒布「台財稅字第 11204665340 號」解釋函令,以利民眾與信託業釐清信託股權在 CFC 制度下之爭議與實務問題;並又於 2024 年 7 月 10 日,再度頒布「台財稅字第 11304525870 號」令,以期解決受託人申報 CFC 之實務問題。

本文將就上列二筆重要函釋作解釋、歸納,以利信託業者、委託人與受益人,能清楚法律之變動現狀與應注意事項。

一、委託人?受託人?受益人?信託股權在 CFC 下如何課稅?

(一) 委託人所信託之股權,不計為受託人之直接持有比率。

(二) 信託 CFC 計算與認定歸屬,依照孳息受益人是否確定而異:

- 信託孳息受益人已確定且特定者:

以「孳息受益人及其關係人」直接或間接持有低稅負區關係企業之股權合計達 50%、或對其具有控制能力者,則該低稅負區關係企業為孳息受益人之 CFC。 - 信託孳息受益人未確定者:

以委託人為孳息受益人。因此,同樣是以「委託人及其關係人」直接或間接持有低稅負區關係企業之股權合計達 50%、或對其具有控制能力者,則該低稅負區關係企業為委託人之 CFC。

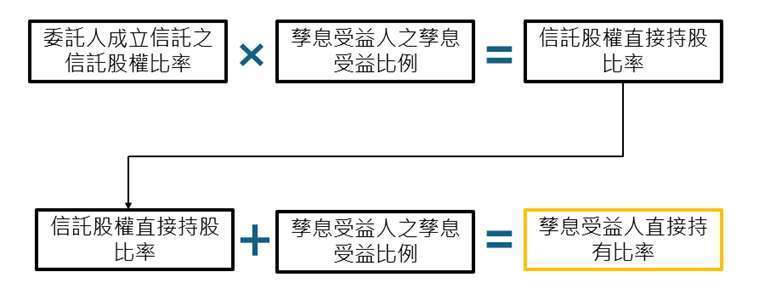

(三) 所謂「直接持有」之計算方式:

(四) 信託股權之 CFC 營利所得計算:

以「CFC 當年度盈餘」,按上述計算之「信託股權直接持股比率」及「當年度信託期間」,綜合計算個人 CFC 營利所得。

二、受託人辦理信託所得申報義務

「台財稅字第 11304525870 號令」函釋,在委託人以「境外低稅負區之 CFC 股權」為信託資產時,且委託人或孳息受益人就該信託股權符合適用 CFC 稅法相關課稅規定 (包括:所得稅法第 43 條之 3、所得基本稅額條例第 12 條之 1),受託人便有下列申報義務:

(一) 申報所得:

受託人應就委託人或孳息受益人自民國 113 年度,及以後年度之信託所得辦理申報。

(二) 申報範圍

受託人應就同一信託之全數信託財產 (含 CFC 股權以外之財產) 辦理信託所得申報。應申報資料包含信託之財產目錄、收支明細表、受益人所得額等相關文件。

(三) 向稽徵單位申請統一編號

受託人應向稽徵機關申請配發信託專用扣繳義務人統一編號。受託人應提出申請之稽徵機關如下:

|

受託人身分 |

受理申請稽徵機關 |

|

在中華民國境內居住之個人 |

|

|

總機構在中華民國境內之營利事業 |

總機構登記地之稽徵機關 |

|

總機構在中華民國境外之營利事業,其在中華民國境內有固定營業場所 |

|

|

總機構在中華民國境外之營利事業,其在中華民國境內無固定營業場所而有營業代理人,且該營業代理人代理事項範圍包含處理前開信託事務 |

營業代理人登記地之稽徵機關 |

|

非屬以上之受託人 |

代理人資格:

|

三、本所見解:

(一) 境外信託業者應注意申報義務

從財政部「台財稅字第 11304525870 號令」函釋可知,其約定「受託人」之申報義務並未限制受託人為境內或境外之業者。也就是就算是境外的受託業,也在財政部本次函令之範圍內,只要「委託人」之信託財產涉及「境外低稅負區之 CFC 股權」,受託人便有申報、申請統一編號等之義務。

因為政策變動快速,境外信託業者如果在台灣並無「固定營業場所」、亦無「營業代理人」,仍可依照函釋第三點,委託代理人辦理。因此建議境外信託業者,可以逕行委請信賴的會計師事務所或律師事務所,協助完成申報即可。

(二) 信託委託人、受益人應注意稅務成本變化

在 CFC 施行後,許多境外資產逐漸透明化,而境外公司透過境外信託規劃股權就稅法上的利益也持續減少。因此,若境外信託財產內包含「境外 CFC 股權」的話,則強烈建議委託人、受益人留意自身是否符合 CFC 相關稅法就信託所得之申報義務。或是委請專業會計師、律師協助追蹤、計算。

想了解更多傳承方法與工具?持續關注鉅亨傳承學院,掌握即時資訊!

https://supr.link/NefQX

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

延伸閱讀

- 講座

- 公告

上一篇

下一篇