鉅亨網編譯凌郁涵

美將公布 PCE 物價指數、4 月密大消費者信心等數據。美國 10 年期公債殖利率來到 3.475%。美股期貨週五 (28 日) 下跌,道瓊期貨跌 0.36%,標普 500 期貨跌 0.35%,那斯達克 100 期貨跌 0.26%。

據商務部周四發布的統計,Fed 偏好的通膨指標—第 1 季的個人消費支出 (PCE) 物價指數年增 4.2%,較去年第 4 季的 3.7% 升溫。商務部另將在周五公布 3 月 PCE 物價指數。

美國薪資成長去年觸頂,但近期數據好壞參半,讓接下來的走向充滿不確定性。因此摩根大通經濟學家 Murat Tasci 認為,周五的 ECI 報告,將是 Fed 推行貨幣緊縮一年多以來,判斷薪資通膨最重要的資料。

下一次聯準會利率決策會議將在 5 月 2 日至 3 日舉行,根據 CME 的 FedWatch 工具顯示,聯邦基金期貨預測,聯準會下週將升息 1 碼的可能性約為 83%,高於週三的 72%。

彭博指出,即使 5 月過後的數據顯示美國薪資成長繼續保持在高點,一些官員考量到信貸正在收緊,對於進一步升息的意願或許已經降低了。

華爾街資深人士 David Rosenberg 表示,美股投資者可能希望聯準會很快暫停升息,並在年底前降息,但歷史表明,這種轉變並不能保證股市馬上會上漲。

美林前首席北美經濟學家、現任多倫多 Rosenberg Research 總裁的 Rosenberg 指出,自 1950 年以來,14 個升息周期中有 11 個以衰退告終。目前來看,標普 500 指數在觸底之前,可能還會再跌 20%,至約 3200 點。

常被視為華爾街空頭 Rosenberg 表示,根據歷史數據,標普 500 指數從高峰到低谷平均需要 12.5 個月的時間,這通常發生在經濟衰退結束之前。

Rosenberg 批評,儘管有更多的證據,表明通膨已經放緩,但聯準會 Fed 仍然繼續升息,這是矯枉過正。「當他們意識到他們所造成的所有損害時,已經太晚了。經濟將陷入衰退,通貨膨脹率將像一塊石頭。」

美國財經網站《Market Watch》專欄分析師 Mark Hulbert 週四 (27 日) 也表示,過去 Fed 政策轉向時,股市並非總是反彈,但投資人等待升息循環的最後一次升息後買股,將有望迎來巨大反彈。

英特爾 (INTC-US) 周四 (27 日) 盤後公布上季虧損寫下紀錄新高,且短期獲利前景遜色,不過,執行長季辛格 (Pat Gelsinger) 樂觀看待下半年營運復甦,認為個人電腦 (PC) 市場可能正在觸底,一掃市場對於本季獲利展望的失望情緒,盤後股價由黑翻紅。

英特爾預估下半年可重回正自由現金流,毛利率可望改善,並看好個人電腦 (PC) 需求下滑情況開始緩解,預估今年出貨量將達 2.7 億台,未來增加到每年約 3 億台。

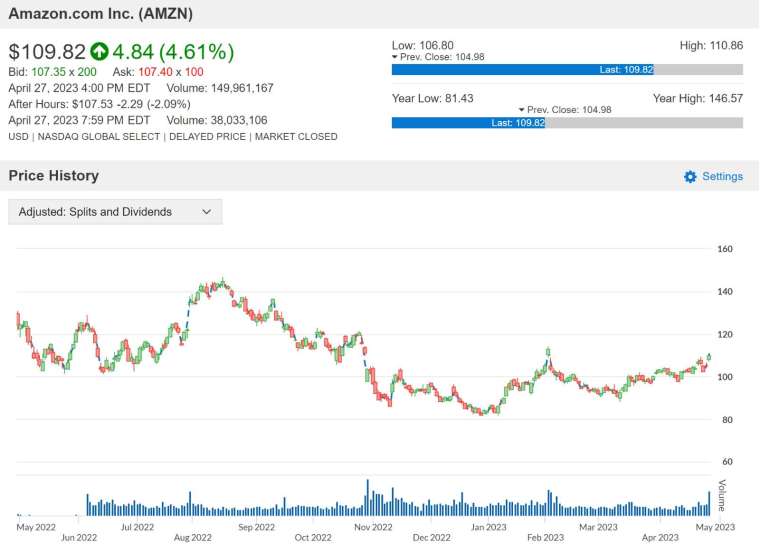

亞馬遜 (AMZN-US) 周四 (27 日) 公布,在雲端和廣告業務強勁的推動下,第一季營收高於分析師預期,且因獲利也優於預期,表明該公司近期削減成本的措施正開始展現成效,一度激勵盤後股價大漲 12%,但隨後由紅翻黑,因高層表示,近期內雲端運算的成長恐持續疲軟,盤後股價轉而跌逾 3%。

執行長賈西 (Andy Jassy) 指出亞馬遜對大型語言模型的投資,AWS 能利用生成式人工智慧 (AI) 的興起,認為雖然雲端顧客支出越來越謹慎,但 AWS 未來會有很大成長。

Snap 周四 (27 日) 公布第一季營收遜於分析師預期,且內部對第二季營收的預測也遜色,盤後重挫近 20%。

儘管該公司並未公布第二季官方財測,但在其股東信上指出,第二季營收的「內部預測」為 10.4 億美元,意味較去年同期下降 6%,也低於分析師預估的 11 億美元。

上一篇

下一篇