【邱志昌專欄】經濟景氣再多久可以復甦?股市何時可以再顯身手?

首席經濟學家 邱志昌 博士 2023-04-10 07:00

壹、前言

近期股價指數日 K 線圖,又走成一條橫線;上一次橫盤的結果,最後遇上 SVB 與瑞士信貸、美國第一國民銀行與德意志銀行金融信用風險事件。這次的橫盤之後、最後將是向上揚升?或是向下跌?除了非經濟風暴的「黑天鵝」事件無法預估之外,主要建立在兩種經濟的變數上:一為 4 月份的經濟景氣,是否確定已經落底了。第二個變數為:通貨膨脹的指標 CPI 與 PCE,是否繼續降溫?

若兩者皆是正面發展,則股價指數勢必以上揚表態。如果兩者呈現不一致的現象,則若景氣領先指標繼續向下,通膨稍微降溫,則大盤橫盤的現象將持續。如果通膨尚未降溫,景氣領先指標上揚,則大盤還是會呈現僵局方式的橫盤;因為資本市場必需報酬率達到 5.0% 後,對投資者是相當大的機會成本。

貳、由美債殖利率之現狀?其實可以判斷經濟景氣已經復甦!

由圖二,美國 10 年期公債殖利率日 K 線圖之走勢,可以見到目前資本市場的資金是保守:殖利率往下降、債券價格向上攀升。這種趨勢顯示兩種情況:一為所有上市公司未來的營收、與盈餘成長是不被看好的。第二種情況是:預期 Fed 的緊縮貨幣政策,即將轉向為中立、不繼續升息、或是轉為降息。要理解前者是否是目前的現實,只要再檢視長天期的公債殖利率,是否與短天期有倒掛的現象;若無倒掛現象、則象徵經濟中長期、經濟景氣發展是正面的。從圖三檢視,目前的 30 年期公債殖利率為 3.57%,是大於 10 年期公債殖利率的 3.3%;長天期的公債殖利率,在正常的現象中、會大於短天期的,因為長天期的公債需要承擔較大的違約風險,存續期間 (Duration) 較大。由此,可以預見以中長期的遠景,經濟景氣已露出復甦的曙光,且違背目前大多數經濟機構、保守的衰退預估觀點。

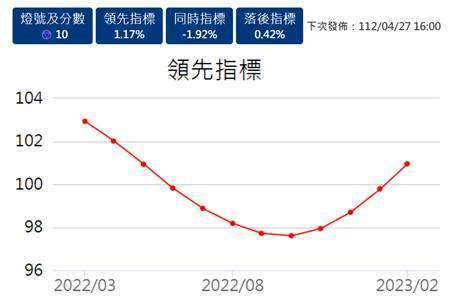

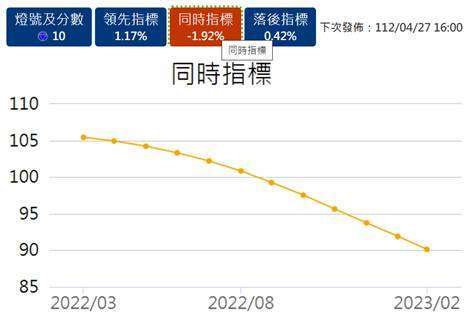

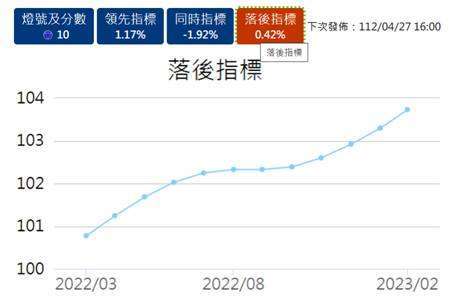

從上述美國公債殖利率倒掛的現象、顯示中長線的經濟景氣將會復甦、或是平穩發展;從這種意念檢視,台灣實體經濟三種指標、可發現為何此時,並沒有顯著復甦的現象;第一個經濟景氣領先指標的確是向上攀升,但是第二個指標經濟景氣、同時指標卻是持續向下跌;顯現兩者的趨勢是分歧的。最後我們再檢視台灣經濟景氣落後指標,該項指標是往上揚升,代表確認領先指標的往上趨勢;這要與同時經濟景氣指標的逆向,又應該如何斷定?這大概可以確定,幾個經濟與生活的現狀觀察到:一、當下的生產與消費活動多是較為低調。二、廠商資本支出趨於保守的氛圍尚未改變。三、訂單正在緩慢恢復成長中,但是投資者多還是懷疑庫存問題。四、生產仍然是不振的、沒有特別的營收與盈餘的好消息。五、預期貨幣緊縮政策,已經到達一定的高度,暫時中止升息可期。六、股價指數的現狀是短期溫吞微微上揚,但未來則是否緩步上揚?機率有多大?。七、上述這一些有部分是互有矛盾的,這些矛盾之處代表目前市場信心不足,多元看法分歧。

叁、未來領先指標、即景氣循環之代表、也並非完全會是一帆風順的!

以同時指標趨勢對照,本文未來領先指標走法可能也並非,完全是一帆風順;尤其同時指標繼續下滑,顯然當下多數經濟活動是不活絡。就如同國發會在詮釋「景氣對策信號」時所言:生產、貿易、信心與金融業的營利不顯著;本文認為其敘述,暗指 Fed 與台灣央行升息的累積效果,對全球金融與經濟,可能還存在累積性危機。似乎擔心 2023 年上半年,可能仍有金融災情之「餘震」;類似 SVB 的兌現風險。還有本文也觀察、及與業界行銷主管聊到,國內房地產市場趨勢。自政府提出「平均地權條例」後,這一陣子房屋的買賣轉換潮之外。因為升息影響、目前有陷入觀望、與買賣清淡的風險。近期大台北地區捷運站出口,常出現出售中古屋廣告單;而大台北地區、有些大規模的重劃區、也多有投資客想要賣房子的傳單,這些生活現象多與 2020 年與 2021 年當時,房地產市場盛況空前的場景有天壤之別。

這裡此時此刻是確定景氣的谷底,但是領先指標是否持續上揚,或是呈現鋸齒狀式緩步上升,這是要投資股票重點所在。2023 年 2 月景氣對策信號是繼續呈現,憂鬱與衰退的藍燈;更需要留意的是燈號分數是,接近歷史低點的 10 分;史上景氣對策燈號最低,曾經出現的分數是 9 分。景氣燈號是做為 Anti-Cycle,抵抗不景氣、與控住景氣過熱的政策信號。出現藍燈時,理當運用擴張的財經政策,就是寬鬆貨幣政策與擴大公共支出。但面對通貨膨脹的此時,若現在馬上實施這些寬鬆財經政策,豈不是火上加油?助漲通貨膨脹的氣勢。因此政府的工具,一定得等 CPI 與 PCE 指數年增率多下降了,而且大家已快要忘掉通貨膨脹、預期心理完全消失了,才會突然走向降息趨勢。在 2022 年 3 月 15 日,Fed 貨幣政策決心要轉向之前,本文預料 Fed 已遵照美式「開戰 SOP」,做過緊縮貨幣政策的「風險測試」;也之所以這樣,鮑爾才會說出美國經濟體,可以承受 6 次三碼的升息,Fed 也必然想到,類似 SVB 的擠兌風險,偶發性的、單點式的金融危機,應該是 Fed 可以忍受的、預估到的底線所在。

肆、結論:景氣尚未渡過谷底期、股市長期看好、但投資獲利仍需等待!

Fed 在執行緊縮貨幣政策中,必然自信美元「貨幣」不至於發生信用風險,因此也相信美債的信用堅強不至於被拋售,而因為公債的跌價損失,導致金融業的最大資產帳面損失、繼而發生金融風險。談到美債的信用風險,近期國內政治媒體提及中國,過去一年以來「大賣」美國公債,有與美國政治對立味道。本文認為這是專業處理的處理,這種觀點似乎有待商榷。如果你是人民銀行行長、擁有龐大的美國公債、在預期 Fed 持續升息的過程中;即使是基金經理人也會調節持債部位,何況這種特大咖的投資戶?如果人民銀行,在過去一年不賣美債,那才是失職;我們不認為,中國賣出美國債券是因政治對立意識形態使然,而是為投資言獲利、在商言商!

檢視圖六,台灣經濟景氣落後指標呈現強勁的上升之趨勢,落後指標的功能是在確認 (Confirm) 經濟領先指標的趨勢,由此可預見台灣經濟景氣的當下是低迷、向下的趨勢,但其實中長期的趨勢是看好的;但這個中長期惠需要有多久的等待?是否會如世界銀行近期所言,至少需要 10 年的期間:「失落的 10 年」?這個問題非常有趣,如果從美國 Fed 的貨幣政策從寬鬆到緊縮,再從緊縮到寬鬆的循環去推測,其實真的需要很長的時間,才能使利率從 5% 降到 3% 以下,尤其是在此通貨膨脹的當下:是不是需要通膨確定降溫、月資料之 CPI 年增率降到 2.5% 以下,股價才能有更有表現?

(聲明:本文主觀對台灣長期經濟景氣樂觀,但也尊重客觀數據的現實,選擇績優個股、耐心持有、彈性處理。本文不為投資損益背書。)

- 糧食戰線轉向南半球:亞洲為何捨美就南?

- 掌握全球財經資訊點我下載APP

鉅亨贏指標

了解更多#法人看好股