「未來秘書」ChatGPT強勢入侵 你的金融工作未來還在嗎?

台灣銀行家 2023-04-07 08:23

撰文:黃庭瑄

ChatGPT 全面衝擊金融圈,金融從業人員該害怕被取代嗎?未來它將具備金融業的應用能力,加入正確性、即時性、真實性以及訓練成本等因素後,成為金融人員的有利工具。金融人員需要持續進化,設法駕馭這位「未來秘書」。

ChatGPT 從發布以來引起許多討論,微軟創辦人比爾 ‧ 蓋茲(Bill Gates)認為,像 ChatGPT 這樣的人工智慧(AI)機器人,未來會如同個人電腦或網際網路的地位一般,具有「不可或缺」的重要性。剛開始使用 ChatGPT,會驚嘆它的文字能力,不但能寫文章、寫歌詞,還能講笑話,產出的文字流暢通順,對於回答各種問題的聊天能力也相當高階,甚至具備幫學生寫報告、考試的能力。但是,接下來會發現 ChatGPT 的幾個缺點,例如:給的答案有些是錯的,資料庫只更新到 2021 年,其中充滿了各類資料,卻沒有標註資料來源從哪裡來,它雖然有強大的資訊蒐集能力,但還無法判斷正確性。

ChatGPT 將具備金融業應用能力

American Banker 報導中認為,目前 ChatGPT 還不具備金融業的應用能力,但未來,在正確的方向和對應的保障措施下,將具備相關能力。

ChatGPT 從過去的 AI 技術再進化為自然語言處理技術,透過機器學習和大數據的訓練,提供更流暢更有品質的語言呈現。AI 對金融業來說,並非全新體驗,許多銀行早已開始使用智能客服,只是這些資料庫是來自銀行內部或與特定公司合作,蒐集顧客常有的問題,利用聊天機器人用自然語言回應客戶,與 ChatGPT 不同的是,銀行的聊天機器人不會隨機搜尋網路或外部的資料。

美國金融業幾家大銀行,包括摩根大通、花旗、高盛、美國銀行、富國銀行等,限制所有員工使用 ChatGPT,因為其屬於第三方的軟體,並非公司內部系統,這也顯示出 ChatGPT 目前合理性堪憂的問題。許多研究也開始討論 ChatGPT 是否有竊取智慧財產權的可能性,當一份文件貼上至 ChatGPT,就會透過機器學習成為模型訓練的一部分,而且這個動作無法還原,因此許多公司告誡員工,無論是要進行翻譯或是摘要,不要將內部文件複製貼上到 ChatGPT。

利用 ChatGPT 科技產出銀行獨特模型

美國許多大銀行認為,大型語言模型在金融業將會有生存空間,這也是許多 AI 公司持續開發的目標。大型語言模型是指使用大量語言資料進行訓練的語言模型,透過深度學習技術訓練來產生自然語言的文章,如同 ChatGPT。銀行正朝著此方向發展進化,例如富國銀行並不排除未來使用 ChatGPT 的可能性,只是需要更適當的訓練個別化模型。發展金融運用的 AI 公司 Kasisto,其 CEO Gorelov 認為在未來,銀行的智能客服需要透過 ChatGPT 的科技將其訓練成非開放式、沒有偏誤的私人模型,就能導入銀行為客戶進行投資建議。要能夠在金融業普遍使用,需要考量加入更多因素,包括正確性、即時性、真實性以及相關的訓練成本。

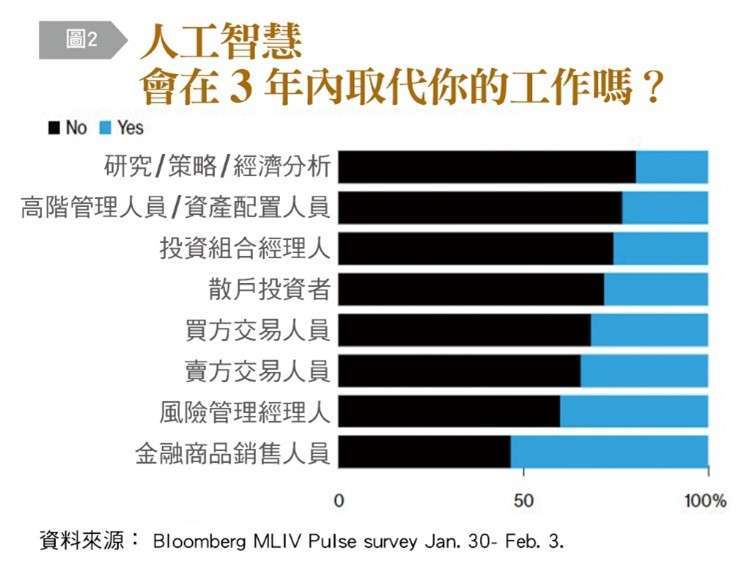

目前最熱門的問題是,金融人員是否會被 ChatGPT 取代?根據美國彭博社的調查,三分之二的金融人員認為自己在未來 3 年還不會被取代。大部分的人認為,AI 最終會取代部分財務、公關媒體、法務和科技類的工作。至於策略性研究、經濟學家和市場投資交易人員的工作性質,依賴相當高比例的個人判斷,目前感受不到 AI 的威脅,但對於一般金融產品的銷售人員、風險評估人員來說,認為相較其他人員,未來被 AI 取代工作的可能性最大。

未來在金融業的應用範圍,ChatGPT 自己也列出了許多答案,包括詐騙偵測、個人財務管理、客戶服務、財務報表和風險管理等工作。如同一次又一次的技術創新,科技取代人力,利用更高的效率完成工作,目前的 ChatGPT 專長工作特性為:重複性高、規則性強的工作,可以取代大量低階到中階的寫作,測試各種寫作都能完成一個像樣的框架,例如擬定計畫、行銷文案、草擬契約、產品描述,甚至社群媒體的貼文。另外,也能提供顧客服務及基本的技術支援,處理程式設計的問題、數據分析工作,例如快速做出報表和分析報告,根據數據分析評估風險等。

CNBC 訪問一位美國大學的 Baron 教授提到,ChatGPT 完成的一份報告,比她多數的學生都還要優秀。ChatGPT 的能力已經可以通過美國醫師證照考試,和常春藤盟校之一的賓州大學商學院考試。

ChatGPT 並非設計為取代人們的工作,而是幫助提升效率,以「更聰明的方式」完成工作。未來在銀行各部門,將提供新型態的金融服務,原本特定的專業,無論是需要很多道程序或複雜的模型試算,皆能很快就被 AI 的功能解決。

理財顧問可提供客戶更多方案選擇

Insider Intelligence 整理出銀行各部門的金融服務的衝擊改變:消金和財富管理部門,將透過這種生成式 AI 來訓練 KYC 和客戶開戶的程序,並且利用自然生成的語言模型,來調整客服的聊天機器人;中小企業部門,將能更有效率的爬梳各項貸款申請和商業計畫;企金部門,將能協助即時回答企業績效的各種問題,設算分析不同景氣下的影響;投資部門,可利用壓力測試情境,了解各種非流動性金融資產,並制定相對應的措施以減少成本。也就是,AI 能取代原本占據大部分時間的工作,成為所有金融人員的有利工具。

美國投資交易平台 Zingeroo 認為,理財顧問工作也許會受到最有利的轉變,讓企業成長更快,AI 能產生更多投資組合,尋找更多樣的投資機會,研究市場的變化規律,找出有投資潛力的資產。透過分析客戶的一般資訊,像是收入、消費習慣、投資組合及風險偏好,找出最適合的投資方式,而 AI 能夠不受情緒影響,客觀地做出建議,也更釐清客戶真正的需求。未來的投資組合可以透過 AI 創造出很多文本和建議,提供很多方案,給客戶選擇。

AI 的幫助將使理財顧問專注在與客戶互動,建立情感來維持長久的客戶關係,這一部分是 AI 無法取代的。當 AI 完成各種研究工作時,理財顧問能專注於關心客戶長期的需求,例如長期財務規劃或者各種重大變動,像是退休或離婚等,遇到人生重大事件後的財務規劃改變。

金融人員需培養善用 AI 能力

根據 Accenture 關於銀行使用 AI 的價值報告分析,未來金融人員的訓練要專注於銜接人員與機器之間的斷層,也就是培養自己善用 AI 的能力。充分了解 AI 能提供的功能與專長(處理交易,進行重複、預測、進化),與人腦的專長(領導、創造、判斷、同理、即興演出)之間如何有效的合作,用這樣的原理演繹出每個現有職位新的職能。例如,原本專注於充分了解每位客戶(KYC)背景資料的櫃員,工作內容轉變成利用 AI 的分析,找出不正常的資訊,包含可能造假的個人資料或交易,工作性質從單一的資料輸入變成分析和評估風險。

處理審核放款的工作轉為服務客戶整體貸款需求,訓練 AI 直接審核簡單的貸款申請,並與客戶解釋各種結果,找出尚有貸款額度需求的客戶,使原本只處理單一放款的工作性質變成更多元化的角色。

一般的金融商品銷售業務,將轉為透過與客戶的接觸,回饋強化 AI 提供的預測技能。資訊人員也將從一般技術支援,開發評估新的適合銀行之區塊鏈技術。

結合 AI 持續進化新技能

未來,AI 調教╱訓練師的需求會越來越普及,確定 AI 理解每項問題和指令,並持續訓練 AI 的能力,使 AI 與客戶的互動不斷進步。熟悉銀行內部各項工作及專業知識的每位金融人員都適合接受培訓。

Accenture 報告中還設想出幾個銀行未來可能產生的職位,包括機器學習工程師、深度學習研究員、金融詐騙分析師、替代貨幣研究員、貸款策略分析師等。從各項調查發現,銀行未來裁員的比例也許會遠小於轉換職務的比例,結合 AI 持續進化新技能才是需要把握的金融訓練。

ANZ 銀行總經理 Reed 提到,銀行原本徵才的時候,就是找具備判斷力的人才,並且應該讓這些人持續訓練判斷力,只是銀行的工作隨著時間,變成了充滿流程和程序的工作,讓人們忘記了判斷力的價值。因此當 AI 取代這些工作後,就能確保人們能真正專注於需要判斷力的工作。

未來人員聘雇將不再聚焦於能否做好特定專門業務,而是需要具備適應能力,因為工作內容一直在變化,而且很快,金融人員需要持續進化新技能,與 AI 有效合作,結合創造力、各種解決問題的能力和服務熱忱。所有銀行的工作從後台到前台都需要 AI 執行、人員監測,每個相對應的工作都會是人腦和機器的共同貢獻。(本文作者為台灣金融研訓院特約研究員)

來源:《台灣銀行家》160 期

更多精彩內容請至 《台灣銀行家》

- 掌握全球財經資訊點我下載APP

上一篇

下一篇