【邱志昌專欄】CEO戰略要彰顯在股價上,需預見成長與客觀環境改善!

首席經濟學家 邱志昌 博士

壹、前言

在財務理論的公式中,公司的價值是由未來所有「淨現金流量」,以「折現率」(Discount Rate) 折現為現值的加總。而所謂「淨現金流量」,即為這家公司各期營業現金流量,扣掉再投資的資本支出。將未來每一期之此預估淨現金流量除以利率,即為公司的合理價值、或合理股價總市值。

一家公司的董事會或是執行長,對該公司所有的「投資決策」,在受過財務專業訓練的專業投資者來看,會有立即辨識這個決策,是否會為該公司、帶進未來淨現金流量之專業能力。同樣的,任何這家公司所有的現在、與潛在的經營信息,對這家公司的未來淨現金流量,大多數投資者也會由,該公司公開信息中,迅速給予正面與否之果斷判定。如果判定結果是有利,則該公司在股市的價格,會很有效率地馬上在股價上充分反映。因此,一家公司的董事會或主要負責人、CEO,其努力成果、很容易由股價的表現彰顯出來。

貳、鴻海從智慧手機擴大到電動車代工、其附加價值尚未彰顯在股價上!

台灣鴻海集團含有眾多子公司,唯從鴻海這家公司、近幾年的股價短、及中期趨勢檢視,該公司 CEO 對於電動車的耕耘努力,與在印度的代工布局效果,增加公司價值似乎有限;或是其該有之效應正在醞釀中。過去鴻海在大陸鄭州廠,是美商蘋果 Apple 公司,最大的智慧型手機代工基地。但經過過去十多年的進展,智慧型裝置的附加功能與日俱增,持續增加到已是,目前所有進步科技可到達的極限了;目前再剩餘的附加功能與價值,也多可能有其階段性的「性價比」極限。例如:增加攝影鏡頭、加強解析度、增加畫素、運用人工智能 (AI) 等等;一代接著一代、要加強更先進的科技機能也需時間。但若要以目前這些可預見之機能,大幅提高滲透率到消費市場,其邊際收益可能也是有限。

這也是 2022 年第四季,全球智慧型手機銷售量,世界前五大品牌多悉數下降、約為 2021 年同期之 - 15.8% 所訴;當時中國疫情還在嚴厲管控中,供給與需求雙雙下滑也是重要原因。加上蘋果內用的中國長江儲存晶片,被白宮下令禁止後,蘋果只能求助台灣、韓國或日本廠商,其中對台積電應是有利的。但這對智慧型裝置的消費者,其「消費者剩餘」(Consumers Surplus) 卻是減而非加分,改變主要供應鏈、也拉高廠商「損益兩平」價格;代工業者的利潤本來微薄,最重要的關鍵是控制成本,不要讓所有零組件成本提高。依據個體經濟學廠商生產理論,業者的成本項目包含固定成本與變動成本;含資金運用機會成本、勞工薪資、原物料價格、主要關鍵組件的價格等。廠商生產理論的最重要原則是,出貨價格不能低於、固定成本的同期折舊費用,不然會進入虧損狀態;以鴻海之管理效率,應不至於讓這種狀況發生。

但鴻海要從智慧型裝置的代工,擴大再切入電動車的代工業務,兩者時空背景已經大不相同:一、鴻海以成本優勢爭取到智慧型手機的代工,是先有訂單、爾後跟隨訂單的增加而加大產能;但目前鴻海電動車的製造代工,除已知聯合籌組上中下游供應鏈;專業約定的大廠客戶、代工訂單尚未公開。二、在此情況之下,投資者會認為,鴻海在 MIH 平台經營需要拿到,足夠的訂單、讓產能至少要達一定規模以上,才能達到電動車的生產規模效益。三、延續此情況,該公司還是得從管理效率中、賺取 Cost Down 利潤;機構投資者的此一傳統想法,其實未來可能會落實、在對印度的擴廠計畫中,極有可能就是為配合智慧型裝置、與未來蔚為潮流的電動車代工。四、在這幾年的過渡期間中,計畫的落實需趨勢潮流、客觀環境的到來;但鴻海顯然已經「準備好了」。

一般市場投資人雖然缺乏對財務報表、及財務理論複雜計算邏輯判別與精算公司價值;但從各種常常曝光的信息、投資者可檢視與感受到的會是:一、經營團隊對本業競爭能力。二、公司因此而獲利的實際財務成果。三、代工產品在全球的市占率排名。四、公司平日各種主動公告的營運動態。其中以公司的積極主動公告的營運動態,其實際成效利多最能影響股價;公司價值等於:公司股價乘以在外流通股數。

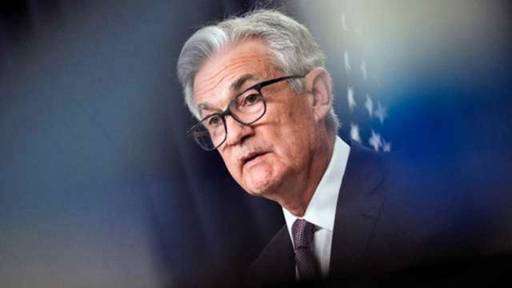

叁、企業還得面對美 Fed 升息壓力、及近期金融系統風險是主要原因!

在 2021 年的經濟產業景氣激情過後,從 2021 年第二季開始,美國就面臨通貨膨脹考驗。到 2021 年第四季起,做為貨幣政策的執行者美國「聯準會」(Federal Reserve Board,簡稱:Fed) 已開始感受、這不是一般暫時的物價波動,不是在正常的寬鬆貨幣政策該有的副作用。

寬鬆貨幣政策一方面會刺激經濟成長,另外一面卻一定要付出物價上揚的代價。但從 2021 年 3 月起,消費者物價指數 (Consumers Price Index,簡稱:CPI),就開始以月 3.6% 以上的年增率持續成長、往後每個月 CPI 年增率,多遠超過 Fed 預先設定目標值、2% 年增率;到 2021 年 11 月時已高達 7.1%,包含能源石油、二手車、食物價格多連袂上揚。當時股市投資者預期,Fed 將會停止每個月 1,200 億美元的「無限量寬鬆貨幣政策」(Quantitative Easing,簡稱:QE),且為控制通貨膨脹,一定會調高「貨幣的價格」、即利率水準。而利率水準的調高,就代表公司未來現金流量折現率跟著上揚,而未來現金流量經過折現之後,現值 (Present Value) 變低、合理股價跟隨下降。

從此之後道瓊與 NASDAQ、標準普爾 500、及費城半導體股價指數皆停止持續上揚趨勢。美科技公司執行長、如 TESLA 馬斯克,亞馬遜公司貝佐斯、微軟比爾蓋茲等、多曾在此時申報賣出自己公司的股票。金融市場、直接金融的資本股票、與固定收益債券市場,與間接金融的銀行體系,也開始充滿不安情緒。而廠商對銷售與生產行為,由盎然與興奮轉為寒意,生產即 Investment 的資金成本預期將越來越高。2022 年 3 月 15 日,Fed 開始停止無限量 QE,並第一次升息 3 碼,此後股市下滑、經濟活動趨緩;但 CPI 年增率並沒有因此而迅速降下來,一直到 2022 年 6 月、 CPI 年增率創下 8.93% 後,才停下 CPI 年增率的上揚。

肆、結論:客觀環境可能於 2023 年第二季從底部復甦!

通貨膨脹的火、並未在此時及時冷卻,Fed 的升息步調至今仍無法停歇。從 2022 年 3 月 15 日到 2022 年底, Fed 已將「聯邦資金利率」(FOMC),從 0% 到 0.25% 調高至 4.25% 至 4.5%;今 2023 年 1 月再拉高到 4.5% 至 4.75%。受到物價與升息影響,消費者的實質購買力減弱、廠商的產量縮減、存貨增加。其中以消費性電子產品,例如桌上型電腦、筆記型本電腦等較為顯著、最終還是波及智慧型裝置等產品。於是從 2022 年底至 2023 年第一季之現在,多數 3C 消費性電子生產廠商,出清庫存成為主要的工作。庫存超過一般安全存量,代表市場的供給大於需求,需要降價或以促銷活動助陣。庫存產品不能成為閒置,因為 3C 產品不斷推陳出新,一旦這一代的產品無法順利出清,時過境遷就成為過時產品。從 2022 年 10 月中旬開始,由於最終端的 3C 產品需求不振,連帶引申性需求不足,因此電子供應鏈上至下游多出現庫存消化的壓力,當時預估庫存去化會持續到、2023 年第二季慢慢收尾。

從最上游的半導體到零組件,存貨週轉天數多增加至少 25% 以上;其中以半導體的週轉天數超過 100 天最多。比較樂觀的為微元件大廠 MCU 的存貨周轉天數較低;由於 QE 政策刺激需求過於旺盛,因此終端行銷商出現重複、超額訂單的現象多,但經過這兩季以來的努力,至今大致已消化庫存與取消訂單。預期最遲 2023 年第二季、即多數上市公司自 4 月起,產品庫存貨將可脫離滯銷的窘境;如果排除第二季的可預期系統性風險,如美國債務上限的政治角力、俄烏戰爭核子化,則景氣將漸漸進入復甦階段,毛利率較低的代工業者,股價可能也會有所表現。

(聲明:財務理論認為,公司價值之增加、是一家公司董事會與 CEO 之責任;但所有努力還是需要客觀環境配合。本文不為任何公司股價背書。)

- 弱勢美元來襲!2026 歐日圓操作全攻略

- 掌握全球財經資訊點我下載APP

鉅亨贏指標

了解更多#A型反轉

- 講座

- 公告

上一篇

下一篇